2021年4月、証券業界で初のSTが発売

2020年5月の改正金融商品取引法施行から1年弱経過した2021年4月、証券業界で初めてのST(セキュリティ・トークン)※が発売されました。投資対象証券は社債であり、大手オンライン証券である発行者が自ら投資家に勧誘する「自己募集」の形です。発行した1億円分(利率0.35%)の債券は、わずか数日で完売したといわれています。

※ST(セキュリティ・トークン):ブロックチェーンで発行・管理するカタチの有価証券のこと。デジタル証券とも呼ばれる。

そして、業界2号目以降からは主戦場が「不動産ST」に移っていきます。

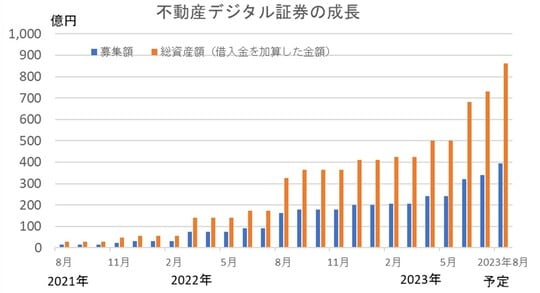

2021年8月に大手証券会社2社がタッグを組んで発売した東京都内のマンション(募集額14億5,300万円)を皮切りに、17本のSTが販売されました。

販売に参加したのは、大手の対面型証券会社と前述した社債STを販売したオンライン証券が中心でしたが、日頃はライバル会社としてしのぎを削っている会社同士が1つのSTを販売するパターンも見られました。

発売のペースも数ヵ月に1度と、参加している証券会社の規模を考えるといささかゆっくりとしています。つまり、いままで不動産商品を販売したことがない証券会社が恐る恐る、一部の優秀な営業員を中心に販売していた様子が伺えます。

そして、2023年7月までに17本、募集金額にして約400億円(物件価格にして約850億円)が誕生しています(7月分は届出済みですが、募集の途中です)。

「デジタル証券」の3つのメリット

こうしてスタートを切った我が国のデジタル証券(ST)ですが、ここで一度、デジタル証券の特徴を確認してみます。

1.不動産投資の手触り感

REITは数多くの不動産物件を購入していますが、デジタル証券は1軒、多くても3軒をパッケージにして商品化されているため、収益源となる資産タイプや物件を実質的に選ぶことができます。

そして、地方に住んでいる投資家でも旅行かたがた東京に行けば、STに投資した建物を見たり触ったりすることができるのです。“自分が得ている分配金のもととなる物件がコレで、なかにはテナントがいて、家賃をいただいているんだ”という安定収益感を実感することができるでしょう。

2.価格の安定性

不動産小口化商品の代表的なものにREITがありますが、REITは株式市場に上場しているため、金利や株式相場の変動に影響されて短期的には価格が大きく動きます。収益の安定性を期待して行うはずの不動産投資が、株式投資に近い成果になりがちです。

その点、デジタル証券は不動産鑑定評価額に基づいた値段で取引されるので、不動産に期待したリターンを受け取ることができます。

いままで提供されてきた不動産デジタル証券でも、一般的なレジデンスのほかに学生向けマンションや大手ファーストフードの倉庫、草津や越後湯沢の温泉宿、コロナ禍明けで人気のホテルは舞浜、それから国策スタートアップ支援のテーマに沿った東京の一等地に建つオフィスビルなど、数は少ないながらも、とてもユニークな物件、個性に着目すべき物件が出てきています。

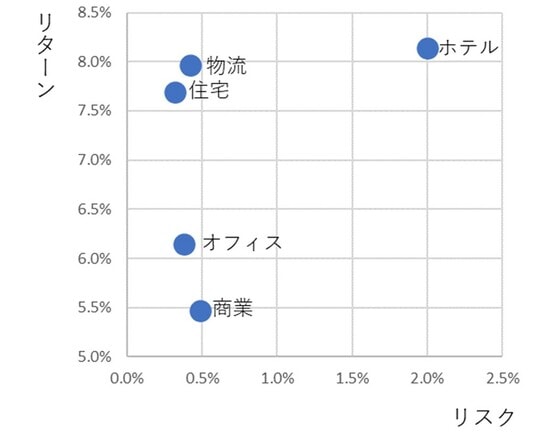

物件の個性には、その物件への好き・嫌いという感情のほかにコロナ禍明け、国策などのテーマ性もありますが、資産ごとにリスク・リターンの違いもありますので、これらも考慮に入れてポートフォリオに組み入れてみてはいかがでしょうか。

ご参考までに、直近10年のリスク・リターンを示します。