相続税がかかりそうならば、「小規模宅地等の特例」が使えるかチェックする

親の財産を大まかにチェックし、相続税が発生しそうであれば、「小規模宅地等の特例」が使えるのかどうかも確認しましょう。

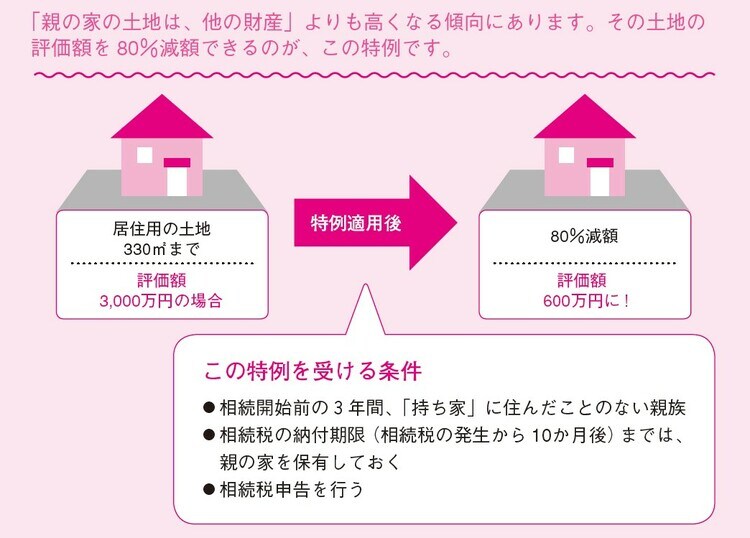

この特例は、亡くなった人が住んでいた宅地(330㎡まで)を相続したとき、相続税の計算時、その宅地の課税価格を80%減額する制度です。

親が亡くなり、子供が相続する際、この特例を使うには、ある条件があります。

親の家を相続する人は「相続開始前の3年間、本人または配偶者が所有する不動産に住んでいなかった親族」に限られるという条件です。要するに「持ち家がない」ということです([図表4]参照)。

◆「小規模宅地等の特例」の恩恵は大きい

筆者の父の死亡時、筆者は賃貸の家に住んでいました。そのため、この特例を使うことができました。

我が家の場合、暦年贈与による対策を行っていなかったので、本来ならば約380万円の相続税がかかるはずでした。しかし、この特例を使ったおかげで、約26万円で済みました。

当時、じつは筆者は、家を買おうと不動産を探していました。しかし、認知症の父の症状がかなり進行していたため、この特例のことを考慮し、購入は先送りする選択をしました。

この特例は、子供だけでなく親族(配偶者・六親等内の血族・三親等内の婚族)も対象になります。つまり、親の家を孫が相続する場合も、小規模宅地等の特例は使えるわけです。

◆相続税申告は必須になるので歴年贈与を優先

なお、この特例を使う場合は、相続税の納付期限(相続税の発生から10か月後)までは、親の家を保有しておく必要があります。

一つ覚えておいてほしいのは、この特例を使うには、相続税申告をしないといけないという点です。相続税申告は手間ひまがかかります。相続税がかかりそうであれば、まずは暦年贈与で、相続税対策をすることが大切だと思います。

永峰 英太郎

フリーライター

高橋 正典

価値住宅株式会社

代表取締役

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】