6月6日~6月12日「FX投資戦略」のポイント

〈ポイント〉

・先週はそれまでの「米金利上昇=米ドル高」が反転、米ドル/円は141円手前から、一時138円台まで反落となった。

・米金利上昇が一巡したのは、6月FOMCで利上げ見送りの可能性が高まったことが一因。これには米債務上限交渉で歳出削減が決まった影響もあった可能性か。

・今週は翌週にFOMCを控えるなかで、利上げ見送り観測が強まるようなら、米ドル/円も反発は限られる展開となりそう。米ドル/円は137~142円中心での展開を想定。

先週の振り返り…「米金利上昇=米ドル高」が反転

先週の米ドル/円は141円近くまで上昇したものの、その後は138円台へ反落となりました(図表1参照)。

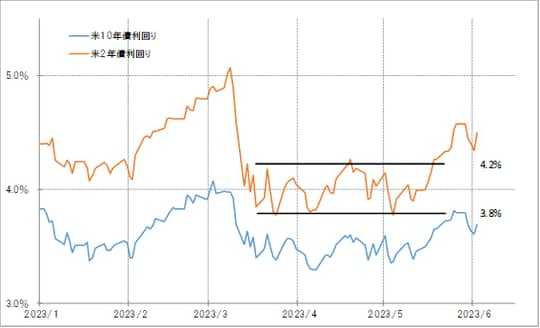

このような米ドル/円の値動きは、米2年債利回りなど米金利とほぼ連動したものでした(図表2参照)。

その意味では、上昇が続いた米金利が低下に転じたことで、米ドル/円も反落したと考えられます。

以上からすると、米ドル/円の今後の行方を考える上では、米金利がなぜ低下に転じたのか、それはさらに広がるかについて考えて見る必要があるでしょう。

米2年債利回りで見ると、上昇は先々週で一巡し、先週は低下傾向に転じました。ただこの動きを経済指標の結果や金融当局者の発言などの客観情報で説明するのは意外に難しく、月末特有でテクニカルに米国債買いが入りやすかったといった説明が妥当でしょう。私は、それ以前の「保合い上放れ」の米金利上昇がさすがに一巡した面が大きかったのではないかと考えています。

米2年債利回りなどは、約2ヵ月ものあいだ続いた狭いレンジでの小動きを、5月後半にかけて上方向にブレークした形となりました(図表3参照)。

このような動きを、「保合い上放れ」と呼びますが、長く続いた小動きの反動で一方向に大きく動きやすくなるといった特徴があります。先々週にかけての米金利の上昇は、そんな「保合い上放れ」といったテクニカルな影響が大きかったのではないでしょうか。

ただ、当然ですが、「保合い上放れ」に伴う米金利上昇にも限度があります。先週から、米金利が低下に転じたのは、「保合い上放れ」の米金利上昇が一巡するなかで、月末のテクニカル要因などがきっかけになったということではないでしょうか。その上で、もうひとつ注目したいのは米債務上限問題の影響です。

客観的に見ると、米債務上限拡大を巡るバイデン政権と議会下院共和党の交渉が合意に向かうなかで、米金利も低下に向かいました。米債務上限問題の決着とは、歳出の削減が現実になるという側面もあります。

その意味では、「保合い上放れ」が一巡した米金利が低下に転じたのは、債務上限問題を受けた「歳出削減→米景気へのマイナス→利上げ終了」に対する反応といった面もあったのではないでしょうか。