シニア会計が「プラス」になっていれば老後は安心

サラリーマン世帯の場合であれば、通常60歳までは正社員として働きます。その後65歳ないしは70歳位までは嘱託・パートとして働くことが多いでしょう。それ以後は無職となり、いわゆる年金生活者として毎日が日曜日という優雅(?)な生活が待っていることと思われます。

したがって、現在50歳で現役サラリーマンの方にシニア会計を適用するような場合は、シニア期間中収入が大きく変動し、また、シニア期終期の90歳までの期間が長くなります。そのためシニア会計の計算は複雑になってしまいます。

一方すでに年金生活に入っている世帯の場合は、収入は通常年金のみとなるのでシニア会計の計算は単純です。

ですので、まずはシニア会計を理解しやすくするために、この単純な方の年金生活世帯の例から見てみましょう。ここではシニア会計をイメージとして理解していただくために、数値は概算額を使用しています。

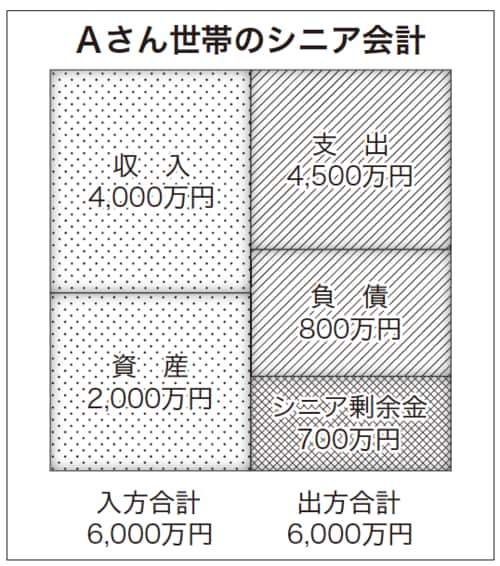

【夫婦とも70歳、年金生活Aさん世帯のケース】

①収入・・・70〜90歳までの年金約4000万円

②資産・・・預金、株式、居住用不動産等約2000万円

③支出・・・70〜90歳までの生活費等約4500万円

④負債・・・バリアフリー改修ローン約800万円

⑤シニア剰余金・・・①+②-③-④=700万円

このケースでは、「⑤シニア剰余金」が700万円となりました。プラスとなっていますので「OK!」という判定になります。(下記図表1参照)

[図表1]Aさん世帯のシニア会計

会計が「マイナス」だと、いずれ破綻を招くことに!?

次に多少複雑にはなりますが、シニア期に突入したばかりの50歳のサラリーマン現役世帯の例を見てみましょう。

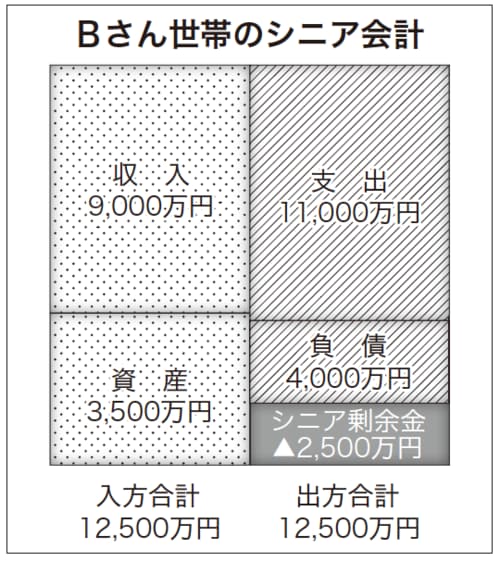

【夫婦とも50歳、サラリーマンBさん世帯のケース】

①収入・・・50〜90歳までの給与・年金等約9000万円

②資産・・・預金、居住用不動産等約3500万円

③支出・・・50〜90歳までの生活費・教育資金等約1億1000万円

④負債・・・住宅ローン・カーローン等約4000万円

⑤シニア剰余金・・・①+②-③-④=△2500万円

このケースでは、「⑤シニア剰余金」がマイナス2500万円となり「NG!」と判定されました。(下記図表2参照)

[図表2]Bさん世帯のシニア会計

このままでは、いずれ生活が破綻してしまうことになるでしょう。マイナスをプラスに転化するために、何らかの対策が必要と判断されます。