シニア会計がプラスであれば、とりあえず安心

前回の続きです。前回ご紹介した二例だけを比較しても、シニア会計の中身は全く異なっていました。

もちろん世帯ごとに世帯員の年齢、家族構成、給与の多寡、年金の多寡、持家と賃貸の別、教育費の多寡、節約観念の度合い、などの要素は当然異なります。よって、あなたの世帯のシニア会計の内容は、他の世帯と当然のように異なっているはずです。

ただ、他世帯のシニア期におけるマネジメント、すなわち「シニアライフマネジメント」は、その世帯に任せておけばいいことです。あなたは、ご自分の世帯のシニアライフマネジメントだけに関心を寄せていただければ十分なのです。

前回ご紹介した二例の説明で、シニア会計の全体像はおおよそ理解していただけたと思います。

あなたの世帯のシニア会計を計算する場合は、「収入」「支出」「資産」「負債」の各要素に含まれる金額を洗い出してみてください。

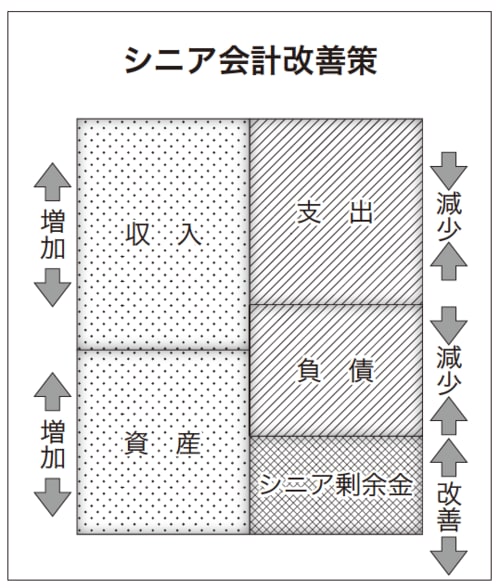

洗い出した「収入」「支出」「資産」「負債」の各金額は、適当な用紙にシニア会計の図を書いて、該当する区分に書き込んでいってください。そうすれば右下の区分には、差額としてあなたの世帯の「シニア剰余金」が、自動的に算出されてくることになるでしょう。

シニア剰余金がプラスであった場合は、とりあえず安心していただいて結構です。もちろんプラスの金額を500万円よりは1000万円、1000万円よりは3000万円、というふうに増額する対策を取っていただければなお結構です。

増額するにつれてシニアライフを脅かす様々なリスク、すなわち「シニアリスク」に対する危険度はさらに逓減していくことでしょう。

マイナスの額によっては、生活を根本から変える必要も

一方シニア剰余金がマイナスとなった場合は、早急に「シニア会計改善策」、すなわちシニア会計の中のシニア剰余金を、プラスに転化する対策を取っていただく必要があります。年齢にもよるのですが、年間30万円程度のマイナスであれば、生活費の削減策実行などで比較的容易にプラスに転化できるはずです。

例えば現在70歳の方であれば「(90歳-70歳)×30万円」で600万円、現在50歳の方であれば「(90歳-50歳)×30万円」で1200万円のシニア剰余金がマイナスのケースです。

しかし現在70歳でおおよそ1000万円以上のマイナス、現在50歳であればおおよそ2000万円以上のマイナスとなってくると容易にはプラスに転換できません。ライフスタイルの大転換が必要な、抜本的な改善策を実施せざるを得なくなってくるでしょう。改善策の基本は次の通り誠に明瞭です。

①「収入」又は「資産」の増加策を講じる。

②「支出」又は「負債」の減少策を講じる。

本連載の中からこれらの策に活用できる、あなたに合ったヒントを見つけ出してみてください。