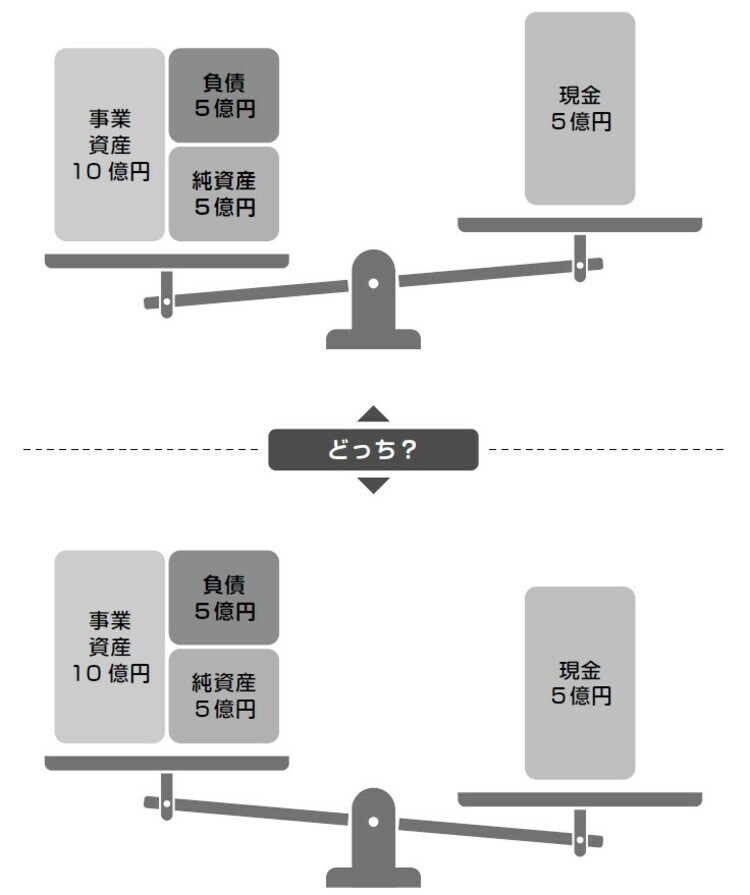

株価の5億円と現金の5億円は同じではない

民法では、亡くなった人の財産は死亡と同時に相続人によって「共有」されることが定められています。相続人それぞれの権利は、きょうだいであれば同じ権利を有するとされ、「均分相続」といわれます。

このとき、相続財産の中に「非上場株式」が含まれると、やっかいなことになります。

なぜならば、相続税を計算するための株価評価のルールは、税法上は細かく定められ、毎年ルールの見直しが図られていますが、民法上の株価評価のルールは、特に定められていないのです。

会社を経営する立場からすれば、会社の株価が1億円といわれても、それが現金1億円の価値があるとは思えないものです。

一方で、会社を経営しない人の立場からは、1億円の株価は、1億円の現金と同等の価値と見えるのです。立場が異なれば見え方も異なってくるのが「非上場株式」なのです。

過去に贈与された株価の評価が、時間の流れとともに変動することも、株価評価をやっかいなものにします。

つまり、父から贈与を受けたときには安かった株価が、後継者の子どもが頑張ったおかげで株価が高くなった場合、その株の評価は“贈与時の株価”ではなく“相続時の株価”で評価されるため、会社を継いだ者は「この株価は俺が頑張ったからだ。きょうだいにとやかく言われたくない」という気持ちになりがちなのです。

F社のケースでは、次男と長女に贈与されていた本体株式は5%ずつでした。1億円の5%は500万円ですが、同じ5%でも300億円の5%となると15億円。その差は14億9,500万円です。

当たり前じゃないか、と思われるかもしれませんが、株を子どもたちに分ける当事者としては、「5%くらい、後継者でない子どもにも与えたい」という気持ちになるものです。

しかし、安易な意思決定が、のちに大きな足かせを生むことにつながります。しかも、株式がやっかいなのは、先ほども書いたように、贈与した時点での株価が低くても、相続の時点で株価が高くなれば、当然、売買価格は高くなるのです。

次男と長女、2人合わせて30億円も株式の買い取りでキャッシュアウトしてしまえば、いくら過去の蓄積があっても会社はたまりません。

「%」で物事を見ると本質を見失います。「額」で見るクセをつけたいものです。