「3月14日~20日のFX投資戦略」のポイント

〈ポイント〉

・先週の米ドル/円は米金融政策の見方が大きく揺れた影響を受ける結果となった

・週末の米ドル急落で、2月からの米ドル高・円安は一段落した可能性が出てきたが、一方で、「米金利低下=米ドル下落」のさらなる拡大も懐疑的ではないか

・今週の米ドル/円の予想レンジは、米ドルの反発も下落もともに限られるといったイメージから、133~137円で想定

米金融政策への見方が大きく揺れた1週間

先週の米ドル/円は、米金融政策への見方が大きく振れた影響を受ける結果となりました。

まずは、7日に行われたパウエルFRB(米連邦準備制度理事会)議長の議会証言を受けて3月FOMC(米連邦公開市場委員会)で利上げ幅が0.5%に拡大するとの観測が浮上、米金利が上昇すると、それに連れる形で米ドル/円もこの間の米ドル高値を更新し、138円寸前まで上昇しました。

ただ、週末にかけて、「ある米銀」の経営破綻をきっかけに、一転して年内の利下げ観測が再燃し、米金利が大きく低下したことから、一時は134円割れ寸前まで米ドル急落となりました。

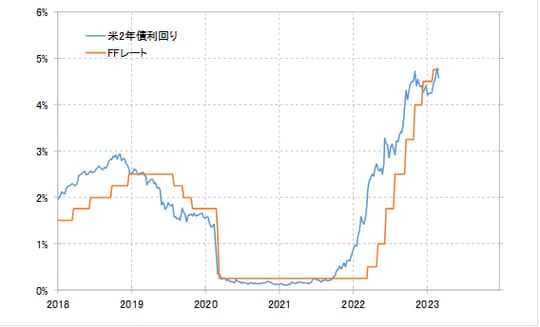

こんなふうに、米金融政策への見方が大きく揺れたなかで乱高下した米ドル/円の動きは、米金融政策を反映する米2年債利回りと連動していました(図表1参照)。その意味では、134円割れへさらに米ドルが下落するかは、米2年債利回りが一段と低下するかが一つの目安となるでしょう。

米2年債利回りは10日、4.5%台まで低下、政策金利であるFFレートの誘導目標上限の4.75%を下回りました(図表2参照)。これは、FFレートの引き下げ、つまり利下げを織り込む動きということになります。

ただ、先週行われたパウエルFRB議長の議会証言では、インフレ是正の鈍化などを受けて、利上げ見通しの上方修正が示唆されました。

今週は、CPI(消費者物価指数)、PPI(生産者物価指数)といった米インフレ指標の発表が予定されているので、FRBがインフレ対策としての利上げ姿勢を強化する判断が変わらない結果となるかが注目されるでしょう。

もうひとつ、上述のように米銀行SVB(シリコンバレー・バンク)の経営破綻をきっかけに浮上した金融システム不安の行方も気になります。

今のところ、一段と金融システム不安が拡大に向かうといった見方は少ないようですが、その割に米金利は年内の利下げを改めて織り込むところまで大きく低下となりました。

以上を整理すると、米インフレ対策の利上げ姿勢を大きく変える必要があるほどに金融システム不安が拡大に向かうかが、米金利が一段と低下し、米ドルが134円を大きく割れて続落するかの目安でしょう。私は、今のところその可能性は低いと考えています。

そうであれば、ここから先の「米金利低下=米ドル下落」には限界があるのではないかと思います。