A社の経営改善計画書は「ただの作文」だった

もう一度、A社のPLの形をチェックしてください。 次のような社長の声が聞こえてこないでしょうか?

「なんとか営業利益をあげているが、借入返済に回す資金が残らない。この10年、借金はほとんど減らなかった。社員の賞与もほとんど払えていない……」

初回のリスケ申請時にA社が銀行に提出した経営改善計画書には、「5年で債務超過を解消する」 というゴールが記載されていました。

しかし、この計画は銀行の基準を満たすように数字を並べた「ただの作文」でした。計画2年目から大幅な未達となり、その後も黒字と赤字の繰り返しで、ゴールにはまったく届かなかったのです。

一方で、利息と保証料さえ払い続ければ、銀行はリスケの継続に応じてくれました。銀行としても、返済を迫って倒産されるより、利息の支払いを続けさせるほうが得なのでしょう。

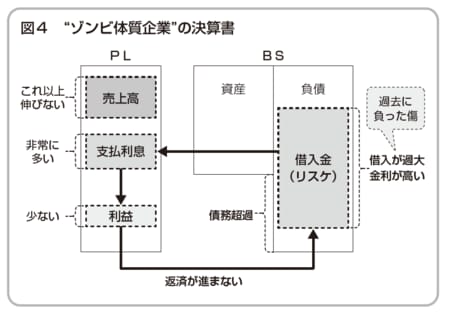

こうして10年以上が経つわけですが、最大の問題は、「支払利息で利益が減少」→「借入金の返済が進まない」→「支払利息が減らない」という悪循環に陥り、財務体質改善の出口がみえなくなっていることです。

もちろん売上を伸ばすことができれば、この状況は打開できます。しかし、通常、売上を伸ばすには設備投資が必要です。リスケした会社の多くは、新規の融資が受けられないため、思い切った設備投資ができないのです。

A社は“ゾンビ体質”の会社

リーマンショックの後に施行された「中小企業金融円滑化法」で銀行返済をリスケした会社には、A社のようなパターンに陥っている会社が少なくありません。A社は黒字の会社です。A社はいわゆる“ゾンビ企業”ではないと私は思いますが、財務体質改善の出口を見いだせないという点で“ゾンビ体質”と言わざるを得ないでしょう。【図表3】はその形を表したものです。

事業再生では、BSの「債務超過」が問題にされがちですが、実際に社長の頭を悩ませているのは、債務超過ではなく「利益の出にくいPL」なのです。コロナ禍で借金が増えてしまった会社は、【図表3】のパターンを十分警戒する必要があります。コロナ融資には実質無利子・無担保融資(ゼロゼロ融資)が含まれるので、当面の金利負担は抑えやすくなっています。しかし、ゼロゼロ融資も当初3年間の無利子期間が過ぎると、利息の支払いが始まり、金利負担が重くなります。

安田 順

安田経営診断事務所 代表

中小企業診断士

《最新のDX動向・人気記事・セミナー情報をお届け!》

≫≫≫DXナビ メルマガ登録はこちら