中央銀行の相次ぐ利上げで株価は大きく調整

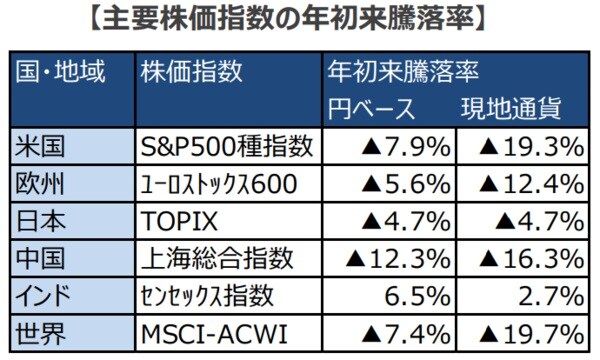

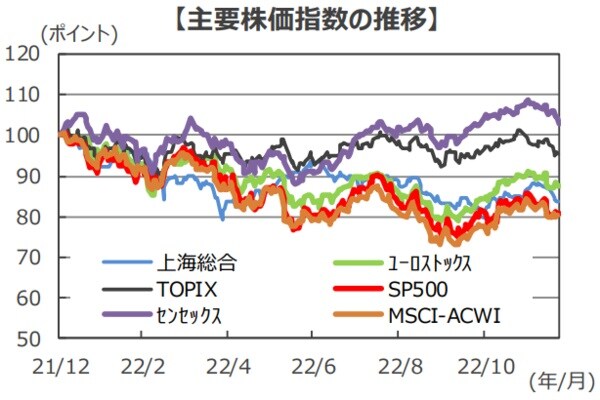

■2022年の主要国の株式市場は、世界的なインフレと中央銀行の利上げを嫌気し、一部の国を除き大きく調整しました。世界の株式の動きを示すMSCI世界株指数(MSCI-ACWI)は、年初から秋口にかけて弱含みで推移し、その後やや持ち直したものの、昨年末比▲19.7%となっています(12月23日時点)。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

■2022年は、2月にロシアがウクライナへの軍事侵攻を開始したことを機に、原油などの資源価格が急騰し、世界的に物価が急上昇しました。インフレ加速を受け、米連邦準備制度理事会(FRB)は3月の米連邦公開市場委員会(FOMC)でゼロ金利を解除して以降、毎会合、大幅な利上げを実施しました。他の中央銀行も相次いで急ピッチな利上げを行ったことで、先行きの景気後退が意識され、世界の株式市場は大幅な調整を余儀なくされました。

(注2)2021年12月31日=100として指数化。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

■ただ、金融引き締めと景気悪化見通しの度合いにより、各国・地域の代表的な株価指数は下落率に差が生じました。現地通貨ベースの年初来騰落率を比較すると、TOPIXが▲4.7%と下落率が比較的小幅になるなど、円安で企業業績が伸びた日本株は相対的に底堅く推移しました。これに対し、エネルギー不足問題が深刻な欧州のユーロストックス600は▲12.4%、ゼロコロナ政策の影響を受けた中国の上海総合指数は▲16.3%、急激な利上げで景気後退(リセッション)懸念が強まった米国のS&P500種指数は▲19.3%と、調整幅が大きくなりました。

■一方、先進国の株式が軒並み下落するなかでも、今後の高い経済成長期待からインド株には資金が流入し、センセックス指数は+2.7%と、年初来騰落率がプラスとなりました。

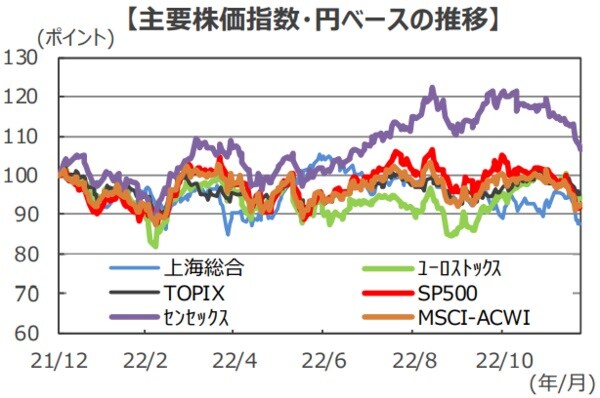

円ベースでは為替効果が大きくプラス

■2022年は日米金融政策の方向性の違いなどから、為替市場では多くの通貨に対して大幅に円安が進行しました。国内投資家にとって重要な円ベースの年初来騰落率をみると、現地通貨ベースとは景色がやや異なります。米ドルを中心に為替効果が大きくプラスに寄与し、外国株式投資のパフォーマンスを下支えしました。

■各株価指数を円ベースのリターンでみると、世界株指数は▲7.4%、S&P500種指数は▲7.9%、ユーロストックス600は▲5.6%と、上海総合指数を除くと1桁のマイナスにとどまり、TOPIXと大きな差はありませんでした。インドのセンセックス指数は+6.5%のリターンでした。

(注2)2021年12月31日=100として指数化。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

今後の展開:2023年の株式市場は利上げ打ち止めで緩やかに持ち直しへ

■2023年の世界経済は、これまでの各国中央銀行の大幅な利上げ効果により大きく減速すると想定しています。弊社は、成長率が2022年の前年比3.2%から同2.5%へ減速すると予想しています。ただし、米国経済は年前半にリセッション入りするものの、雇用が底堅いことから軽度なものにとどまり、景気は年央頃に底を打ち、その後は緩やかな回復基調をたどるとみています。中国経済もゼロコロナ政策解除に伴う感染者拡大で当面景気悪化が避けられないものの、集団免疫の獲得により年央以降は回復するとみています。このため世界的に深刻なリセッションに陥ることは回避されると考えています。

■また、弊社は、FRBの政策金利は2023年1-3月に小幅に引き上げられ、5.00%に達した後は打ち止めとなり、年内いっぱい据え置かれると予想しています。欧州中央銀行(ECB)の政策金利については、FRBよりも遅れるものの、年央頃利上げが打ち止めとなるとみています。日銀は4-6月にマイナス金利を解除する見通しです。

■こうしたマクロ環境や金融政策見通しを踏まえて、2023年の株式市場を展望すると、世界の株式市場は年明け以降、しばらくは欧米経済のリセッション入りと中国経済の下振れにより、不安定な値動きが予想されます。しかしながら、米国のインフレの落ち着きとFRBの利上げの打ち止めを見越して反発し、その後、米景気の底打ちや、2024年のFRBの利下げ開始と世界景気の回復を織り込み、緩やかに上昇すると想定しています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『【株式市場の振り返り】世界的なインフレと金融引き締めで大幅調整…今後の展開は?』を参照)。

三井住友DSアセットマネジメント株式会社