-----------------------------

【目次】

1.利上げ終了時期からさぐる投資タイミング

2.利回り水準から見た投資妙味

3.イールドカーブが示唆する投資チャンス

-----------------------------

米国では米連邦準備制度理事会(FRB)による積極的な利上げもあり、住宅など金利敏感セクターを中心に景気減速が鮮明になっています。また、原油価格は今年6月をピークに大きく下落に転じ、インフレ指標にも鈍化、あるいは鎮静化の兆しが見られるようになってきました。このため、一時は4.2%台まで上昇していた米10年国債利回りは、足元では3.7%を割る水準まで低下してきており、市場ではリスクオンの「トライアンドエラー」が始まっています。

1.利上げ終了時期からさぐる投資タイミング

■前回11月の米連邦公開市場委員会(FOMC)の声明文や議事録で確認された通り、FRBでは利上げペースの鈍化が議論される段階に入ってきました。今回の利上げ局面におけるフェデラルファンド(FF)金利の上限値の最終的な落ち着きどころを5%と仮定すると、次回FOMCの12月14日に0.5%、年明け以降は0.25%ずつ利上げが行われると、来年3月22日には利上げが終了することになります。また、今後0.5%ずつ利上げが実施された場合、来年2月1日が最後の利上げとなりそうです。

■このように「最後の利上げ時期」が明確なスケジュール感をもって意識されるようになると、先読みが得意なマーケットでは「政策転換・利下げ」のタイミングが関心事となり、長期債の買い場を探る動きが本格化してくる可能性があります。

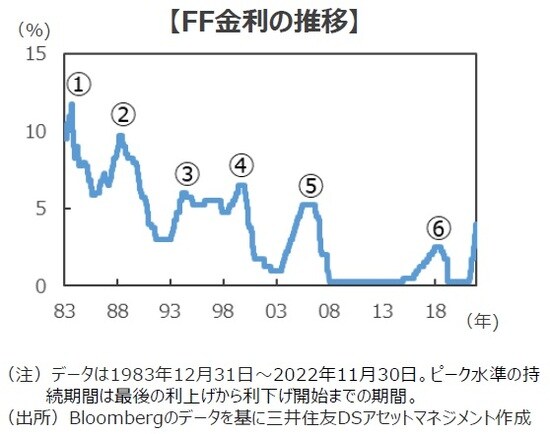

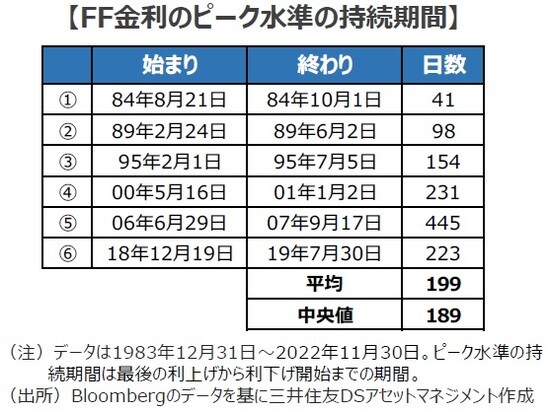

■1983年末以降、米国では6回の金融引き締め局面がありましたが、FF金利がピークに達した後の持続期間は平均で199日、約6.5ヵ月でした。もちろん今後のインフレ動向次第では金融引き締めが長期化する可能性もありますが、過去の経験則にしたがえば2月1日が最後の利上げとなった場合は同日から199日経過後(8月18日)の最初のFOMCが開催される9月19、20日、ピーク到達が3月22日にずれ込んだ場合でも同199日経過後(10月6日)の最初のFOMCが開かれる10月31日、11月1日が、金融政策の転換点として意識されることになりそうです。

■一般に、市場金利は政策金利に対して6ヵ月ほど先回りして動く傾向があるとされています。このため、上記のスケジュールから逆算すると、来年の比較的早い時期に本格的な長期金利の低下局面を迎える可能性を意識しておいた方が良さそうです。

2.利回り水準から見た投資妙味

■債券の投資収益(リターン)は①クーポンとして受け取る金利収入と、②市場金利の変動による債券価格の上昇(下落)により生じるキャピタルゲイン(ロス)の合算になります。このため金利が高い時期の債券投資は「高水準の金利収入」がバッファーとなることで債券価格の変動で損失が出てもカバーされることが多く、投資全体としてのリターンも高くなる傾向があるとされています。

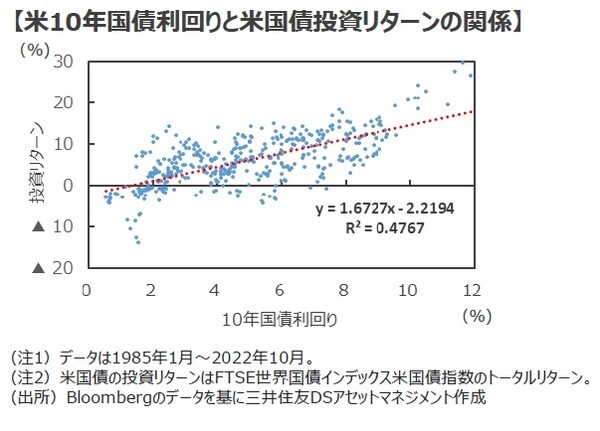

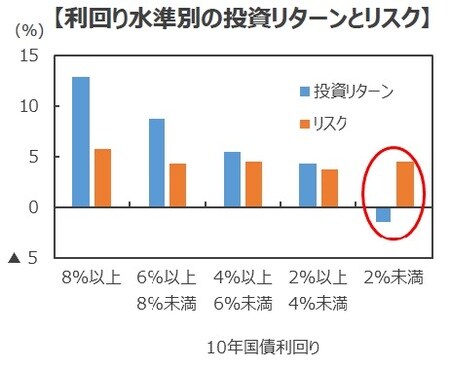

■1985年以降の37年余りの期間について、米長期金利とその後の1年間の米国債投資のリターンの関係を見ると、両者の間にはおおむね「正の相関関係」が成立していることが確認できます。このため、「金利が高いほど債券投資のリターンも高くなる」とすることができそうです。また、米10年債利回りの水準別に米国債投資の1年間の平均リターンを見ると、長期金利が高いほどリターンが高く、長期金利が低下するにつれてリターンはリスク(平均からのバラつき度合い、標準偏差)とともに低下し、2%を下回るとリスクは低下しない一方でリターンが大きく悪化することが確認できます。

■現在の米10年国債の利回りは3.61%(11月30日現在)ですが、利回り水準の観点からは「やや低いリスク」で「まずまずのリターン」が期待できる状況にある、と考えることができそうです。

3.イールドカーブが示唆する投資チャンス

■金利がどう決まるかについてはいくつかの考え方がありますが、「貸したお金が返ってこないかもしれない」、というリスクへの報酬と考えると分かりやすいでしょう。このため、貸し出し期間が長くなるにつれてリスクが高まるので、金利も上昇するのが一般的です。期間と金利の関係を描いたものをイールドカーブ(金利の描く曲線)と呼びますが、多くの期間において右肩上がりになります。

■こうした「右肩上がり」のイールドカーブは、信用力の高い国の借金である国債でも一般的にみられる現象です。とはいえ、経済状況によっては、時おり「右肩下がり」のいわゆる「逆イールド」が生じることがあります。典型的なケースは、金融引き締めの最終局面で短期金利の上昇が続く一方、利上げの効果が表れ始めることで、近い将来に景気やインフレの減速が見込まれるような状況です。このため逆イールドは、将来の景気減速を示唆する「不吉なサイン」としてエコノミストや市場参加者から警戒されることが少なくありませんが、景気減速による金利低下が追い風となる債券投資にとっては「吉兆」と言えそうです。

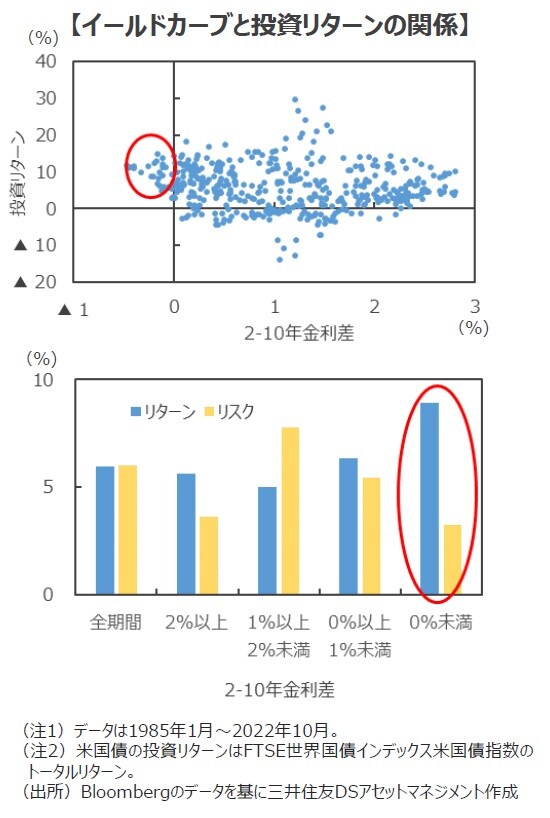

■1985年以降37年余りの期間について、「米2年国債と米10年国債の金利差」と「米国債投資のリターン」の関係を見てみましょう。同金利差がゼロを下回る「逆イールド」が発生してから1年間の米国債の平均リターンは年率8.94%に達し、全期間平均の5.95%を大きく上回っています。また、リスクは同3.26%に留まり、全期間平均の5.99%を大きく下回っています。このため、「逆イールド」が生じている時期の米債券投資は「低リスク・高リターン」ともいえ、投資妙味の観点からは他の期間を圧倒しています。

■足元では米2年国債と同10年債の金利差は▲0.7%まで拡大しており(11月30日現在)、イールドカーブの観点からは魅力的なタイミングと考えることが出来そうです。

<ブラックスワンと米国債券投資>

■ロシアによるウクライナ侵攻や大規模災害など、時に思いもよらないことが起きます。こうした「従来の知識・経験からは予測不能で、甚大な被害をもたらすリスク」を、金融市場では「ブラックスワン(黒い白鳥)」と呼んでいます。かつて、オーストラリアで発見された黒い白鳥が、それまでの生物学の常識を覆したエピソードにちなんでつけられた呼び名です。

■過去の米国の利上げ局面を振り返ると、1994年のメキシコ通貨危機、1997年のアジア通貨危機、2000年のネットバブル崩壊、2008年のリーマンショックなど、何羽もの「ブラックスワン」が現れ、経済・金融危機を引き起こしてきました。

■弊社では、今回の利上げ局面ではブラックスワンの発生を想定していませんが、通常の3倍ペースで進められる金融引き締めの副作用は侮ることはできないでしょう。このため「もしもの時」に備えた投資戦略は、一考の価値があるのではないでしょうか。仮に、リスク資産の大幅な調整が発端となり世界の金融市場に動揺が走るようなことがあれば、逃避資金は安全資産である米国債に向かうことが予想されます。更に、主要国の中央銀行は再び積極的な金融緩和に向かわざるを得なくなることから、米国債投資にとって大きな追い風が吹くことになりそうです。

まとめ

米国での利上げペースの減速から金融政策の転換点が視界に入ってくると、遠からず「外債投資の季節」がやってくることになりそうです。また、長期金利の水準やイールドカーブの観点からも、米国債にとって好ましい投資環境が整いつつあるように見受けられます。

足元では急速な利上げ効果の浸透により、世界経済の弱点が浮き彫りになりつつあります。仮に、金融・経済危機に発展するような場合には、米国債投資は有効なリスクヘッジとして機能することも期待できそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米国の利上げ減速でやってくる「外債投資の季節」…投資タイミングはいつ?【マーケットのプロが解説】』を参照)。

三井住友DSアセットマネジメント株式会社