銀行員は決算書のどこを見る?

私は銀行員時代、約1000社に及ぶ会社の融資に携わってきました。その際、必ず3期分の決算書を提出してもらうのですが、銀行では「決算書を3期分見ると、その経営者の人となりが分かる」と言っていました。それだけ決算書に書かれている数字の一つひとつから、どんな経営者なのかが、如実に浮かび上がってくるのです。

また、経営者からも事細かにヒアリングをしていました。私が多くの経営者と接した中で、経営者と銀行で違うと感じたのは、決算書のどこを見るかです。この違いは実に大きく、経営者と銀行員の会社業績に対する認識のギャップを生む原因になっています。

経営者の中には、銀行員は決算書の中でここを重視するのですよと説明したところ、とても驚いた顔をする方もいらっしゃいました。

私が多くの経営者と関わってきた実感として、そのほとんどの方は決算書の中の「損益計算書」しか見ていないように思います。「損益計算書」は、売上高や当期純利益などが書かれているものですから、自社の成績を一目で知ることができる重要な資料であることに間違いはありません。経済紙の記事でも、主要な会社の経営状況を伝える際、売上高と利益の金額から業績の良し悪しを論じているので、ここに目が行くのは無理もないことでしょう。そのため多くの経営者は、銀行も損益計算書を最重視しているのだろうと考えているのではないかと思います。

しかし、これは明らかな間違いです。実は銀行員は「損益計算書」よりも「貸借対照表」をより重要視しています。それなのに経営者は「貸借対照表」をあまり見ていないので、「前期に比べて、なぜ売掛金がこんなに減っているんですか?」「前期に比べて在庫が増えていますが、どんな在庫が、なぜ増えたのですか?」と質問をすると、的を射ない答えが多かったと記憶しています。

貸借対照表は別名、バランスシートと呼ばれ、実によくできた会社の財務諸表です。そもそも欧米から日本に入ってきたもので、借方側に資産を、貸方側に負債・資本を配置して、会社の財務状況を客観的に把握できるようになっています。

まずは、この貸借対照表に書かれている「資産」について説明するにあたって、以下の質問をしたいと思います。

総資産額が多い会社と少ない会社では、銀行員から評価が高いのはどっちでしょうか?

銀行員の評価が高いのは「総資産額が少ない会社」

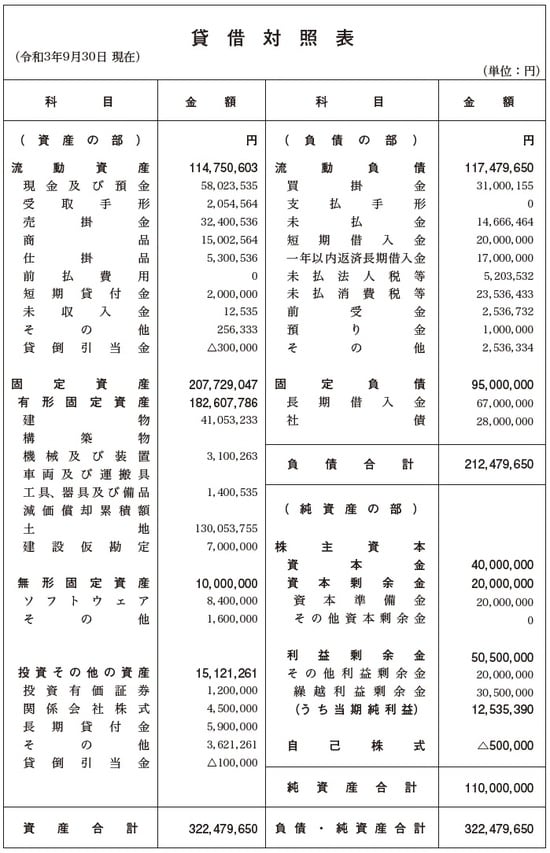

そもそも総資産とは、決算書の貸借対照表に「資産合計」として書かれている数字を指します(図表1)。

一般的には「資産」という名前から判断して、多いほうがいいのではないかと思われがちです。日経電子版には上場企業の総資産のランキングが出ており、株価を判断する上での一つの項目となっています。もちろん、会社の規模の大きさを示す数字であることは間違いありません。

しかし、「会社の総資産は少ないほうがいい」と、一般的に銀行員は考えています。とても意外に思われた読者の方も多いと思いますが、もちろん、それにはちゃんとした裏付けがあります。

銀行員が「総資産は少ない方がいい」と考える根拠

銀行が中小企業から融資を求められた際、経営者から3期分の決算書と株主名簿などの書類を提出してもらいますが、それとは別に、銀行内ではその会社の「実態バランスシート」を作ります。

----------------------------------------------------

【銀行が作成する「実態バランスシート」とは…】

●融資の審査をするにあたって、実際の財務状態を改めて数値化したもの。

●経営者や役員のヒアリング、場合によって倉庫、工場への立ち入り調査もあり。

●決算書に隠されている真実を、できる限り把握するための切り札。

----------------------------------------------------

つまり「実態バランスシート」は、その会社の決算書などを見ながら、気になる点、疑わしい科目、怪しいお金の流れを白日の下にさらし、文字通り事細かな経営実態に迫るものなのです。

というのも、決算書に掲載されているさまざまな数字は、その企業の実態と大きくかけ離れたケースが少なくないため、銀行員はまずはすべてを疑ってかかる習性があります。

決算書にチラチラと見え隠れする経営者のごまかしやウソを、一つひとつ点検していくと、たとえ総資産が50億円であっても、銀行が作成した「実態バランスシート」では30億円に減ってしまった…ということも出てきます。すると、銀行から見ると、この会社の実質的な総資産は30億円で、差額の20億円は含み損となり、その体力に見合った融資しか出せないということになるのです。

決算書でいかに良く見せようと思っても、銀行はその会社の本当の姿を赤裸々に示す「実態バランスシート」を作るので、意味がないと言えます。むしろ、決算書と実態との数字に差が大きいほど、「この会社は、決算書に虚偽の数字を並べているのではないか?」と疑念を持たれてしまいます。

あえて数字を膨らませて、体裁だけ見栄えをよくして融資を受けようと思っても、銀行が見るとすぐにバレてしまうというわけです。

もし会社の決算書に「実態バランスシート」と大きく差が出てくる点が見つかったら、実態に合わせるため、収益の上がらない在庫を処分し、回収できるかどうかわからない売掛金も損金として計上し、なかったものにする方法もあるでしょう。

しかし、一気に大きな金額を損金にすると、表面上、大きな赤字になってしまう可能性もあり、会社を経営していくにあたってそう簡単にいかないのが実状です。私自身も銀行を辞めた後、起業していまは経営者ですので、決算では対外的に会社が赤字になる事態は避けたいというのが本音です。

つまり総資産が大きいと実態と乖離している場合も多く、逆に少ない方が実態に沿っていて、含み損を抱えていない可能性が高くなります。従って、銀行からの「信用力」という意味で考えれば、総資産が少なくても実態と合致しているほうが健全であると判断されます。

決算書と実態との「数字の差」を埋めるには?

では、実態に合わせるにはどうすればいいのでしょうか。

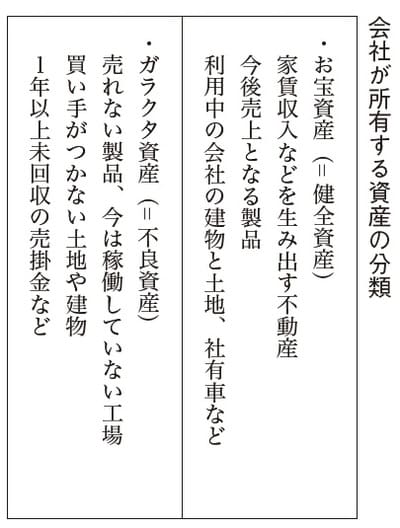

まず会社の総資産を分類することから始めましょう。すると収益を生むいわば「お宝資産(= 健全資産)」と、ただ所有しているというだけでまったく利益を生まず、逆に処分のコストを先送りにしているような「ガラクタ資産(= 不良資産)」の2種類があることが分かります(図表2)。

<お宝資産>

これは、売ればお金に変えることができるものです。会社が賃貸用として所有しているビルやマンション、駐車場などは家賃収入を生み出す不動産ですから、所有していることで会社に利益をもたらし、まさにお宝資産と言えるでしょう。

会社が在庫として保管し、来期には確実に販売でき、売上になる商品も該当します。メーカーなど製造業の場合、まだ製品になっていない段階の半製品(財務上は仕掛品とも言います)を含みます。製品が売れると、この半製品が会社の売上につながりますから、売上に直結しています。

また、会社が事業のために使用している土地や建物も、いわばお宝資産です。工場で生産のために使用している機械や器具、事務所内のスペースを仕切るために製作したパーテーションや受付に飾っている装飾なども、事業運営に必要な物品であれば、れっきとした会社の資産です。社員が毎日の業務に使用している社有車も、当然、健全な資産としてみなされます。

<ガラクタ資産>

会社の在庫の中でも、流行遅れで売れないもの、需要を読み違えて作り過ぎてしまったものなど、もはや処分するしかないものを銀行では「ガラクタ」とも呼びます。こうしたガラクタ資産は処分すれば金額がゼロになるか、もしくは産業廃棄物処分料などの費用が掛かってしまいます。こうした所有していても価値のない在庫が、倉庫でスペースばかり取っているというケースも少なくありません。

そもそもこれらは銀行から見ると、本来、資産に入れるべきではないものです。例えば、土砂崩れで条件的に建物が建てられない土地、不便なところにある荒れ放題の山など、売却しようと思っても値段のつかない不動産も、換金性がないという点でガラクタ資産となります。

また、売上になると想定していたけれど、ゼロになる可能性が高いものも、ここに分類されます。メーカーやシステム会社は、会社の売上になることを見込んで製品やソフトウェアを製造していますが、もし取引先から「発注したものと違うのでお金は払えない」とクレームがついた場合、その在庫・半製品は納品できずに売上として1円にもならない可能性もあります。また、請求書を出したけれど1年以上支払ってもらえないような場合は、売上として計上していても相手の会社が倒産してしまっていたり、何らかのトラブルが生じて回収できない状態だったりすることもあるでしょう。最終的に代金の回収ができないとみなされる売掛金の場合、その数字は銀行の視点ではガラクタ資産となるのです。

このように総資産を分類すると、ゼロになるかもしれないガラクタ資産も含まれていることが分かります。これは会社の将来にとってお荷物になる負の遺産であり、本来、総資産の中から差し引くべきものです。

「会社の評価を決める財務指標」への悪影響も

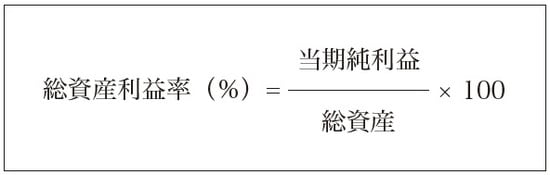

また、銀行が「総資産は少ない方がいい」と考える根拠は、もう一つあります。会社の評価を決める財務指標として、「総資産利益率(ROA)」を重要視しているためです。これは、会社の資産を使ってどれだけ効率的に利益をあげているかを示す数値です。

その計算式は、図表3の通りです。当期純利益が変わらないのに総資産が多ければ多いほど、純資産利益率は低くなるというわけです。この数値が低いと、収益効率が悪いとみなされます。

著しく悪い場合は、事業に不要な資産を多く所有している、あるいは資産を有効に活用していないということで、大きな問題ありの会社というレッテルを貼られてしまうでしょう。当然、融資においても、大きなマイナス要素となります。

菊地 宏

インフォニック株式会社 代表取締役社長

1964年、宮城県石巻市生まれ。同志社大学法学部卒後、現みずほ銀行に入行。大阪支店(外国為替部)を皮切りに、麹町支店等、15年半勤務。退社後、2005年インフォニック株式会社を創立、代表取締役に就任。現在グループ5社、計6拠点(京都、東京、大阪、福島、舞鶴、ミャンマー)でソフトウェア開発及びIT基盤構築業務を行っている。