●政府・日銀は22日にドル売り・円買いの為替介入を実施、その後は5円強ドル安・円高が進んだ。

●今回は米国の理解を得た上で単独介入か、ただ介入原資や政策の一貫性に関する問題は残る。

●円買い介入は金融引き締め要因、円安は構造的・複合的問題であるため、介入では解決できず。

政府・日銀は22日にドル売り・円買いの為替介入を実施、その後は5円強ドル安・円高が進んだ

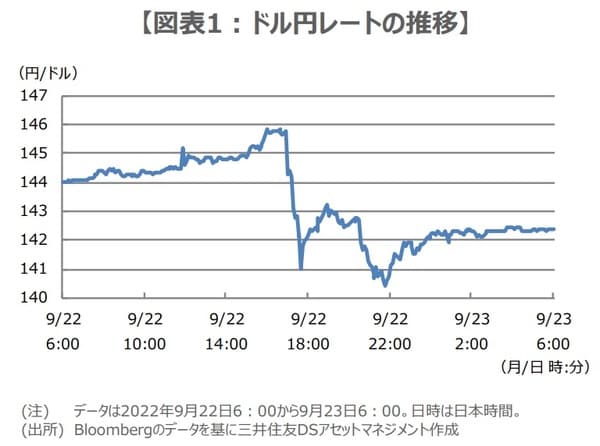

政府・日銀は9月22日、1998年6月以来、約24年ぶりとなるドル売り・円買いの為替介入に踏み切りました。この日は午後3時半から日銀の黒田東彦総裁の記者会見が行われましたが、金融緩和維持の強い姿勢が確認されたことで、ドル円は午後4時頃に1ドル=145円90銭近くまでドル高・円安が進行しました(図表1)。為替介入はこれを受け、午後5時頃に実施された模様で、その後は140円35銭付近までドル安・円高が進みました。

なお、米財務省の広報担当者は同日、為替介入には参加していないとし、日米の協調介入でないことを明らかにしました。しかしながら、日本の行動は理解しているとも述べました。また、欧州中央銀行(ECB)の広報担当者も同日、為替市場で介入はしていないとコメントしました。これにより、今回の政府・日銀による為替介入は、日本単独によるものと推測されます。

今回は米国の理解を得た上で単独介入か、ただ介入原資や政策の一貫性に関する問題は残る

9月20日付レポートで、ドル売り・円買いの為替介入のハードルはかなり高いと指摘しました。その理由として、①ドル売り原資は限られており、為替介入で、かえって投機的なドル買い・円売りを誘発する恐れがあること、②高インフレの続く米国が、日本と協調介入を行う公算は小さく、日本の単独介入も安易に容認するとは思われないこと、③異次元緩和でのドル売り・円買い介入は、政策の一貫性に欠けること、を挙げました。

今回は、このうちの、②の一部、日本の単独介入について、米国の理解を得られたため、為替介入に踏み切ったと考えられますが、①と③の問題は残ります。①の原資は、「外国為替資金特別会計(外為特会)」に計上されている、外貨預け金11.5兆円(2021年3月31日時点)のうちのドル建て分です。報道によれば、今回の介入規模は「兆円単位」とのことですので、同規模の介入を継続することは困難と思われます。

円買い介入は金融引き締め要因、円安は構造的・複合的問題であるため、介入では解決できず

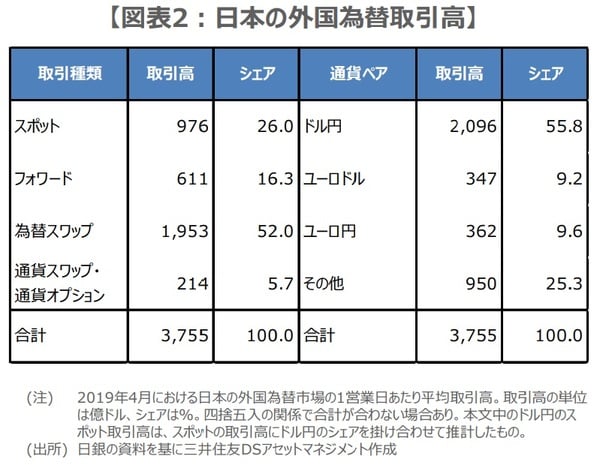

日銀の調査によると、日本の外国為替市場の1営業日あたり平均取引高は3,755億ドルです(図表2)。

このうちドル円のスポット取引高を推計すると544.6億ドルとなり、1ドル=143円で換算すると、約7.8兆円です。そのため、日本の外国為替市場における兆円単位の介入は、相当なインパクトとなりますが、やはり介入原資に限りがある以上、他の市場加者が介入に呼応してドル売り・円買いに動かなければ、効果の持続性は乏しくなります。

③について、ドル売り・円買い介入は、財務省が民間銀行から円を買うため、日銀当座預金の残高減少要因、金利上昇要因となります。日銀が異次元緩和のもとで残高減少分を補てんすれば、金利低下要因、円安要因となるため、介入効果は薄れます。円安は、「資源に大きく依存するなかでの資源高による貿易赤字の定着」、「賃金・物価が伸びないなかでの利上げの遅れ」など、構造的・複合的な問題に起因するもので、為替介入では解決できません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『政府・日銀は「為替介入」を実施 ~その効果について考える【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト