相続財産の40%が不動産!その背景に「税金対策」?

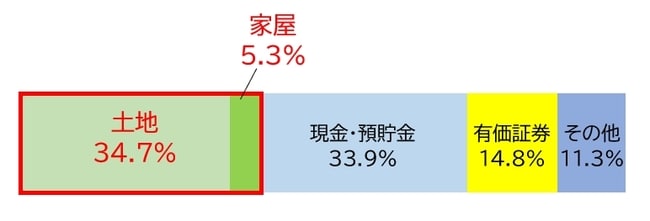

国税庁が2021年12月に発表した「令和2年分 相続税の申告事績の概要」によると、相続税の課税対象となる遺産(相続財産)の金額の構成比のうち、土地が34.7%、家屋が5.3%を占めており、合計で40%にものぼります(図表参照)。

そのなかには、もともと不動産を多数所有していた人だけでなく、相続税対策として不動産を保有していた人も一定数いると考えられます。

なぜなら、不動産、特に土地については、一般に、相続税評価額が市場価格よりも低く抑えられ、相続税の節税につながる面があるからです。

相続税対策が「相続争い」を誘発するリスクも!

しかし、不動産の相続には、以下の2つのリスクがあり、それが、相続のときになって相続人を苦しめることになる可能性があります。

1.相続争いを誘発するリスク

2.相続人が相続税の支払いに苦しむリスク

第一に、相続争いを誘発するリスクがあることです。

たとえば、相続対策として一棟建てのマンションを購入した場合、これを相続人の間で公平に分けることは基本的に困難です。

他の資産も含めて公平に分けることができなければ、相続人同士で争いになる可能性があります。

その場合、究極的な解決方法としては、マンションを相続した相続人が他の相続人に代償金を支払うことにならざるをえません。

その代償金は自前で用意せざるをえず、最悪の場合、マンションを売却せざるをえなくなります。

第二の問題は、マンションを相続した相続人が相続税の支払いに苦しむ可能性があることです。

相続税の納税資金も自前で用意しなければならないので、この場合も、結局はマンションを売却せざるをえなくなる可能性があります。

以上の2つの問題は、ダブルパンチとして相続人に襲い掛かることになります。

相続税対策のため、家族に良かれと思ってやったことが、かえって家族を経済的苦境に追いやってしまう可能性があるのです。