あなたにオススメのセミナー

「6/21~6/27のFX投資戦略」のポイント

<ポイント>

・米ドル、米金利とも、短期的な「上がり過ぎ」懸念の強い状況が続いている。その意味では、今週も先週と同様に、132~136円中心に上下ともに振れやすい荒い展開が続きそう。

上下ともに大きく動いた米ドル/円

先週の米ドル/円は米ドル高値を更新、135円台半ばまで上昇しましたが、注目されたFOMC(米連邦公開市場委員会)の後には一時131円台まで急反落となるなど、上下ともに振れの大きい荒い展開となりました(図表1参照)。

このように荒い値動きとなった米ドル/円でしたが、基本的には日米金利差、とくに米金利に連動することが大きく変わったわけではありませんでした(図表2参照)。

15日のFOMCで、事前に予想されていたとはいえ、1994年以来の0.75%もの大幅利上げが決まったにもかかわらず、上述のように米ドルは一時急反落となりましたが、それは米金利が一時大きく低下したことに連れた結果だったでしょう。

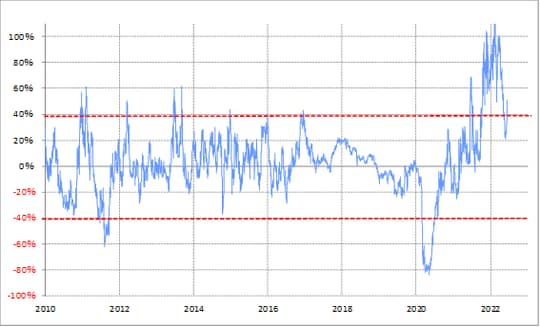

以上からすると、この先の米ドル/円の行方は、引き続き米金利の動きがカギになりそうです。その米金利、たとえば米2年債利回りの90日MA(移動平均線)かい離率は17日現在でプラス50%程度となっており、一時ほどではないものの、なお短期的な「上がり過ぎ」懸念の強い状況が続いているようです(図表3参照)。

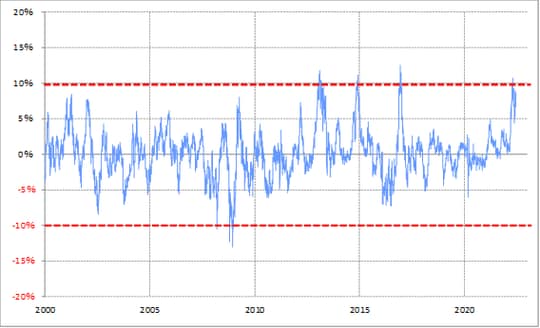

また米ドル/円の90日MAかい離率も、17日現在でプラス9%程度となっており、こちらも短期的な「上がり過ぎ」懸念が強い状況にあるようです(図表4参照)。

以上のように見ると、米金利、米ドルともに、さらにどんどん上がるというより、「上がり過ぎ」の反動も入るリスクがあるため、今週も先週と同様に、132~136円のレンジ中心に、上下に振れやすい展開が続く可能性が基本的には高いのではないでしょうか。