1. 日米金利差相場に変調のきざし

2. 市場変調の背景

3. 日米金利差相場の賞味期限

日米の金融政策の違いと金利差拡大を手掛かりに進んできた円安ドル高ですが、マーケットの雰囲気がにわかに変わりつつあります。弊社では、日米の政策金利の違いや日本の貿易赤字拡大を背景に、137円程度まで円安が進む可能性があるものと想定していますが、足元ではこれまでほぼ一方通行で進んできたマーケットのトレンドに、微妙な変化のきざしが見られるようになってきました。

1. 日米金利差相場に変調のきざし

■6月10日に発表された5月の米消費者物価指数(CPI)が予想外に強い数字であったことや、翌週13日の米ウォールストリートジャーナル紙(WSJ)が掲載した0.75%の大幅利上げの観測記事が、米連邦準備制度理事会(FRB)によるリークとの見方が広がったため、米国の長期金利は急騰しました。米10年国債利回りは6月9日終値の3.044%から、13日には3.365%まで2営業日で32ベーシスポイントも急騰しました。しかし、一方のドル円レートは、134円台を中心としたもみあいの展開が続き、終値で見たこの間の変化率はわずか0.04%のドル高にとどまりました。

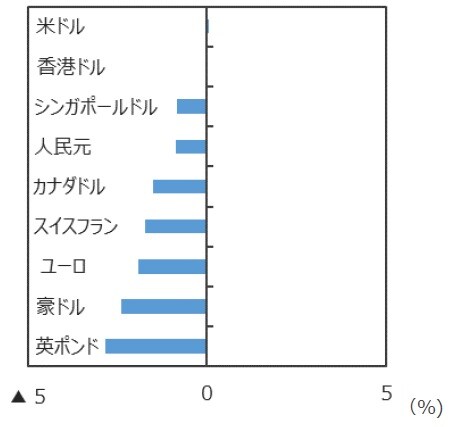

■また、同期間における円の主要通貨に対する変化率を見ると、既に利上げを開始している主要通貨も含めほぼ円の独歩高の展開となっており、マーケットの変調を意識させる展開となりました。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

2. 市場変調の背景

■6月15日の米連邦公開市場委員会(FOMC)ではWSJの観測記事の通り、0.75%の利上げが決定されました。そして、同時に発表された経済予測では、2022年の経済成長率予測(中央値)が+2.8%から+1.7%に、同2023年は+2.2%から+1.7%に引き下げられました。

(出所)FRBのデータを基に三井住友DSアセットマネジメント作成

■+1.7%という成長率は、FRBが見ている金融政策が中立的である場合の長期成長率予測の+1.8%をわずかとはいえ下回る水準であり、今後実施が見込まれる大幅利上げが米国経済にブレーキをかける可能性を示唆している、とも言えそうです。

■これまでは米国の堅調な景気拡大が続くことを前提に、「利上げと長期金利上昇」はドル買い材料とみなされてきました。しかし、金融引き締めが景気後退やリスク資産の価格下落を通じ、「ドル売り」や「リスクオフの円買い」を誘発する展開をマーケットが意識し始めるようになると、事情は大きく変わってきます。そして、こうした見方をする市場参加者が一定数を超えると、ある日突然「ドル買い材料」であった米金利上昇が、「ドル売り材料」へと180度転換する可能性も、否定できないでしょう。

3. 日米金利差相場の賞味期限

■マーケットを動かす材料は、その織り込みが終わることで市場の価格変動への影響力を失うのが一般的です。なかでも外国為替市場では、株式や債券のようにバリュエーションがあまり機能せず、ファンダメンタルズに基づくフェアバリューの推計が難しいため、その価格変動を主導する市場参加者の注目点は、どうしても移ろいやすい傾向があります。

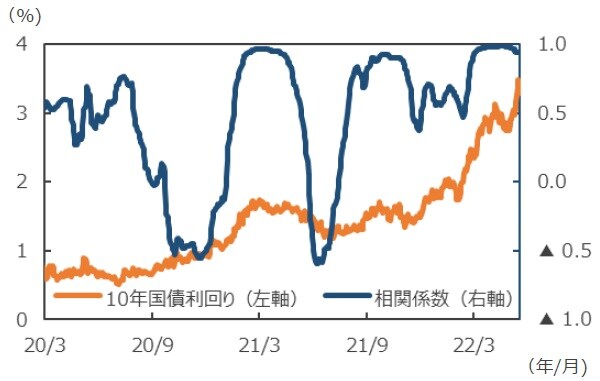

■こうした観点から現在のドル円相場を見ると、ある種異様な状態にあることが解ります。60営業日のドル円レートと米10年国債利回りの相関係数を見ると、足元では57営業日連続で0.9を超えて推移しており、その平均値は0.97に達しています。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

■過去2年余りの相場をふりかえると、同様に相関係数が長期間にわたり0.9を超えた期間は2回ありました。2021年3月4日に始まった、同相関係数が0.9を上回る「米長期金利とドル円レートが連動する」相場は52営業日続き、同期間の相関係数の平均値は0.95でした。また、21年10月20日に始まった同様な相場は、22営業日、同平均値は0.91でした。

■こうした相場展開と比較すると、現在は異常に高い相関が相当長い期間にわたり続いていることがわかります。つまるところ、わかりやすい「米金利上昇で円安ドル高」というシナリオに、「全員参加で乗っかっている状態」と見えなくもありません。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

■2020年の夏を底に始まった米長期金利の上昇と2021年初旬に始まった円安ドル高は、時おり調整を交えつつも比較的高い連動性を見せてきました。しかしこの間、2020年の秋や2021年の初夏には、新型コロナウイルスの感染状況など他の材料に市場参加者の関心が移ることで、突然かつ急激に両者の関係が逆相関となる局面が現れています。

■金融市場が織り込んでいる米国の金融引き締めが、米国経済の今後の成長にブレーキをかけかねない、ある意味「ギリギリの水準」まできていると仮定すると、「日米金利差」を材料にしたドル買い相場はそろそろ終盤であり、金利差相場の賞味期限切れによるこれまでとは違った相場展開についても、リスクシナリオとして注意しておく必要がありそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ドル円相場に変調のきざし…FOMCの結果を受けて考える、日米金利差相場の賞味期限【専門家が解説】』を参照)。