それでも下落が怖いなら…運用継続のための投資術

それでも下落が怖いなら、まずは、①ポートフォリオを十分に分散したほうがよいでしょう。国債や社債、商品などに分散投資をすれば、下落はかなり小さくなることが期待されます。

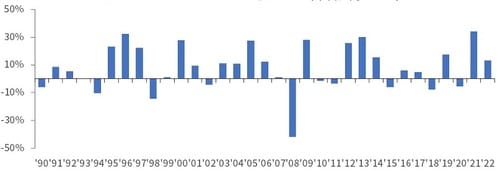

円ベース) (出所)Refinitiv、フィデリティ・インスティテュート。

(注:上段)データ期間:1990年~2022年、年次。ただし、2022年は同年5月31日まで。「先進国株式」:MSCI World Index。

次に、月並みですが、②資産運用のゴールを思い出すことが重要でしょう。引き出す時点が20年後なら、今後1-2年の金融市場はほとんど関係がないはずです。

引き出す時点が1~2年後ならば、(そもそも)ポートフォリオを保守的にすることを検討しましょう。

また、③普段から、相場を見ないことも重要でしょう。プロでさえも、短期的にはどっちにいくかはわからず、判断を間違える可能性もあるため、時間も資産も無駄にしかねません。

将来の総資産金額は、「(現在の所得-現在の消費)+(将来の所得-将来の消費)」=「運用利回り」ですから、現在や将来の所得にプラスの影響を与えるため、目の前の仕事や自己研鑽、自分や家族との時間に集中することがよいでしょう。

重見 吉徳

フィデリティ投信株式会社

マクロストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~