米長短金利の逆転などから警戒感が強まる

<進展しないウクライナ情勢も嫌気>

■3月30日の米国株式市場は、S&P500種指数、NYダウが5日ぶり、ナスダック総合指数が3日ぶりに下落に転じました。ロシアとウクライナの停戦交渉が進展していないことや最近の米長短金利の逆転(逆イールド)などから警戒感が強まっていることなどが背景と考えられます。

逆イールドは景気後退のシグナルの1つ

<逆イールド発生から景気後退までは2年以上かかることも>

■米債券市場では、3月29日に一時、2年国債利回りが10年国債利回りを上回る逆イールドが起きました。逆イールドは2019年8月にも短期間でしたが発生しました。逆イールドは一般に景気後退のシグナルと解釈されることが多く、市場参加者の間では、米国景気に対する警戒感が一段と強まっていることを示していると考えられています。

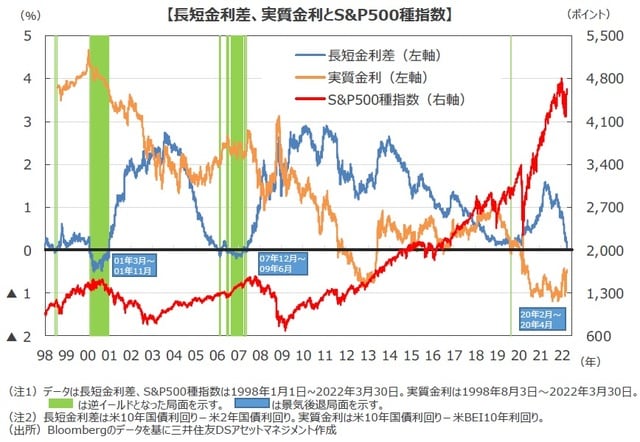

■1998年以降で見ると、3度の景気後退局面を経験しています。その間の米10年国債利回りと米2年国債利回り差を見ると、景気の山となった2001年3月と2007年12月、2020年2月のいずれの局面においても、先に逆イールドが発生していました。

■2001年3月をピークとする景気後退局面では、最初に逆イールドが発生したのは1998年5月で、その2年10ヵ月後に景気後退局面を迎えました。次に逆イールドが発生したのは2005年12月で、景気後退局面を迎えたのはその2年後でした。3回目は短期間ですが2019年の8月に発生しました。この時は、その半年後、2020年2月に景気後退局面入りとなりましたが、景気後退の要因は新型コロナの感染急拡大であり、景気サイクルとは別の要因でした。

■逆イールドが発生した後の米国株式市場は、少なくとも、景気後退局面に入るまでは総じて堅調に推移していました。

マイナスの実質金利が支えとなろう

■今回、2019年8月以来の逆イールドの発生となりました。1998年以降の推移をみる限り、継続的に逆イールドが発生する場合は、その後の景気後退も意識せざるを得ないため、引き続き一定の警戒が必要です。

■ただ、景気後退局面入りが決まったと考えるには時期尚早と思われます。まず、米連邦準備制度理事会(FRB)による大規模な国債買い入れの継続によって、米10年国債利回りは、人為的に低く抑えられていた点です。金融環境が大きく異なっており、過去と同じようなシグナルと考えるべきかは疑問が残ります。

■また、これまでの逆イールドの発生は、利上げが進み、その時の短期金利のピーク時に発生しています。現在はまだFRBが利上げを開始したばかりで、さらに、実質金利が引き続きマイナス圏で推移しています。過去の逆イールド発生局面では、実質金利はプラス圏で推移しており、この点も異なります。ウクライナ情勢が緊迫化し、物価が上振れる中、インフレ連動債市場におけるインフレ期待のレンジも上方へシフトしています。その結果、実質金利はマイナス圏にとどまっており景気刺激的なレベルとなっています。当面は、マイナス圏にとどまる実質金利が株式市場を支える構図は続くと考えられます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『景気後退シグナルの1つだが…「逆イールド」発生と米国株式市場【専門家が解説】』を参照)。

(2022年3月31日)

関連マーケットレポート

2022年3月30日 円が一時125円台に急落、円安が加速

2022年3月29日 2022年4月の注目イベント