■平均的な厚生年金受給者なら、勤労収入「月5万4166円」まで非課税

少し複雑なので、具体例で考えてみよう。2019年の厚生年金の平均は175万円だから、公的年金等控除と基礎控除を引いても所得が発生する(175万円–110万円–48万円=17万円)。このため、調整控除が適用されて、年間65万円(給与所得控除55万円+調整控除10万円)までの給与所得には所得税や住民税がかからない。

一方、国民年金の場合は、平均受給額が67万円だから、公的年金等控除の範囲内となり公的年金の所得はゼロとなる。このため調整控除は適用されない。ただ、基礎控除を使っていないので、年間103万円(給与所得控除55万円+基礎控除48万円)までの給与所得の所得税が非課税となる。

ただし、非課税で重要になるのは所得税ではなく、住民税のほうだ。住民税の場合は基礎控除が43万円と、所得税の基礎控除よりも5万円少ない。そのため、国民年金受給者は、単純計算だと、年間98万円(給与所得控除55万円+基礎控除43万円)までの給与収入の住民税が非課税となるのだが、実は住民税の課税最低限は、自治体ごとに微妙に異なっている。例えば、東京23区の場合は、給与収入の課税最低限は年収100万円までだ。国民年金受給者の場合、月額8万3333円というのが、無税で収入を増やせるギリギリのラインなのだ。一方、平均的な厚生年金受給者の場合は、無税で給与収入を増やせるのは、年間65万円まで。つまり、月額5万4166円までということになる。

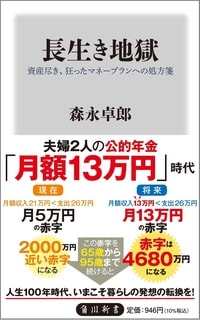

逆に言うと、厚生年金受給者が、老後もずっと月額5万4000円の給与をもらい続けるというのは、税制面を考えると賢い働き方だということになる。収入がすべて給与所得控除と調整控除で控除されるので、所得が発生しない。所得ゼロだから税金を支払う必要もないし、年金保険料の支払いも必要がないからだ。夫婦それぞれが5万4000円の給料をもらえば、年金月額が13万円の時代になっても、月収は23万8000円と、かなりよい生活をすることができる。

また、月収が5万4000円でよければ、好きな仕事を選ぶこともできるだろう。そんなに都合よく月給5万4000円の仕事は見つからないと思われるかもしれないが、パートタイムやアルバイトとして、月5万4000円分だけ働けばよいだけの話だ。

さらに自分の会社を設立して、売上はすべて会社に入れてもらい、その会社から毎月5万4000円の給料をもらうという手もある。もちろん会社を運営するためには、何らかの売上を得ることが必要だが、そこは自分の得意なこと、あるいは好きなことを収入にすればよい。例えば、手先の器用な人は便利屋をやってもよいし、ウエブデザインを請け負ったり、イベントのカメラマンをしたりと、いくらでも方法はある。私が運営する「客のこない」博物館でさえ、少額だが、売上はあるのだ。

森永 卓郎

獨協大学経済学部 教授

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】