価格の収支が合っていれば通常経営で問題ない

前回に引き続き、不動産投資にもメリット・デメリットについて見ていきます。

(3)値下がりしても追加担保・追加証拠金などを求められない

土地神話やサブプライム問題を例に挙げるまでもなく、不動産も値下がりします。ただ、値下がりした場合に、ローンの借入れをしている金融機関から、値下がりしたことを原因にその物件を売却するよう求められたり、追加の担保や借入れの一部あるいは全部の返済を求められることがないという部分が不動産投資の特筆すべき点です。

不動産担保で借りていた融資の一括返済を求められるという、いわゆる「貸し剥がし」が問題になることがありますが、これは建売業者や法人が1年単位の貸付として借入れする事業資金を期末に継続させず打ち切るというものであり、一般的な不動産投資家が利用するアパートローンとは全く違う種類のものといえます。したがって、価格の収支が合っていれば、物件価格の増減とは関係なく、そのまま粛々と不動産経営を続けていけばいいのです。

ただし、例外的にノンリコースローン(非遡及形ローン)でトリガー(引き金)条項が盛り込まれている場合には、値下がりに伴って強制的な売却あるいは借入金の一括返済が求められることがあります。

通常のローン(遡及形ローン)は、万が一売却資金でローンを返せない場合、債務者のほかの財産に対しても金融機関の効力が及びますが、ノンリコースローンの場合は金融機関が融資した当該物件に効力の範囲が限られます。

つまり、融資期間中に不動産価値が貸付残高を下回ってしまった場合、金融機関は債権回収リスクを負うことになるのです。ノンリコースローンの物件価格に対する貸付割合が低い(いわゆる掛け目が厳しい)というのも、そのあたりが理由になっています。そこで、定期的に担保物件の評価を行い、一定基準の価格評価を下回ったら、その時点で繰上返済ないしは強制売却・債権回収という流れになるわけです。まさしく引き金(トリガー)です。

キャッシュフローベースの損益を考えると・・・

(4)値下がりした場合でも売却時の手残り現金が投資前よりも増える場合がある

物件の値上がり値下がりと、キャッシュフローベースの損益は分けて考える必要があるということです。ここでは、保有期間中のキャッシュフローの有無や諸費用・税金・インフレ・貨幣の時間的価値は考慮せずに解説します。

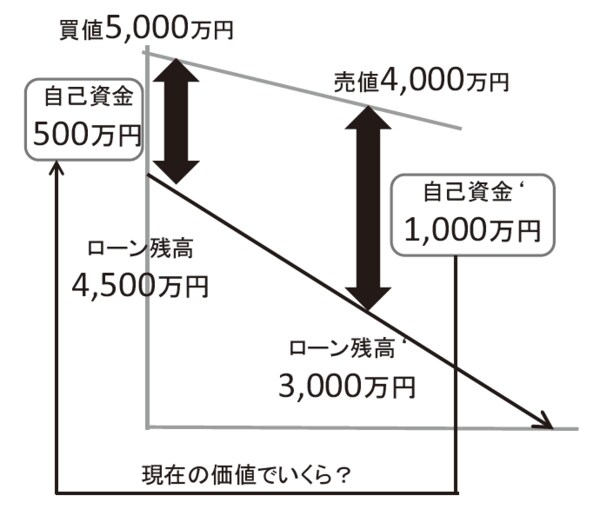

例えば、自己資金を500万円入れて4500万円のローンを組み5000万円の物件を購入したとします。そして数年後に5000万円で買った物件は4000万円に値下がりし、1000万円の損失が出たとします。そこで泣く泣くその価格で売却したところ、ローンの残債は3000万円になっていて、代金からローンを返済した残りは1000万円になっていた。つまり、物件価格は下がったが、融資残高が減少したことによりキャッシュベースでみると500万円の利益が出ている、ということです。

そして、この最初に入れた500万円が1000万円になっていたということに対して、「そのときの1000万円の価値は今の価値でいくらなの? ラーメン1杯100万円の時代に1000万円もらってもしょうがないよ」とか、「長期国債や預金の利回りが複利で10%になっていて、500万円を10年預けたら1300万円くらいになるんだから、わざわざ不動産投資をする必要はないんじゃないの?」といった判断をするのが貨幣の時間的価値を織り込むということです。