死亡したらどんなお金が支払われる?

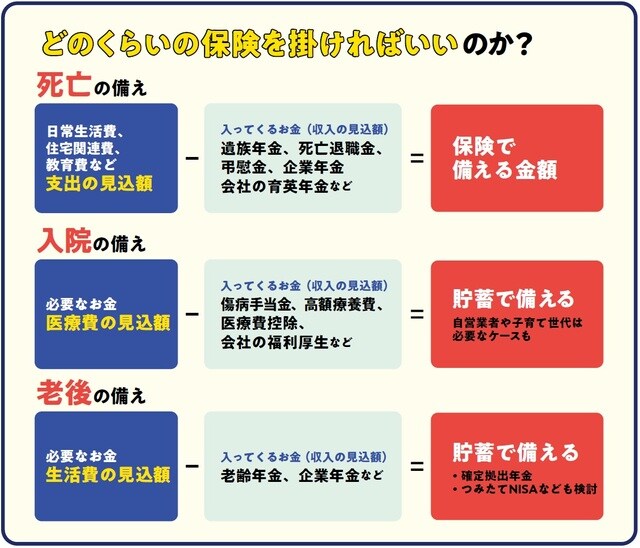

保険に加入を決めたとき、「保障をいくらにするか」は悩みどころです。金額が多ければ安心感は増すものの、必要以上に大きな保障はムダに保険料を払っているのと同じ。それぞれの家庭ごとに適切な保障額があるのです。

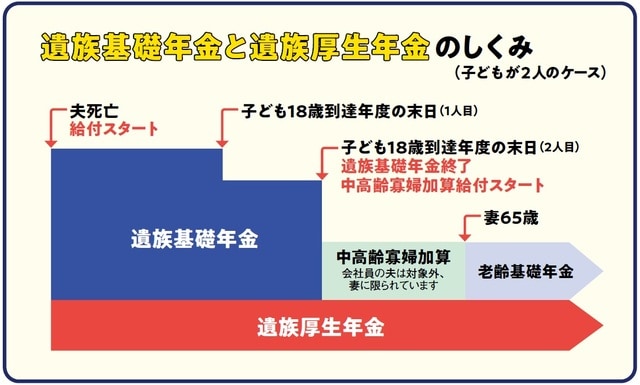

まずは公的な保障がどのくらいあるかを知っておきましょう。死亡した場合、国民年金の被保険者で子どもが18歳以下なら、遺族基礎年金を受け取れます。さらに、会社員・公務員は、ここに遺族厚生年金もプラスされます。そのほか、企業から弔慰金や死亡退職金などが出るでしょう。

しかし、小さい子どもがいる家庭は、これだけではとても足りません。その不足分を生命保険で補うという考え方をします。

会社員であれば、小学校から大学まで、最低でも2000万円程度は保険で備えたいものです。

一方、自営業者は遺族厚生年金がありません。ですから、もっと備えが必要になります。

病気やケガ、老後…どうやって備えるか

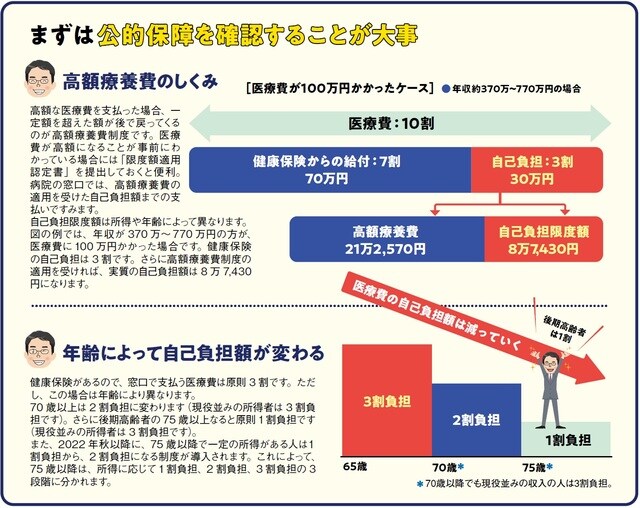

次は入院の備えについてです。私たちには健康保険がありますし、高額療養費制度も整っていますから、自己負担はそれほど多くなりません。

仮に、治療に100万円かかったとしても、高額療養費制度を使えば、1ヵ月あたりの自己負担は9万円前後です(一般的な所得のケース)。また、治療が長期化したら、4回目からは4万4000円以上かからないようになっています。

病気やケガで働けなくなったときは、収入面も気になるでしょう。会社員・公務員は傷病手当金が出ます。給料より減るとはいえ、いきなり収入がゼロになる心配はありません。

しかし、フリーランスや自営業者は話が別。収入が完全に途絶える危険がありますので、備えが必要です。たとえば、就業不能保険を検討してもいいでしょう。あるいは、小規模企業共済を利用していると、融資などを受けられます。

そして、どんどん長寿化が進む現在、老後のことも考えなければなりません。

なかでも、老後資金は切実な問題です。

これはiDeCoやNISAを活用しながら、貯めるようにしたいものです。要介護になったときの費用は、余裕資金から出せるほうがいいといえます。そこまで余裕がない場合は、介護保険を使って備えましょう。

長尾 義弘

ファイナンシャルプランナー

横川 由理

FPエージェンシー代表