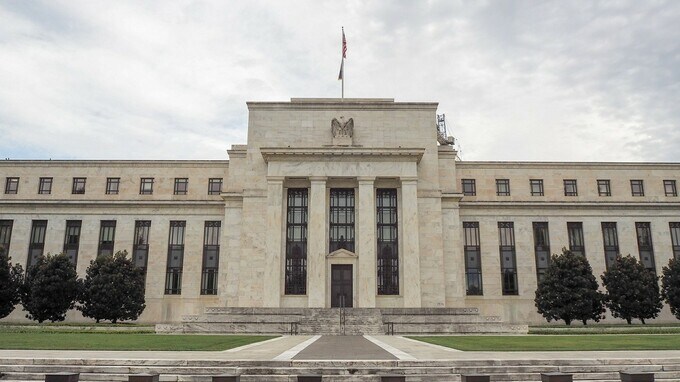

FRBはなぜ、バランスシートの縮小を急ぐのか

FRBは、12月議事録の中で、前回の利上げ開始時(2015年12月)との違いとして、経済の力強さ、インフレ率の高さ、労働市場の引き締まり、そして、バランスシートの規模を挙げています

(“Most notably, participants remarked that the current economic outlook was much stronger, with higher inflation and a tighter labor market than at the beginning of the previous normalization episode. They also observed that the Federal Reserve's balance sheet was much larger, both in dollar terms and relative to nominal gross domestic product (GDP), than it was at the end of the third large-scale asset purchase program in late 2014.”)。

注意が必要なのは、最後に挙げられているバランスシートの規模です。

2020年9月末時点のFRBの会計報告書によれば、債券ポートフォリオ部分からの利回りは約1.55%と計算されます。

他方で、FRBは発行する準備預金に対して現在は0.15%の利息を支払っています。例えば、政策金利が現行よりも1%引き上げられると、この水準も1.15%に引き上げられます。多額の準備預金が貸し出しに使われ、マネーサプライが増えて景気が過熱することを抑制するためです。

もちろん、FRBは、発行貨幣などゼロ金利の負債もありますから、政策金利が現状から1.5%引き上げられただけで、逆ザヤに陥るわけではありません。

ただし、簡単な計算によれば(FRBが打ち止め水準とする)2.5%まで引き上げられると収支は均衡します。そればかりではなく、特に長期の市場金利が上昇すると、債券を売却するときに、損失が発生して、収支(P&L)が悪化します。

長期金利が上がってしまうと、①保有債券に損失が出るわけですし、②損失を回避するために保有債券の売却をあきらめると、ポートフォリオの資金収支が逆ザヤになる事態が生じます。

FRBにとってみると、長期金利が低いうちに、バランスシートの縮小に着手し、保有債券を売却する必要があります。

しかし、上述のとおり、債券の売却と流動性の吸収が同時に起きるため、バランスシートの縮小はとても困難な作業になります。

割高資産の調整…『バーナンキ・ショック』を思い出す

2022年は多額の流動性が金融市場から取り払われるか、あるいは、その先読みから懸念が生じ、これが、債券市場の金利上昇につながる恐れがあるでしょう。

投資家は今後、国債やMBSよりも魅力の高い資産を手放して、国債やMBSを消化していく必要があります。投資家は当然のごとく、国債やMBSに高い利回りを要求するでしょうし、投資家がすでに保有していた資産は売却されることになります。こうした動きが、割高な資産のバリュエーションをリプライスさせていくでしょう。

2013年の『バーナンキ・ショック』を忘れてはいけません。バーナンキFRB議長(当時)は、国債の買い入れを減らすと言っただけで、実際に買い入れを減らしていないのに、10年金利は3ヵ月間で2%付近から2.8%付近まで一気に上昇しました。需給が崩れた瞬間です。

当時は、実質ベースの長期金利がプラスでしたが、現在はマイナスですから、ファンダメンタルズの観点から国債が割高であることは確かです。

重見 吉徳

フィデリティ投信株式会社

マクロストラテジスト

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~

![[図表3]FRBの債券ポートフォリオと米国債指数の平均利回り・デュレーション(参考)](https://ggo.ismcdn.jp/mwimgs/d/2/540/img_d2b542e40d5b93e0cea1ab02bb5395b4136069.jpg)

![[図表4]米インフレ率と10年国債利回り](https://ggo.ismcdn.jp/mwimgs/9/3/540/img_932cf4074677c2ad76d32fbf3da4dec292070.jpg)