●今回のFOMCでは、テーパリングのペース加速が決定され、量的緩和は来年3月に終了の見通し。

●ドットチャートが示唆する2022年の利上げ回数は、前回の0.5回から今回は2回に増える公算大。

●量的緩和の早期終了や来年の利上げ予想回数増は織り込み済みで市場の動揺は回避されよう。

今回のFOMCでは、テーパリングのペース加速が決定され、量的緩和は来年3月に終了の見通し

米連邦準備制度理事会(FRB)は、12月14日、15日に米連邦公開市場委員会(FOMC)を開催します。今回は、FOMCメンバーによる最新の経済見通しや、FOMCメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」も公表されます。市場の関心は、すでに利上げの時期やペースに移っているとみられますが、以下、主な注目ポイントを整理します。

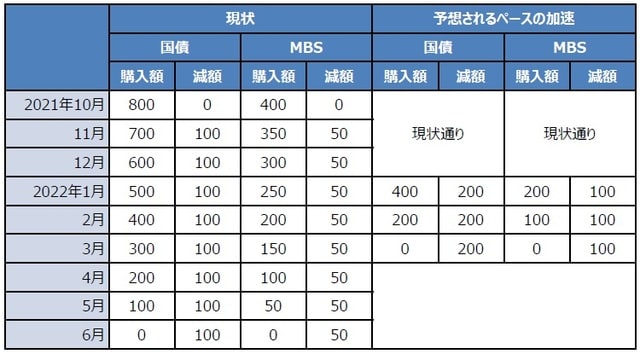

まず、今回のFOMCでは、量的緩和の縮小(テーパリング)ペースを速める方針が決定される見通しです。現在、国債の購入額は毎月100億ドルずつ、住宅ローン担保証券(MBS)は50億ドルずつ、それぞれ減額されており、量的緩和は2022年6月に終了する予定です。仮に1月から減額幅をそれぞれ倍増した場合、量的緩和は2022年3月に終了しますが(図表1)、FOMCで実際にこのペースが採用される可能性は高いとみています。

ドットチャートが示唆する2022年の利上げ回数は、前回の0.5回から今回は2回に増える公算大

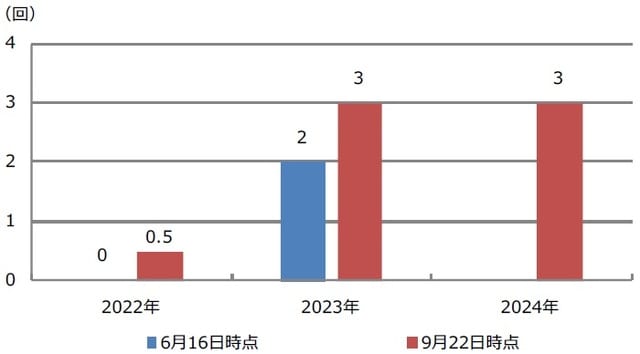

次に注目すべきはドットチャートです。ドットの中央値が示唆する通年の利上げ(0.25%)回数は、前回の9月22日時点で、2022年は0.5回、2023年は3回、2024年は3回でした(図表2)。

(出所)FRBの資料を基に三井住友DSアセットマネジメント作成

今回は、とりわけ2022年の回数が、どれだけ増えるかに市場の関心が集まっていますが、このところ複数のFOMCメンバーから、利上げについてタカ派的な発言がみられていることから、2022年は2回となる公算が大きいと考えます。

なお、前回9月22日時点におけるFOMCメンバーの経済見通しでは、2022年10-12月期の個人消費支出(PCE)ベースの物価上昇率は、前年同期比で+2.2%という見方が示されていました。今回、ドットチャートで示唆される2022年の利上げ回数が、0.5回から2回に増えた場合、やはり物価上昇率の見通しについても、相応程度、上方修正されることが考えられます。

量的緩和の早期終了や来年の利上げ予想回数増は織り込み済みで市場の動揺は回避されよう

最後に、パウエル議長の記者会見では、利上げの時期に関する手掛かりを探ることになると思われます。パウエル議長は11月30日、上院の議会証言で、物価に関する「transitory(一時的)」という表現をやめる良い時期だと述べたことから、市場でパウエル議長はタカ派に転じたとの声も聞かれました。ただ、パウエル議長は議会証言で、インフレへの警戒姿勢は強めたものの、早期利上げを示唆した訳ではありません。

議会証言におけるパウエル議長の発言意図は、「インフレ期待の抑制」であり、市場がタカ派的と受け止めたのは、狙い通りだったと思われます。そのため、今回の記者会見も基本的にはその意図に沿った発言になると考えます。なお、量的緩和の早期終了や、ドットチャートでの来年2回の利上げ示唆については、すでに織り込み済みで、今回のFOMCがややタカ派的な内容となっても、市場が動揺する恐れは小さいとみています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2021年12月FOMCプレビュー~今回の注目点を整理する』を参照)。

(2021年12月9日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト