信託の利用で貸付金にかかる相続税は回避可能

【ケース6】

会社に多額の貸付金があるが、資金繰りから返済してもらうことができない。相続財産になってしまうので、相続税が心配。

会社への貸付金対策としては、DES(※)による対策等いろいろな方法がありますが、貸付金を将来(次世代)的には返済してもらいたい、という場合には、信託を利用されることをおすすめいたします。

※DEBT(債務)EQUITY(資本)SWAP(交換)の略で、会社への貸付金を株式に変えてしまう手法のこと

信託を利用することにより、相続税の節税にもなり、またその貸付金を巡って相続争いになるのを避けることも可能です。また、このスキームは賃貸用不動産についても活用できます。

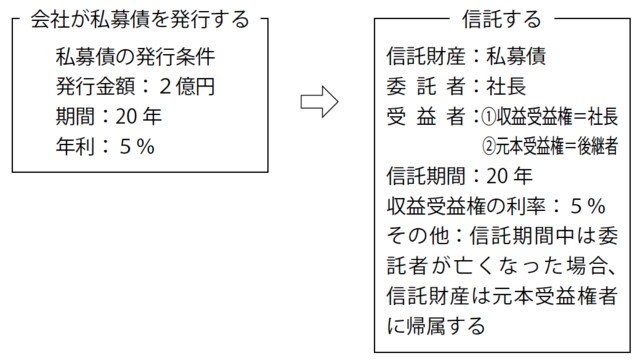

まず、貸付金(会社にとっては借入金)相当額について会社が新たに私募債を発行します。その私募債をオーナー社長が引き受けます。次にその私募債を信託します。

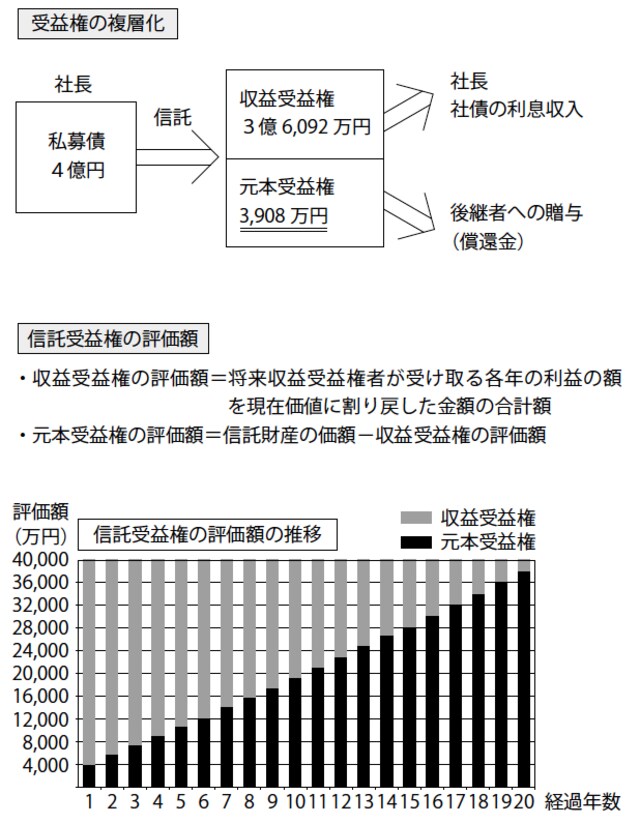

信託を利用すれば、財産の経済価値が所有権ではなく、受益権となります。受益権は、収益を受ける権利(収益受益権)と元本を受ける権利(元本受益権)に分離することができます(「受益権の複層化」といいます)。

分離することにより、収益受益権だけを贈与する、あるいは元本受益権だけを贈与する、ということが可能となります。

[図表 会社への貸付金対策としては信託が有効]

元本を後継者に贈与し、私募債を低い価格で移転

通常の信託財産評価額は、相続税評価額と同額となります。

しかし、それを分離した場合には、それぞれ収益受益権と元本受益権の評価額の合計額が相続税評価額となります。信託当初は収益受益権の評価額が高くなり、終了に近づくにつれ、元本受益権の評価額が高くなります。

従って、元本受益権の評価額が低い時期に元本を後継者に贈与することにより、後継者に私募債そのものを低い価格で移転することができます(実質的には貸付金の贈与)。

[図表2 多額の貸付金における信託の活用法]