私募ファンドの実態は不明なケースも多いが・・・

私募ファンドは、機関投資家など少数の投資家から資金を募るタイプの不動産証券化商品であり、GK–TKスキーム(※)やTMKスキーム(※)などを利用して組成されます。Jリートのように市場での売買は想定されておらず、払戻しの請求が認められていないクローズエンド型の仕組みとなっています。

(※)GK-TKスキーム

ビークルとして合同会社が設立され、その合同会社が投資家との間で匿名組合契約を結び、その組合契約に基づいて資金を調達する仕組みです。合同会社は「合同(GODO)」の「G」、「会社(KAISHA)」の「K」をとって「GK」と、匿名組合は「匿名(TOKUMEI)」の「T」、「組合(KUMIAI)の「K」をとって「TK」と略称されています。TMK(特定目的会社)スキームや不動産特定共同事業に比べて簡単な手続きで行えることから、不動産証券化の手段として最も多く活用されています。

(※)TMK(特定目的会社)スキーム

資産流動化法に基づくスキームで、特定目的会社をビークルとして利用します。特定目的会社は「特定(TOKUTEI)」の「T」、「目的(MOKUTEKI)」の「M」、「会社(KAISHA)」の「K」をとって「TMK」と略称されています。流動化する資産をあらかじめ特定して、「資産流動化計画」を作成することが義務付けられています。

また、私募ファンドの多くは、賃貸収入等のインカムゲインだけでなく、不動産の売却によってキャピタルゲインを得ることも目的としています。そのため、運用される不動産は長期間の保有を前提とされておらず、2~5年など比較的短期間で売却されることになります。

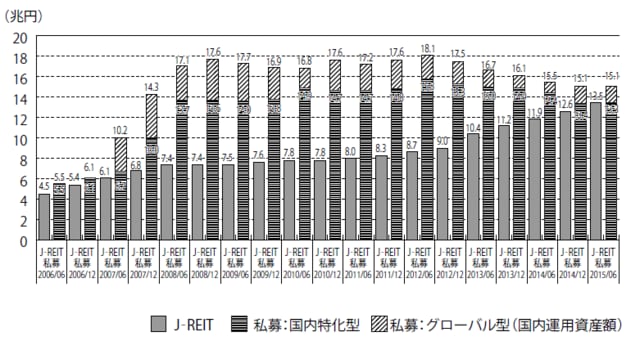

Jリートのように公的な情報開示の仕組みが整備されていないこともあり、私募ファンドの実態については不明な点が少なくありません。ちなみに、三井住友トラスト基礎研究所が公表している「私募ファンド市場動向」によれば、2015年6月末時点でその全体的な資産運用額は約15.1兆円と推計されています。図表が示すように、市場規模に関しては、現時点ではJリートをやや上回っています。

【図表 私募ファンドとJ リートの市場規模推移】

キャピタルロス、流動性リスクに要注意

私募リートと私募ファンドの両者を比べてみると、いくつかの共通点があります。まず、どちらも非上場であるために証券市場の影響で価格が変動するリスクを免れています。また、不特定多数ではなく、特定少数の投資家を対象としている点も同じです。

他方で、大きな相違点もあります。

第一に、私募リートでは運用期間が限定されていないのに対して、私募ファンドでは短い期間に限られています。そのため、私募ファンドでは運用期間が終了する時期に、不動産市況が悪化すると運用資産の売却価格が購入価格を下回るおそれがあります。その結果、キャピタルロスが生じ、投資家に損害がもたらされる危険性があります。

第二に、私募リートはオープンエンド型であり投資口の払戻しが認められているのに対して、私募ファンドは先に述べたようにクローズドエンド型であり、払戻しは原則として認められていません。そのため、途中で投資をやめたい場合には、相対で買い手を見つけるしか手段がありません。

私募リートに比べて、私募ファンドは換金しづらく、流動性に関するリスクが大きいといえるのです。