「アクティブファンド特集」を見る

FOMC議事要旨:11月のFOMCではテーパリングの開始が公表された

米連邦準備制度理事会(FRB)は2021年11月24日に今月2~3日に開催した米連邦公開市場委員会(FOMC)の議事要旨を発表しました。

11月のFOMCではそれまで月に米国債など計1200億ドルの資産を購入していた量的緩和の縮小(テーパリング)を決め、11月から購入を月額150億ドルずつ減らしています。

どこに注目すべきか:FOMC、議事要旨、テーパリング、前倒し

11月のFOMCでは債券購入政策の縮小となるテーパリング開始が発表されました。市場も、事前に十分予想されたこととはいえテーパリング開始の確認に注目していました。ただ、議事要旨を見るとテーパリング後の政策運営も柔軟に実施する方針が示されており、金融政策の前倒しが示唆される内容と見られます。

議事要旨は米国のインフレについて一時的であるとの表現を維持しつつも想定よりもインフレが長期化し、水準も高いことを示唆しています。議事要旨ではインフレ上昇の背景としてエネルギー価格の上昇に加え、供給問題の長期化、賃金の上昇、家賃など幅広い物価項目の上昇と説明しています。

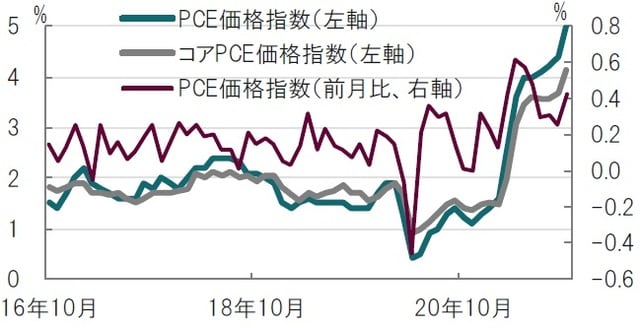

FOMC後に発表された代表的なインフレ指標である個人消費支出(PCE)価格指数の10月分は前年比5.0%上昇し、エネルギー価格などを除いたコアは同4.1%上昇しました(図表1参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

PCE価格指数全体はエネルギー価格などによる押し上げを反映していますが、それを含まないコア指数も上昇していることからインフレが幅広い項目に広がっていることが示されていると考えられ、議事要旨の物価に関する見解と整合的となっています。

今回の議事要旨では注目されていたテーパリングについて当面の購入縮小額など具体的な内容を明記したうえで、当面は同額の減少を維持する方針も記されています。

しかしながら、議事要旨で注目すべきは今後の金融政策運営に柔軟性を持たせることを示唆したことです。リスク管理の観点のような体裁ながら、現状の非常に不確実な状況においては政策変更の可能性をテーパリングだけでなく政策金利の変更が場合によってはありえることを示唆していると見ています。

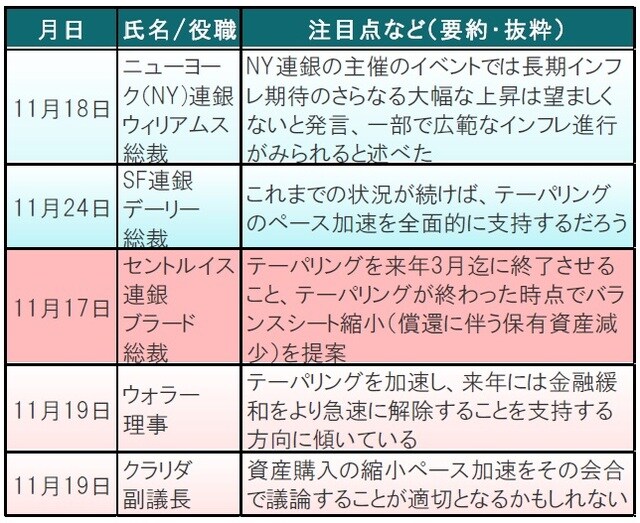

さらに注目したいのは最近のFOMC参加者の発言の変化で、議事要旨のこの点と整合的なことです。例えばハト派(金融緩和を選好)のサンフランシスコ(SF)連銀総裁がインフレ上昇が続くようであればテーパリングのペースの加速を認める発言をしています(図表2参照)。

また、ウォラー理事やクラリダ副議長らもテーパリング終了時期の前倒しの議論の必要性を訴えています。比較的中立の立場から、ややタカ派(金融引締めを選好)にシフトした印象です。テーパリング終了時期の前倒しは早期利上げの議論とセットと見られます。

もっとも正当(?)なタカ派のセントルイス連銀のブラード総裁はテーパリング前倒しに加え、FRBが保有する資産の償還で再投資をせず、バランスシートの縮小まで提案していますが、さすがにその提案への支持は広がっていないようです。

このような変化から、従来テーパリングは来年6月終了、利上げは22年後半に1回を想定していましたが、テーパリング終了時期の前倒しと22年に2回の利上げを想定しています。

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『11月FOMC議事要旨の隠し味』を参照)。

(2021年11月26日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~