はじめに

「脱炭素」への動きが加速する中、温室効果ガス(GHG)の排出を全体としてゼロにする「カーボンニュートラル」は、日本のみならず、世界中の国々・企業が目標に設定し、実現に向けた取組みを始めています。日本国内においては、2021年7月末日時点で124社の企業がカーボンニュートラル目標を宣言しています(注1)。

(注1)経済産業省 世界全体でのカーボンニュートラル実現のための経済的手法等のあり方に関する研究会資料 中間整理案(https://www.meti.go.jp/shingikai/energy_environment/carbon_neutral_jitsugen/pdf/007_01_00.pdf)

その中で、クレジット化されたGHGの排出削減量等を購入し、自社のGHG排出量と相殺するカーボン・オフセット、及び、そのベースとなるカーボン・クレジット取引は、目標達成のために現実的に取り得る手段として、近年、再度急速に関心を高めています。

もっとも、カーボン・クレジット取引に関する制度や具体的な運用については、世界で統一的な基準がなく、また、カーボン・クレジットの法的性質や、カーボン・クレジット取引に関する法的なリスクについては、十分に議論が成熟していない状況です。

そこで、本稿では、カーボン・クレジット取引、当取引に関する法的な問題や国際的な動向について、説明します。

カーボン・クレジット取引とは

「カーボン・クレジット」とは、厳密な定義はなく、使用されている文脈によっても若干意味が異なることもありますが、大まかな定義としては、①GHGの削減・吸収量を、②一定のルールに基づき定量的な価値を設定して、③取引可能な形態にしたものをいい、かかるカーボン・クレジットを国や企業等の間で取引することを、カーボン・クレジット取引というと考えられます。

カーボン・クレジット取引は、大きく分けて、(i)国連や政府が主導して行う取引と、(ii)民間主導で行われる取引に分かれており、政府が主導して行う取引の代表的なものとして、京都議定書(気候変動枠組条約に関する議定書)に基づくクリーン開発メカニズム(CDM)や我が国におけるJ-クレジット制度が挙げられます。

一方、近年、多くの企業が注目しているのは、民間団体が発行・管理しているクレジット(ボランタリー・クレジット)を活用した民間主導の取引であり、代表的なものとして、VCS(Verified Carbon Standard)やGold Standard等が挙げられます。また、国際民間航空機関(ICAO)が定めた国際民間航空のためのカーボン・オフセット及び削減スキーム(CORSIA)や、国際空港評議会(ACI)が実施する空港カーボン認証制度(ACA)など、業界団体によってクレジットの創出・活用をする例もでてきています。

ボランタリー・クレジットの取引方法は様々ですが、典型的な方法としては、以下のような方法が挙げられます。

①GHGの削減に取り組んでいる売主は、特定のボランタリー・クレジット制度(以下便宜上「制度A」といいます。)上に、事業者としての口座を開設する。

②事業者は、自らが実施しているGHG排出削減・吸収事業を制度Aに登録する。

③制度Aにおける認証手続を経て、当該事業において削減・吸収したGHGをボランタリー・クレジット化する(登録されたクレジットは、制度A上の登録簿に登録され、一般公開される)。

④買主は、自身も制度A上に口座を開設し、公開されているクレジットを売主又は売買を取り扱う中間業者(プロバイダー)から購入する。

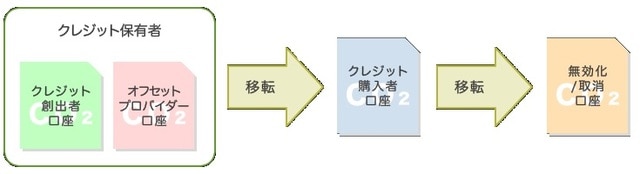

⑤購入したクレジットは、登録簿上、売主の口座から買主の口座に移転し、登録される。

こうしたボランタリー・クレジット取引が近年再度増加している背景には、脱炭素における環境変化が挙げられます。カーボン・クレジット制度をはじめとしたカーボンプライシングは、京都議定書において、排出権取引が明記されたこともあり、各国・地域で排出権取引市場が設置されるなど注目されましたが、米国の京都議定書不参加をはじめとする先進国の協調不調、新興国の経済発展によるGHG増大、企業へのカーボン・クレジット取引へのインセンティブ不足等もあり、その後取引は低迷していました。

しかし、近年のSDGsやESGに対する潮流の中で、社会や金融市場等の要請により、多くの企業がカーボンニュートラルを目標に掲げているところ、当該目標の達成は、少なくとも直近では技術的な側面からも容易ではないことから、当該技術開発が間に合っていない部分を補う手段として、積極的にボランタリー・クレジット取引を検討・活用されている企業が増えてきていると考えられています。

また、ESG投資は、全世界での投資総額が2020年時点で約3900兆円(35.3兆ドル)規模にまで拡大したといわれており(注2)、各企業の資金調達の面で非常に重要となってきています。かかる事実も、各企業のカーボンニュートラル目標設定、及びその手段としてのボランタリー・クレジット活用を促す大きな要素になっているといえます。

(注2)世界持続的投資連合(GSIA)調べ