\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

米国連邦法定債務上限問題:債務上限の引き上げで合意、上院は可決

米民主党のシューマー上院院内総務と共和党のマコネル上院院内総務は2021年10月7日午前に、連邦債務の法定上限(債務上限)を4800億ドル(約53兆5800億円)引き上げることで合意したと報道されました。

なお、米上院は7日夜、債務上限を引き上げる法案を賛成50、反対48の賛成多数で可決しました。下院は来週まで休会で採決を待つこととなります。ただ、下院は民主党が多数派であり、可決が見込まれています。

仮に成立すれば、財務省が12月3日ごろまで支払い義務を遂行できるようになる見込みです。

どこに注目すべきか:暫定予算、連邦法定債務上限、デフォルト

米国では先月末に暫定予算が成立したことで、政府機関閉鎖の危機は当面回避されました。より深刻な米連邦法定債務上限問題は法案が上院で可決されており、こちらの問題についても当面は回避される公算です。債務上限は米国の財政規律を守るプラス面はありますが、政争の具となることもあり諸刃の剣といえそうです。

まず、債務上限交渉のこの数日間の動きを市場動向と共に振り返ると、期待と不安が見られました。

イエレン米財務長官は債務上限が引き上げられるなどしない場合、財務省の手許資金が尽きるのは10月18日前後と、いわゆる「Xデー」が刻一刻と近づいていました。

債務上限は19年8月から21年7月31日まで法定上限適用停止措置となっており、平易に言えば法的な上限を気にせず財政運営が可能でした。しかし、8月1日からは新たな債務上限が設定されたため、債務拡大には法定上限適用停止措置の期間を新たに設定するか、債務上限を拡大する必要がありました。このためには議会で債務上限を緩和する法案を通す必要があります。

債務上限を引き上げる法案については民主党と共和党の対立がネックとなっていましたが、6日頃から合意の機運が見られ始めました。例えば、上院共和党のマコネル院内総務はXデーを12月に先送りするため、債務上限の短期間の引き上げを支持すると表明していました。

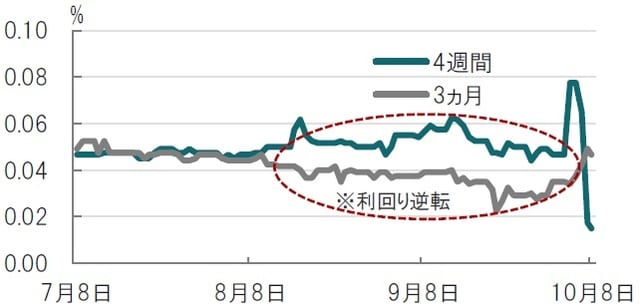

市場の期待と不安を見る上で米短期国債(Tビル)の利回り推移を参照します(図表参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

満期までの期間が短いTビル(4週間)と長め(3ヵ月)の利回りを見ると、短期よりも長期の利回りが低くなる逆転が見られました。債務上限による短期的な混乱を回避して長めのTビルが選好されました。過去に債務上限問題が悪化した局面でも同様な現象が見られました。上院での可決を受け債務上限は2ヵ月ほど先送りされたことで4週間Tビル金利が大幅に低下しました。

Xデーが過ぎても債務上限が引き上げられない場合、米国は債務不履行(デフォルト)に陥る可能性がありました。今回の債務上限は小幅な引き上げで、2ヵ月後には同じ問題が再浮上する可能性はあります。ただ、両党にデフォルトだけは回避する意思を確認できた意味合いは大きいと思います。

なお、議会の対立が米国のデフォルト懸念を高めていることに対し、6名の元米財務長官が連名で9月後半にペロシ下院議長など議会の主要メンバーに書簡を送っています。書簡の冒頭には米国は過去232年確実に国債の元利払いを行ってきた、これからも維持する必要があることを訴えています。財務長官OBも事態を見かねたようです。

仮に米国がデフォルトとなった場合どれほど深刻なのか? 複数の格付け会社はその場合米国国債をDなどデフォルト格に引き下げると警告していました。米国債は各種取引の担保にも活用されており、様々な分野に深刻な影響が及ぶことが想定されます。1度でもデフォルトを起こせば信用を取り戻すのは至難の業でしょう。米国は返済能力があるのだから大きな問題ではないとの見方もありますが、米国国債の幅広い活用を考慮すれば、過小評価は避けるべきと考えます。

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米国債務上限問題の懸念は当面回避』を参照)。

(2021年10月8日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」