\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

OPECプラス:事前の市場予想に反し、原油供給の拡大は見送り、原油価格の上昇持続

石油輸出国機構(OPEC)と非加盟の主要産油国で構成する「OPECプラス」は、2021年10月4日に閣僚級会合を開催しました。予定通り11月に供給量を日量40万バレル増やすべきだとの共同閣僚監視委員会(JMMC)の勧告を承認しただけで追加的な拡大は見送られました。

この日の協議の前には、11月に供給ペースを加速させるのではないかとの臆測が市場で流れていましたが、実際にはそのような提案はなかったと報道されています。これを受け、原油相場は上昇しました(図表参照)。

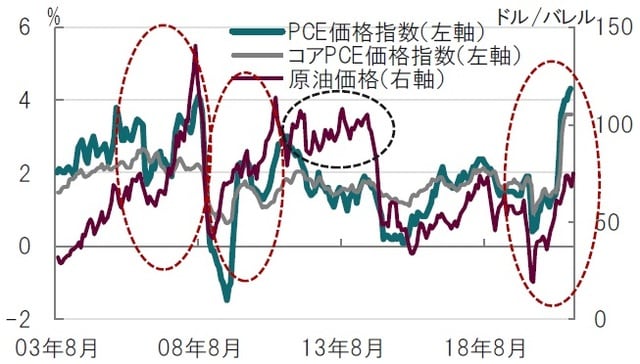

※インフレ指標:個人支出(PCE)価格指数とそのコアPCE価格指数

※原油価格:WTI先物価格、ニューヨーク・マーカンタイル取引所(NYMEX)で取引される原油先物(軽質スイート原油先物)の期近物価格で構成

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

どこに注目すべきか:インフレ懸念、原油価格、米国金融政策

インフレ懸念が世界的に拡がっています。新型コロナウイルスによる景気悪化から、急速に景気が回復したことに伴う需要の増加が物価を押し上げた主な背景です。また物流の遅延など供給問題や、足元では原油をはじめとしたエネルギー価格上昇もインフレ要因となっています。当レポートではエネルギー価格とインフレ率、並びに米金融政策についての関連を整理します。

まず、原油価格の動向を振り返ります。足元の原油価格は昨年のコロナ禍を底に概ね回復傾向です。各国金融・財政政策による対応、その後のワクチン接種の拡大による経済活動の再開が原油価格の押し上げ要因と見られます。

短期的にはOPECプラスが原油供給を抑制していたこと、ハリケーン「アイダ」の影響で石油生産設備が停止を余儀なくされたことなども原油価格上昇の背景と見られます。

次に、長期的な原油価格とインフレ率の関係を振り返ります(図表参照)。

原油価格とエネルギー価格を含む価格指数であるPCE(個人消費支出)価格指数をインフレ率としてみると、原油価格の上昇期にインフレ率が上昇しています。例えば、08年の金融危機(リーマンショック)前まで原油価格が150(ドル/バレル)をうかがった時期や、リーマンショック後の原油価格の急回復期にインフレ率の上昇が見られます。リーマンショック後の急回復期に原油価格は100(ドル/バレル)をうかがう展開でした。

ただ注意したいのは2番目の原油価格の上昇期の後に原油価格は100(ドル/バレル)前後で高原状態となりましたが、高原状態の時期においてインフレ率は低下傾向でした。前年比で測定するインフレ率と、原油価格の関係に注目するのであれば、長期的にはそのような側面が見られる点に注意が必要です。

当時の米国の金融政策を振り返ります。リーマンショック前の原油価格上昇期において、米連邦準備制度理事会(FRB)は04年6月に1.0%であった政策金利を2年後には5.25%にまで引き上げました。PCEによるインフレ率が4%に達していたこともありますが、同時に起きていた景気過熱と住宅など資産価格の上昇をより懸念していたと思われます。

一方、リーマン後は原油価格は高い状態(14年半ばから急落)が続きましたが、この期間実質ゼロ金利政策を維持しました。07年9月から断続的に利下げを実施し、08年12月から実質ゼロ金利政策を採用しました。利上げに転じたのは15年12月です。この期間のインフレ率を見ると、エネルギーなどを除いたコアPCE価格指数と共に通常のPCE価格指数も全般に低下基調で利上げを急ぐ環境にはありませんでした。原油価格が「高い」状態であっても機械的に金融政策で対応するよりは、インフレ率の動向などを十分に分析したうえで必要と判断した場合に限り対応する姿勢と見られます。

足元のインフレ率は高水準である上、一過性というには少々長期化している印象です。またインフレ率の上昇はコロナ禍の反動による財価格の上昇が主な要因と説明されてきましたが、財価格が上昇した後、なかなか下落に転じない中で、原油などのエネルギー価格上昇が不安に拍車をかける構図が現状のインフレ懸念の背景に見られます。

エネルギー価格に対し機械的な金融政策の対応は想定しないとしても、様々な潜在的インフレ要因がある中でのエネルギー価格上昇であることには注意が必要と見ています。

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『上昇する原油価格と金融政策』を参照)。

(2021年10月4日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」