「アクティブファンド特集」を見る

国際課税ルール:OECDで大筋合意、国際的な課税強化に一歩前進

経済協力開発機構(OECD)は2021年7月1日に、多国籍企業の「課税逃れ」を防ぐ新たな国際課税のルールについて、日本など130ヵ国で大枠合意したと発表しました。

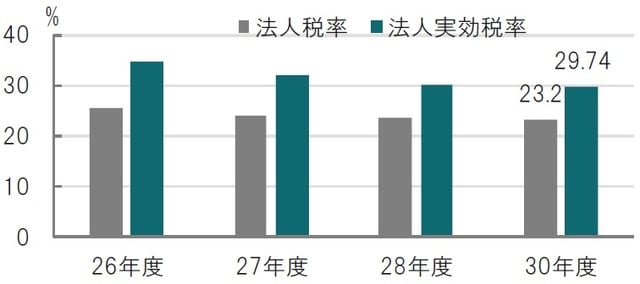

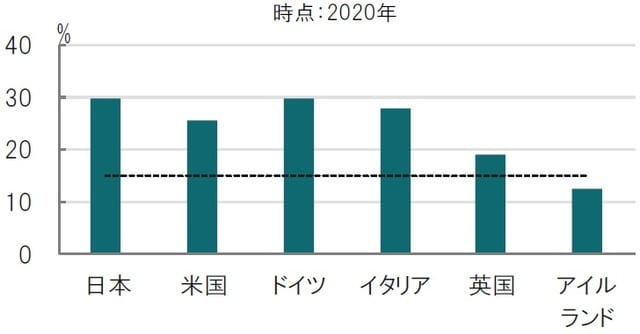

合意内容には国際的な法人税の最低税率を15%以上とすることや(図表1、2参照)、巨大IT企業などを対象にしたデジタル課税の導入も盛り込まれました。

出所:財務省のデータを使用してピクテ投信投資顧問作成

今後、7月9、10日に予定されているG20財務相・中央銀行総裁会議での大筋合意で調整した後、10月に最終合意、署名を目指しています。

どこに注目すべきか:OECD、法人実効税率、デジタル課税、ESG

合法であっても、一般の人にとってはどこか不公平感が残るのが多国籍企業の節税でしょう。ただ、各国の思惑もあり、OECDなどでの議論は検討段階にとどまっていました。しかし、米国が国際的な最低課税に前向きなこと、そして新型コロナウイルスで各国とも税収確保が喫緊の課題であることが、解決すべき課題は残るも、合意の方向に向かわせた原動力と思われます。

今回の合意をOECDは2本の柱と呼んでいます。最初の柱は多国籍企業のタックスヘイブン(租税回避地)利用による節税の抑制です。多国籍企業の節税方法としては、例えばタックスヘイブンに子会社を設立し、特許や著作権などの無形資産を移転させ、各国(稼いでいる国)での所得を最終的にタックスヘイブンに移して計上し課税を逃れるイメージです。これに対し、今回の合意ではグローバルに最低税率(法人実効税率)を設定し、多国籍企業が支払う税率がグローバル最低税率を下回らないようにする仕組みと考えられます。

日本の法人実効税率は財務省によると足元29.74%で、OECDもこの数字を使用しています(図表1参照)。

さて、OECDの協議には139ヵ国・地域が参加しましたが、1日時点では、アイルランド、ハンガリー、エストニアの欧州連合(EU)3ヵ国と他の6ヵ国が合意しませんでした。アイルランドの法人実効税率はOECDによると12.5%(図表2参照、なおハンガリーはもっと低い)で、低税率を売り物として多国籍企業を誘致してきました。他国に比べ合意は困難と見られます。全会一致を原則とするEUは先の3ヵ国に対し説得が行われる見込みで、今後の展開に注目しています。

次に、もう1つの柱である「デジタル課税」の導入です。巨大IT企業等を念頭に、工場など(恒久的施設)がなくてもサービスの利用者(エンドユーザー)がいる国が利益の一部に課税することで、課税回避の抑制を目指すものです。今回の大筋合意では、単一事業での売上高が200億ユーロ超で、利益率10%以上の多国籍企業を対象に、売上高の10%を上回る利益に対し、20〜30%の課税が(エンドユーザーがいる国で)できるようにする内容です。報道によると、巨大IT企業を中心に世界で100社程度が対象になるとみられます。

なお、デジタル課税は、英国、スペインなどがしびれを切らして独自に導入しましたが、合意されたデジタル課税に収束させる方向です。

今回の合意は、今まで方針が不透明だったインドや中国、トルコなども条件を受け入れた点は大きな前進です。ただまだ合意してない国の対応や、課税の詳細はこれからで市場への影響は別の機会とします。現段階の個人的な感想として、巨大IT企業等の税負担は増える気はします。一方で、今後各国が財政政策で環境投資を増やすことが想定されます。節税を続ける企業行動は、ESG(環境、社会、ガバナンス)の観点から評価を落とすことにつながりかねません。今後の注目はそれでも、新たな租税回避の盲点を探し続けるのか、という点です。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『国際課税の強化に向けて一歩踏み出す』を参照)。

(2021年7月2日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」