\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

OECD経済予想:世界経済成長率を上方修正するも、インフレ率の動向を注視

経済協力開発機構(OECD)は2021年5月31日に世界経済見通しを公表、21年の世界経済成長率予想を5.6%から5.8%に上方修正しました。OECDは各国政府の政策支援が貿易や製造業、個人消費の回復を下支えしたことが上方修正の背景と説明しました。ただ、ワクチンの確保などで新興国・低所得国の支援に失敗すれば、格差問題が悪化するとも指摘しています。

なお、OECDは供給逼迫(ひっぱく)などを背景にした新たなインフレリスクにも警戒感を示しました(図表1参照)。生産能力の正常化などを背景に、現在のインフレ懸念は短期的に収まる可能性を指摘する一方で、中長期的なインフレ率の動向には不確実性が残るとも指摘しています。

どこに注目すべきか:海上運賃、輸入物価、インフレ率、CPI

足元のインフレ率上昇の背景として、昨年の物価下落の反動、石油など商品価格の上昇など様々な要因が指摘されています。サプライチェーンの混乱で海上コストの大幅上昇も注目される要因です。先月末に公表されたOECDの世界経済見通しの分析などを参考に、物価への影響を振り返ります。

ロンドンのバルチック海運取引所が発表する外航不定期船の運賃指数であるバルチック海運指数など、世界の海運指数が昨年後半頃から上昇しています(図表1参照)。国際貿易航路12種の運賃を反映するフレイトス・バルチック・コンテナ指数のように、この1年で3倍以上となったものも見られます。

海上運賃が上昇した背景として、OECDは世界的、特にアジアで耐久消費財を中心に需要が急拡大し貿易が活発化したことをあげています。新型コロナウイルスの対策を受け港湾や海上輸送は動きが中断したこと、また、今年3月にはスエズ運河でコンテナ船が座礁したことによる影響も指摘しています。

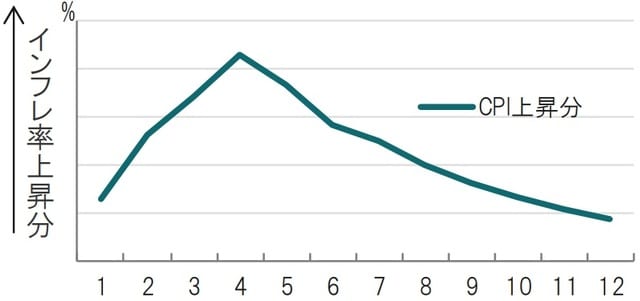

次に、海上運賃の物価への影響として、OECDの分析をイメージとして示します(図表2参照)。前提として今年前半海上運賃が50%上昇し、年後半同水準で年末迄高止まりするとしています。その場合、まず輸入物価を1年にわたって2~2.5%程度押し上げると見込んでいます。

輸入物価の上昇に伴い、消費者物価指数(CPI)が押し上げられる様子をイメージしたのが図表2です。CPIは1年ほど上昇を続け0.2%程度押し上げられると推定しています。

海上運賃などの上昇のCPIや他のインフレ指標への影響は中央銀行も分析しています。欧州中央銀行はこの春に、そして米国ではカンザスシティー連邦準備銀行が数年前に同様の分析を行いました。結果に大きな相違はなく、5割程度の上昇であれば、消費者物価への影響は小幅となっています。

しかし、インフレに対して警戒が必要です。まず、短期的には海上運賃の中には、想定より大幅に上昇しているものも見られるからです。そして大切なのはこの分析は海上運賃の影響を抽出したに過ぎないことです。物価を押し上げる要因は様々で他の長期物価上昇要因に注意が必要です。OECDはインフレについて、サプライチェーンや、昨年の下落の反動など一過性(1から2年と長そうですが)の懸念で終わる可能性を指摘しつつも、中長期のインフレ動向は不確実性が高く、バイアスとしてインフレ率上昇懸念が高いと指摘しています。今後も物価動向に注視が必要と見ています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『海上運賃上昇のインフレ率への影響』を参照)。

(2021年6月3日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~