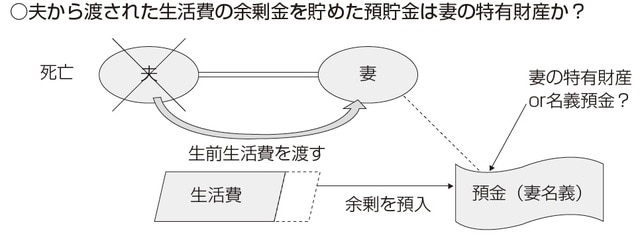

「生活費の残りは自分のもの」…妻の主張は正しいか?

名義預金をめぐる裁判例や裁決例では、その原資、すなわち誰が稼得した(もしくは相続・贈与で適法に取得した)かが問題となるが、被相続人の妻の抗弁としては、夫(被相続人)から渡された生活費を貯めたものであり、あくまで自分の「ヘソクリ」であるという主張がよく聞かれるところである。夫婦別産制(民法762①)を採用するわが国の民法の下で、果たしてこのような主張が法的に成り立つであろうか。

これをめぐっては参考になる判例がある。被相続人から渡された生活費を原資とした預金の性格について争われた事案で、裁判所は、夫が収入の一部を生活費として妻に渡した場合に、直ちに当該生活費が妻の特有財産(妻に帰属する財産)になると解するべきではなく、当該生活費は夫婦共同生活の基金としての性質を有するものであるから、夫婦の共有財産と解するのが相当である、とし、その上で、妻が、当該生活費を被相続人名義で預金したA銀行B支店の普通預金口座の預金も被相続人と妻の共有財産とみることができる、と判示した(東京地裁昭和59年7月12日判決・判タ542号243頁)。

ここでいう「共有財産」とは、民法762条2項の「夫婦のいずれに属するか明らかでない財産は、その共有に属するものと推定する」という規定に基づくものと考えられる。したがって、例えば課税庁が相続税の調査において、当該財産はその原資から見て夫に帰属することを証明できれば、当該推定は破られることとなる。そのような事案としてみることができるのが、以下の裁決事例である。

請求人は、本件預貯金等は本件被相続人から妻Aへ生活費等として生前贈与されたものを貯蓄して形成されたものであり、生活費の余剰金については、口頭による贈与契約があった旨主張する。

ところで、請求人の上記主張は、妻Aが本件被相続人から「(生活費として)渡したお金の残りは、妻Aにやる。好きにしてよい。」と言われたということに基づくものである。

しかしながら、仮に本件被相続人が妻Aに生活費として処分を任せて渡していた金員があり、生活費の余剰分は自由に使ってよい旨言われていたとしても、渡された生活費の法的性質は夫婦共同生活の基金であって、余剰を妻A名義の預金等としたとしてもその法的性質は失われないと考えられるのであり(参考:上記東京地裁昭和59年7月12日判決・判タ542号243頁)、このような言辞が直ちに贈与契約を意味してその預金等の全額が妻Aの特有財産となるものとはいえない。

ただ本件で気になるのは、仮に被相続人と妻Aとの間で書面により「生活費の余剰金を贈与する旨の契約」があった場合、名義預金ではないとされる可能性があるのか、という点である。もし書面による当該契約書があり、その金額が例えば毎年110万円を超えて、贈与税の申告も行っているというのであれば、それを原資にした預貯金は妻の特有(固有)財産とされる可能性は高いのではないかと考えられるところである。

動産の帰属

裁判例では、預貯金等の動産の帰属の判定について、以下のように判示している(大阪高裁平成13年3月1日判決・税資250号順号8849)。

また、後記のとおり、原告らが相続により一定の資産を取得した可能性が存する以上、原告らが若年であるという事実をもって、原告らが多額の資産を所有していると認定することの妨げとすることはできない。

したがって、本件では、丙が本件各動産についての取引行為を単独で行っていたこと、及び原告らが若年であったことという事実だけでは、本件各動産の帰属を定める決め手とはならず、右の帰属を判断するためには、その原資が誰に帰属したかが重要な要素となると考えられる。」

動産の帰属についてもその原資が誰に帰属したものであるのかが重要な判断材料となるのであり、その者(A)が単に若年者であるとか、別の者(Aの親であるB)がその動産を管理していたというだけでは、Aへの帰属を否定できるものではないということである。

安部 和彦

和彩総合事務所 代表社員

国際医療福祉大学大学院 教授