相続した土地にかかる相続税を「最大80%」減額できる

小規模宅地等の減額特例とは、亡くなられた方又は亡くなられた方と生計を一にしている親族の事業用又は居住用の宅地等について、いくつかの要件を満たすときに、宅地等の評価額を減額できる相続税の特例です。

下記では、亡くなられた方の事業用宅地等、居住用宅地等、貸付事業用宅地等について、解説します。

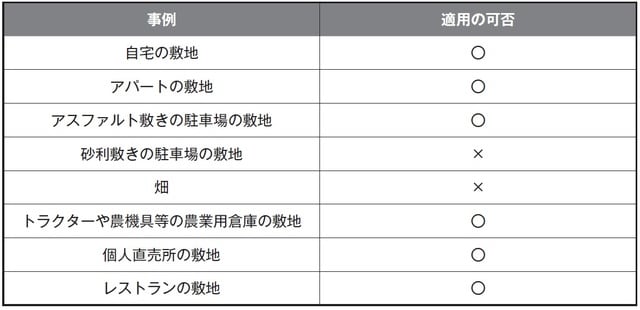

(1)特例を適用できる宅地等

特例を適用できる宅地等とは、建物又はアスファルト等の構築物の敷地となっている土地や借地権をいいます。

このため、農地や採草放牧地は、対象となりません。

また、亡くなられた方(ご自身)の事業用又は居住用の宅地等のため、たとえば、不動産業者の所有する棚卸資産としての宅地等も対象となりません。

【特例の適用の可否例】

なお、「相続時精算課税制度」の適用を受けた宅地等や「個人の事業用資産についての相続税の納税猶予」(詳細は第6章に記載しました)の適用を受けた宅地等は、特例の対象になりません。

(2)特例を適用する際の面積の上限と減額できる割合

相続税の計算上、敷地や借地権の評価額から減額できる面積の上限や減額割合は、下記のとおりです。

【居住用の建物の敷地に適用する評価減のイメージ】

なお、利用状況ごとに特例を併用する場合の限度面積は、下記のとおりとなります。

①居住用の建物の敷地と事業用の建物の敷地について評価減を併用する場合

『事業用(貸付事業以外)の建物の敷地(限度400㎡)+ 居住用の建物の敷地(限度330㎡)≦ 730㎡』

②事業用(貸付事業以外)の建物の敷地と居住用の建物の敷地と貸付事業用の敷地を併用する場合

『事業用(貸付事業以外)の建物の敷地居住用の建物の敷地 × 200 / 400 + 居住用の建物の敷地 × 200 / 330 + 貸付事業用の敷地 ≦ 200㎡』

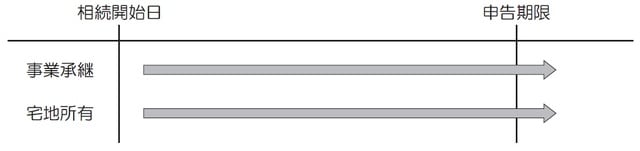

(3)事業用の建物の敷地に適用できる場合

亡くなられた方の事業(不動産貸付事業を除きます)に使用していた敷地を、次の要件を満たす親族が取得した場合は、400㎡まで80%の評価額を減額できます。

●その親族が、亡くなられた方の事業を承継し、申告期限まで事業継続すること

●申告期限までその宅地等を所有すること

小規模宅地等の減額は、建物又は構築物の敷地の用に供されているものが対象となり、温室その他の建物で、その敷地が耕作の用に供されているものや暗渠その他の構築物でその敷地が耕作の用に供されているものは対象外です。

このため、農家の場合は、農機具を収納する倉庫などの農業用施設用地が特例の対象となります。

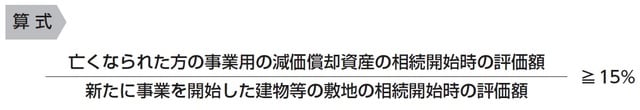

なお、亡くなる前3年以内に新たに事業を開始した建物等の敷地は、建物等の評価額がその敷地等の評価額の15%未満の場合は、特例の適用ができません。

注目のセミナー情報

【税金】3月11日(水)開催