贈与税は原則として「贈与を受けたすべての財産」が課税対象となりますが、例外も存在します。贈与税の非課税財産にはどういったものがあるのでしょうか? 贈与税の基本知識を解説します。※本記事は、『中小企業&資産家のための税目別誤りやすい税務への対応Q&A』(株式会社ぎょうせい)より抜粋・再編集したものです。

贈与税の仕組み…受贈者が「課税方法」を選択できる

贈与税は、個人から贈与により財産を取得した者に課される税です。

「贈与」は、当事者の一方が自己の財産を無償で相手に与える意思表示をし、相手方がこれを受諾することによって成立する契約です。この意思表示は、口頭でも書面でもいいとされています。このように、「贈与」は、相続と違って移転の時期、移転する財産を選択することができます。

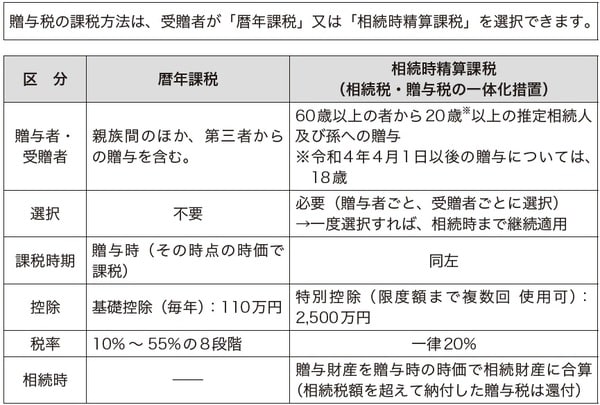

贈与税の課税方法には、「暦年課税」と「相続時精算課税」の2つがあり、受贈者は贈与者ごとにそれぞれの課税方法を選択することができます。

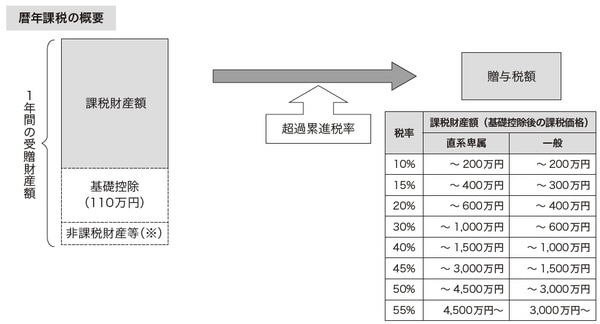

【1. 暦年課税の仕組み】

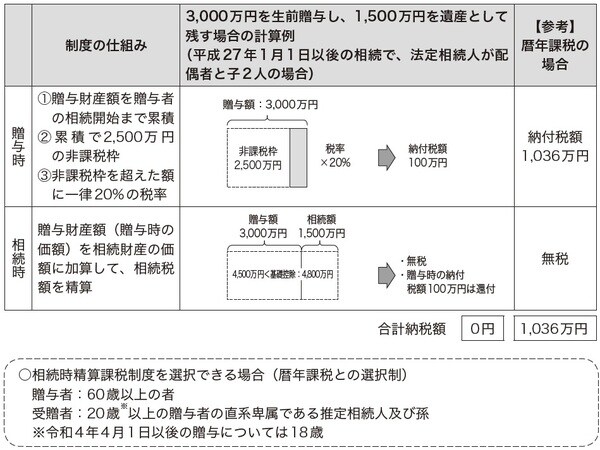

【2. 相続時精算課税の仕組み】

「暦年課税」と「相続時精算課税」を比較すると…

Q1

暦年課税と相続時精算課税の比較について教えてください。

A1

贈与税の課税方法には、次のように「暦年課税」と「相続時精算課税」の2つがあり、受贈者は贈与者ごとにそれぞれの課税方法を選択することができます。このため、子供が、父親からの贈与について「相続時精算課税」を、母親からの贈与について「暦年課税」を選択するというようなことができます。

注目のセミナー情報

【税金】3月11日(水)開催

【ヒロ税理士が徹底解説】

高所得者の所得税対策

「自己資金ゼロ」で短期償却

~年間400万円以上の手取りUPも~

千葉商科大学客員教授(会計ファイナンス研究科)

与良秀雄税理士事務所

iTAX税理士法人顧問

税理士。国税庁資産課税課課長補佐、川越税務署副署長、国税不服審判所副審判官、関東信越国税局広報広聴室長、日立税務署長、人事第二課長、課税総括課長、課税第一部次長、徴収部長を歴任。主に資産税事務に従事。2016年与良秀雄税理士事務所開設。

現在、資産税等の支援を行うほか、資産税関係の書籍・ 記事の執筆、各種セミナー・研修会での講師等として活動。

著書として、『空き家譲渡3,000万円控除の特例 早わかり』(大蔵財務協会、2017年)、『非上場株式の評価と活用の留意点Q&A』(税務研究出版局、2018年)、『評基通によらない財産評価―「特別の事情」の存否』(新日本法規、2019年)共著など多数。

著者プロフィール詳細

連載記事一覧

連載中小企業経営者&資産家のための「税目別・誤りやすい税務への対応」