●決算発表がほぼ一巡し、業績予想も大方は出そろったため、直近のEPSとPERの動きを確認する。

●EPSは増益予想を反映して上昇したが株価は複数の要因で下落、その結果PERは低下となった。

●PERはコロナ前の平均水準に戻ったものの、株価が一段高となるには今しばらく材料待ちの展開か。

決算発表がほぼ一巡し、業績予想も大方は出そろったため、直近のEPSとPERの動きを確認する

2月25日付レポート『日経平均株価のEPSとPER~年初からの動きを検証する』では、日経平均株価の変動をEPS要因とPER要因に分類し、年初の株高はEPS主導であることを明らかにしました。足元では、国内の3月期決算企業の決算発表がほぼ一巡し、今年度の業績予想もおおむね出そろいました。そこで今回のレポートでは、直近のEPSとPERの動きを確認してみます。

改めて、EPSは1株あたり利益、PERは株価収益率のことであり、両者を掛け合わせると、現状の株価水準が得られます。そのため、例えば、好決算などで今期の1株あたり予想利益が増加すると、PERが変わらなければ、株価はEPSに主導される形で上昇することになります。一方、株価が変わらなければ、PERが切り下がるため、増加した予想利益に対し、株価は割安であることが示唆されます。

EPSは増益予想を反映して上昇したが株価は複数の要因で下落、その結果PERは低下となった

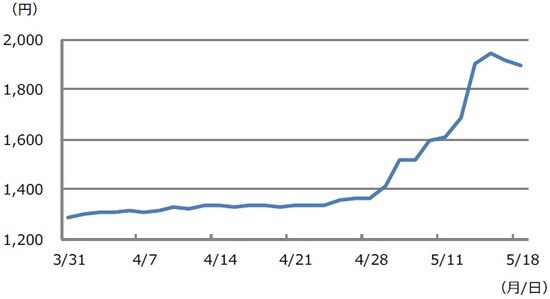

日経平均株価のEPSとPERについて、3月31日から5月18日までの推移を示したものが図表1と図表2です。ここで、図表1のEPSの動きに注目してみると、足元で水準が大幅に切り上がっていることが分かります。これは、直近の決算発表を経て、EPSが今期の1株あたり利益について、20%程度の増益を織り込んだことによるものと推測されます。これ自体、株価にとっては好材料です。

(出所)QUICK、日本経済新聞社のデータを基に三井住友DSアセットマネジメント作成

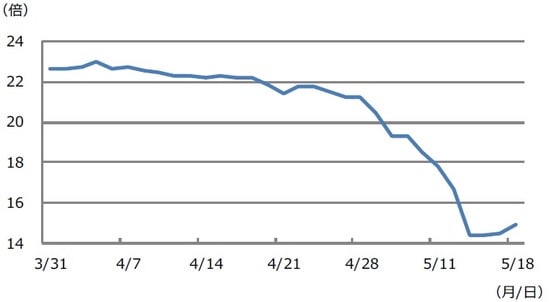

しかしながら、同期間において、日経平均株価は2.7%下落しました。これは、市場にとって20%程度の増益は想定済みだったことのほか、ソフトバンクグループ要因(決算発表後の株安など)も大きかったと思われます。一方、PERは、株価を1株あたり利益で割って算出されるため、株価の下げとEPSの大幅な上昇によって、図表2の通り、水準を大きく切り下げる結果となりました。

(出所)QUICK、日本経済新聞社のデータを基に三井住友DSアセットマネジメント作成

PERはコロナ前の平均水準に戻ったものの、株価が一段高となるには今しばらく材料待ちの展開か

PERは、新年度入り後しばらく22倍台で推移していましたが、直近では14倍台まで低下しています。なお、コロナ・ショックが発生する前、2019年12月30日からさかのぼって5年間のPERを確認してみると、平均で14.2倍程度でした。したがって、足元のPERはコロナ前の水準に戻ってきており、現状の株価水準は、過度に割高でも、割安でもないといえます。

このように、20%程度の増益予想と適度な株価水準を踏まえれば、よほどの悪材料が顕在化しない限り、日経平均株価が、ここから大きく値崩れする公算は小さいと思われます。ただ、株価が一段と上昇するには、例えば、世界的にワクチンの接種と経済活動の正常化が進展し、また、米国のインフレ懸念が後退して金融政策への信頼が回復するなど、EPSやPERの上昇につながる材料を待つ必要があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『先週の日経平均株価~下がった銘柄と上がった銘柄』を参照)。

(2021年5月20日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト