●EPSが主導する株高は、好業績を反映した株高、PERが主導する株高は、期待を反映した株高。

●日経平均が2月に29,000円や30,000円を突破したのは好業績を反映したEPS主導によるもの。

●ただ新年度入り後、日経平均が30,000円を超えて上昇を続けるには業績の一段の回復が必須。

EPSが主導する株高は、好業績を反映した株高、PERが主導する株高は、期待を反映した株高

「EPS(Earnings Per Share)」とは「1株あたり利益」のことで、一般に純利益を発行済株式数で割ったものです。「PER(Price Earnings Ratio)」とは「株価収益率」のことで、株価を1株あたり利益で割ったものです。PERは、株価が1株あたり利益の何倍まで買われているかを示すため、利益水準に対する株価の割高、割安を判断する尺度として利用されます。

EPSとPERを掛け合わせると、現状の株価水準が得られます。そのため、例えば、好決算などで今期の1株あたり予想利益が増加すると、株価はEPSに主導される形で上昇します。また、投資家の間に株価の先高観が広がると、株価はPERに主導される形で上昇します。つまり、EPS主導の株高は「好業績」を反映した株高、PER主導の株高は「期待」を反映した株高といえます。

日経平均が2月に29,000円や30,000円を突破したのは好業績を反映したEPS主導によるもの

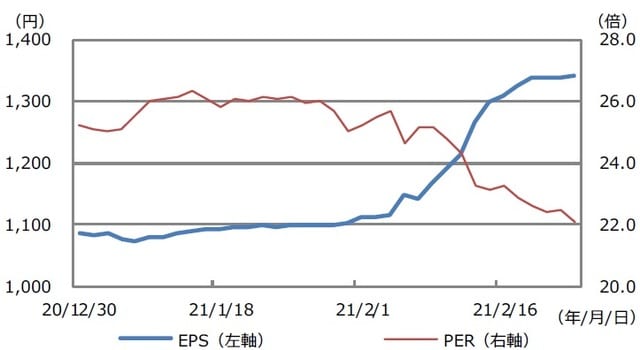

そこで、年初からの日経平均株価の上昇は、EPSとPER、どちらの主導によるものかを検証してみます。2020年12月30日から2021年2月24日までのEPSとPERの推移は図表1の通りです。先般の3月期決算企業による4-12月期の決算発表では、今期の業績予想を上方修正する動きが目立ちました。その結果、足元のEPSは大きく水準を切り上げています。

(出所)日本経済新聞社のデータを基に三井住友DSアセットマネジメント作成

一方、PERは、前述の通り株価をEPSで割ったものですので、EPSの大幅上昇を受け、このところ低下傾向にあります。なお、EPSとPERの変動が、日経平均株価にどの程度影響を与えたのかを、具体的な数字でみると、やはりEPSの押し上げ寄与が顕著です(図表2)。日経平均株価は2月に入り、29,000円や30,000円という重要な節目を抜けて、上昇が加速しましたが、これは明らかにEPS主導の株高といえます。

(出所)日本経済新聞社のデータを基に三井住友DSアセットマネジメント作成

ただ新年度入り後、日経平均が30,000円を超えて上昇を続けるには業績の一段の回復が必須

4月からの新年度入り後のEPSについて、市場は現在、東証株価指数(TOPIX)で約41.6%の伸びを見込んでいます。日経平均株価も、新年度のEPSについて、同程度の伸びを仮定すると、株価が30,000円の場合で、PERは約15.8倍に低下します。ただ、過去5年(コロナ・ショック前の2019年12月30日からさかのぼって5年)平均のPERは約14.2倍でしたので、これと比べると、まだ若干割高となります。

したがって、新年度入り後、日経平均株価が30,000円を大きく超えて上昇を続けた場合、EPSの増益の織り込みが4割強のままなら、割高の度合いが徐々に大きくなるということになります。なお、これらの数字は、あくまで計算上のものですが、少なくとも日経平均株価が過熱感を抑えつつ30,000円から更に上昇していくためには、企業業績の一段の回復が必須であることが分かります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日経平均株価のEPSとPER~年初からの動きを検証する』を参照)。

(2021年2月25日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト