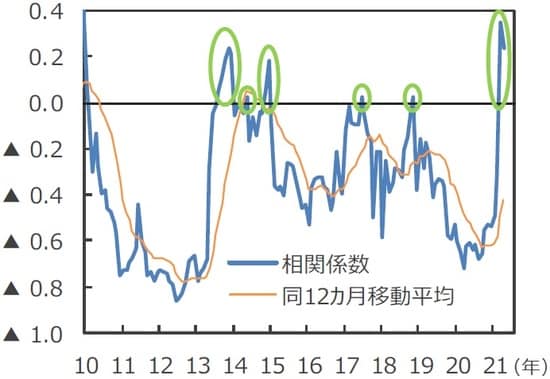

株式と債券の相関がプラスに転換

2013年以降で6回目

■米国では、2月に債券価格の下落(長期金利の上昇)が加速し、株価も下落したことで株式と債券のリターンの相関係数が大きくプラスに転換しました。2013年以降、相関係数がプラスとなった局面は今回を含めて6回あります。過去の局面ではいずれも短期間で収束しており、その後はマイナス圏(債券リターンがマイナスで株式リターンがプラス)での推移となっています。

(注2)相関係数は株式と債券のリターンがともに上昇/下落すればプラスとなる。一方、債券価格が下落(上昇)して、株価が上昇(下落)すれば相関係数はマイナスとなる。相関係数はS&P500種指数と米国債の月次トータルリターンの12ヵ月ベース。米国債はBloomberg Barclays U.S.Treasury Total Return Index。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

行き過ぎた金融引き締め懸念

冷静さを取り戻しつつある金融市場

■債券価格が下落(長期金利が上昇)して、株価が下落する形でのプラスの相関は、金融引き締め懸念などに端を発すると考えられる悪い金利上昇での株価下落とみなすことができます。2月以降に見られた長期金利の急上昇と株価下落によって相関係数が大きくプラス圏にシフトした背景には、過度な金融引き締め懸念がありました。相関係数は3月にピークを付け、4月に若干低下しました。金融引き締め懸念は後退し、金融市場は冷静さを取り戻しつつあると考えられます。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

相関係数は再びマイナス圏へ向かおう

■相関係数は再びマイナス圏に転換すると考えられます。弊社では、経済の正常化に合わせて緩やかに長期金利が上昇すると見ていますが、同時に企業業績の回復を背景に株価は堅調に推移すると予想しています。この場合、債券価格が下落し、株価が上昇することになり、相関係数はマイナスとなります。プラス圏にとどまるとすれば、それは景気の過熱による引き締め懸念を背景に債券価格の下落と株価の下落が再現するか、もしくは、景気回復の見通しが後退し、金融緩和環境の下で、債券価格が上昇(長期金利が低下)し、株価も上昇するということになります。いずれの可能性も考えられますが、経済の正常化という大きな局面変化の中で、それらの持続性は限られそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『プラスの相関となった米国の株式と債券のリターン』を参照)。

(2021年5月6日)

関連マーケットレポート

2021年4月30日 FOMCの結果からみる米株へのインプリケーション

2021年4月20日 良い金利上昇と悪い金利上昇