\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

欧州中央銀行:金融政策は市場予想通り据置で様子見姿勢

欧州中央銀行(ECB)は2021年4月22日に金融政策理事会の結果を公表し、新型コロナウイルス危機対応の政策措置を据え置き、金融緩和の継続を表明しました。

ECBは新型コロナ対策として資産購入の特別枠(PEPP)を1兆8500億ユーロ(約240兆円)に維持し、少なくとも22年3月まで継続することも据え置いています(図表1参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

また今回の理事会では、前回(3月理事会)で決定した、債券購入ペースをかなり速いテンポで進めることを繰り返し述べています。なお、主要政策金利は0%、銀行が中央銀行に余剰資金を預ける金利をマイナス0.5%に据え置きました。

どこに注目すべきか:PEPP、購入加速、ユーロ圏PMI、ワクチン接種

欧州中央銀行(ECB)のラガルド総裁は金融政策理事会後の会見では、新たな情報は限定的でした。ECBは前回の理事会でPEPPの「次の四半期」における購入加速を決定したばかりという面はあると思われます。ただ、ユーロ圏には、どちらの方向に行くのか現状では判断しがたい要因があり、様子見が必要なのかもしれません。

今回の会見で質問が多かったのはPEPPの購入ペースについてでした。ラガルド総裁は1~2月を大幅に上回るペースの資産買入れを4~6月期に継続する方針であることを改めて表明しました。ただ、PEPPの週次データでネットの購入額を見ると目立った変化は見られません(図表1参照)。4月の第1週がイースターであったことは割り引く必要があるとしても購入額の増加は限定的のように見えます。

そもそもPEPPの購入枠は現段階で1兆8500億ユーロと変わらず、購入の期間も定められている中で「購入ペースを加速させる」といっても、購入額の拡大はそもそも限定的にならざるを得ない気がします。本格的に金融緩和が必要であるならば、購入枠の拡大などが必要かと思われます。

もっとも、前回の理事会の頃は米国の長期金利上昇に伴い、ユーロ圏の長期金利も小幅ながら上昇していました。この経済状況に見合わないユーロ圏の金利上昇をPEPP購入加速発言がある程度抑制した可能性はあります。

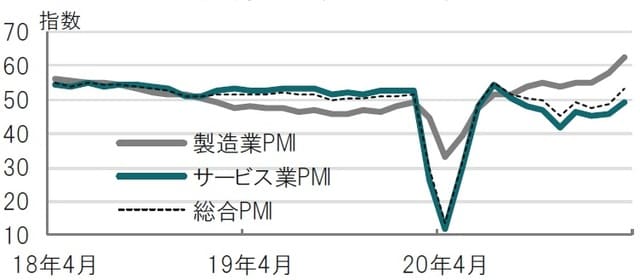

ラガルド総裁はPEPPの資産購入について6月以降の方針は議論されず、今後を決めるのは時期尚早と述べています。これはユーロ圏にはどちらの方向に向かうか判断を待つ必要がある要因が多いからと思われます。例えば、会見でラガルド総裁が引用したユーロ圏のサービス業購買担当者景気指数(PMI)は3月が49.6と、新型コロナの影響で、景気判断の分かれ目である50を下回っています(図表2参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

しかし製造業PMIは堅調で、2極化が見られます。ユーロ圏景気を期間別に見ても、1-3月期はマイナス成長の可能性があると見られますが、ワクチン接種拡大が想定される4-6月期については回復の可能性も示唆しています。過去を振り返ればPEPPの購入ペース加速は妥当で、当四半期の増額は決めたものの、前を向いて今後を見渡せば方向感が定まらないことが多いと思われます。PEPPの購入ペースはデータ次第と説明したのも今後の様子見の必要性を示唆したものと思われます。

ECBの次回の6月の理事会では経済予測などの公表と共に、資産購入の今後の方針が明確になると想定しています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ECB、本当に加速したのか』を参照)。

(2021年4月23日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~