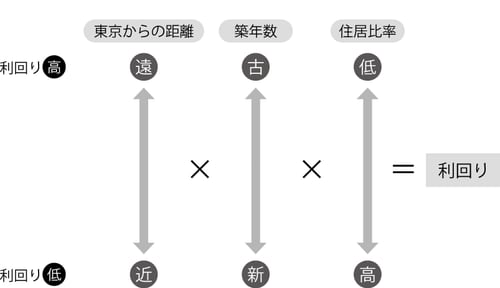

立地・築年数・居住系の比率が利回りを決める

収益用不動産の利回りには、一定の法則があります。その基本は、人気のある条件では価格が高くなり(=利回りが低くなり)、人気のない条件では価格が安くなる(=利回りが高くなる)ということです。

利回りを決める1つ目の条件とは、その立地です。東京都心部からの距離が近いほど人気がありますので、利回りは低くなりますし、離れれば離れるほど利回りは高くなります。

2つ目は建物の築年数です。築年数の新しい物件ほど人気は高いですから、利回りは低くなりますし、古い物件の利回りは高くなります。

3つ目は居住系の比率です。事務所や店舗(事業用)は都心部を除いては、一度空室になってしまうとなかなか次のテナントが入りません。まして、このような不況下においてはなおさらです。

つまり、事務所や店舗が入っている物件というのは、リスクが高いということで人気がないのです。したがって事務所や店舗が入っている物件は利回りが高くなりますし、住居だけの物件は利回りが低くなります。

リスクとリターンのバランスを見て物件を選定する

以上の3つの要素の掛け算により、利回りが決まります。

たとえば、新宿にあり、築2年で全室住居という物件では、利回りが5~6%と低くなることが予想されます。一方、群馬県太田市にあり、築20年で1階に中華料理店が入っている物件は、利回りが11%以上と高くなることが予想されます。あくまでもリスクとリターンのバランスをよく考えて物件を選定していく必要があります。

【図表 利回りの決まり方】