多くの人が利用している「暦年贈与」にも落とし穴!?

マイナンバー時代の落とし穴として、まず挙げたいのが、いわゆる「名義預金」が露見しやすくなるということです。

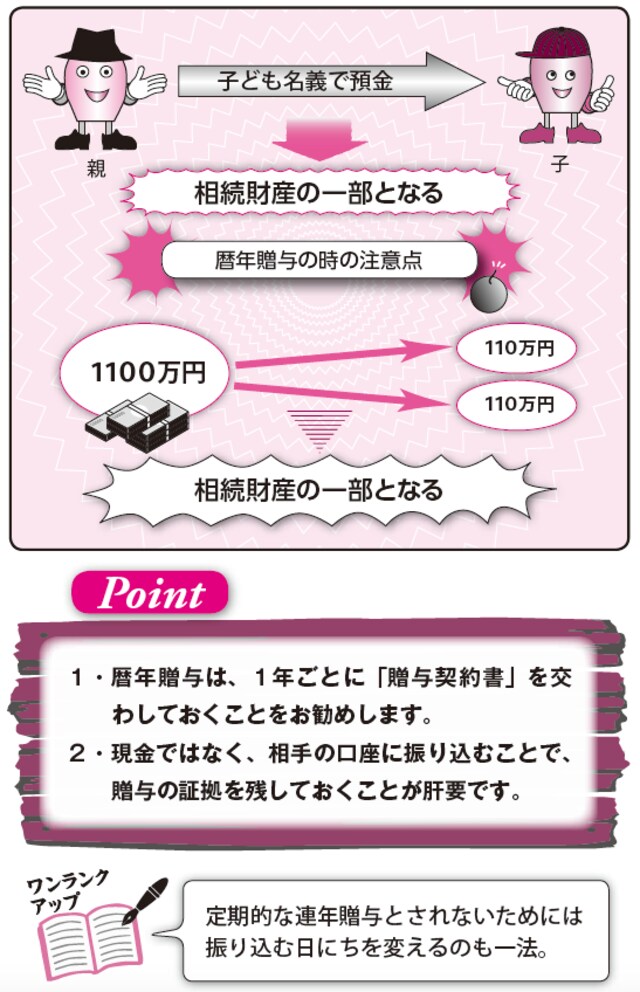

たとえば、子どもに毎年、贈与税がかからない110万円までを贈与する「暦年贈与」という方法があります。自分が死んだときの相続財産を減らす手段として、多くの方がこれを利用していると思われますが、これには、いくつかの落とし穴があるのです。

[ここがポイント]

年に110万円の贈与には贈与税はかかりませんが、単に贈与したい相手の名義で預金しただけだと、贈与税がかかることがあります。

マイナンバーと通帳の連携で「名義預金」はすぐ露見

たとえば、子どもに贈与をしたいと考えて、子ども名義で預金通帳を作り、そこへ毎年110万円ずつ入れ、10年後1100万円になりました。

それから間もなく父親が死亡したのですが、子ども名義の預金は、贈与とは見なされず、相続財産の一部とされてしまいました。なぜならば、子どもは、親が、自分名義で預金していたことを知らなかったからです。

このような預金を「名義預金」と言います。ほんとうは、被相続人のものである財産が、単に子どもの名義になっていただけということになるのです。

贈与をしたつもりでも、贈与されたほうにその認識がなければ、贈与ではなくなります。ですから、贈与されたほうが印鑑や通帳を保管し、自由に引き出せるようにしておく必要があります。

[ここがポイント]

贈与された側が、贈与されたことを知らず、預金を自由に使うことができない状況の場合、贈与とは見なされず、課税されます。

「名義預金」で相続税を逃れることはできません。税務署は、資産家のお金の動きを見ていて、相続財産が不自然に少ない場合、「名義預金」の有無を徹底的に調査するからです。

申告漏れの金額は、平均で2500万円くらいに上っていると、国税庁は発表しています。とはいえ、今までは多額でなければ、多少のごまかしは効いていたかもしれません。しかし、これからはマイナンバーと通帳が連携されるようになり、「名義預金」はすぐに露見するでしょう。

マイナンバーを入力することで、子や孫の名義での預金はすぐにわかるからです。

現金で贈与するのではなく、振込みでの贈与を実施

じつは、「暦年贈与」とされるのは、年間合計で110万円以下の贈与に限られています。

ですから、たとえば、「1100万円のお金を、これから10年にわたって110万円ずつ贈与することにする」という「約束」をしたら、1100万円の贈与をする契約を交わしたとみなされます。

これを「連年贈与」と言い、贈与税を申告しなければなりません。「連年贈与」にならないためには、「名義預金」にならないための方法と同じように、印鑑や通帳の管理を贈与された側に任せること。さらに、毎年、「110万円、だれそれに贈与する」という契約書を交わしておくことが必要です。

さらに、現金で渡すのではなく、めんどうでも振込みをして、贈与したという証拠を残しておくことです。1年限りの贈与とするために、振り込む月日を変えることも肝要です。

[ここがポイント]

1年に110万円ずつ贈与しても、10年間続けて、合計で1100万円贈与の「約束」をしたら、1100万円に対する贈与税がかかります。