●過去51年間のデータを用いて、日経平均株価が4-6月期にどのように動く傾向があるか検証する。

●4-6月期の上昇確率は66.7%と相応に高い数字だが、平均リターンは+1.9%とあまり大きくない。

●4-6月期は上昇しやすい一方で平均リターンが控えめな理由は、各月のリターンに強さがないため。

過去51年間のデータを用いて、日経平均株価が4-6月期にどのように動く傾向があるか検証する

株式市場は本日、受渡日ベースで実質的に新年度相場入りとなります。今年の日本株は、振れ幅を伴いつつも、ここまで総じて堅調地合いを維持しており、2020年12月30日から2021年3月29日まで、日経平均株価は7.1%、東証株価指数(TOPIX)は10.5%、それぞれ上昇しています。TOPIXの2ケタの上昇は、経済活動の正常化期待などを背景に、時価総額の大きい景気敏感株の上昇が寄与したものと思われます。

新年度入り後は、年度末のリバランスを終えた機関投資家からの新規投資マネーの流入も見込まれるため、日本株の堅調地合いが続くことも期待されます。そこで今回のレポートでは、日経平均株価は過去、新年度入り後の4-6月期において、平均的にどのように推移していたかを検証します。具体的な検証にあたっては、1970年から2020年までの過去51年間のデータを用います。

4-6月期の上昇確率は66.7%と相応に高い数字だが、平均リターンは+1.9%とあまり大きくない

はじめに、4-6月期における日経平均株価のパフォーマンスを確認します。過去51年のうち、4-6月期に上昇した年は34回、下落した年は17回でした。したがって、上昇確率は66.7%、下落確率は33.3%となり、過去の実績に基づくと、日経平均株価は4-6月期に上昇する確率は相応に高いため、足元の日本株の堅調地合いは、新年度入り後も続く公算は大きいとも考えられます。

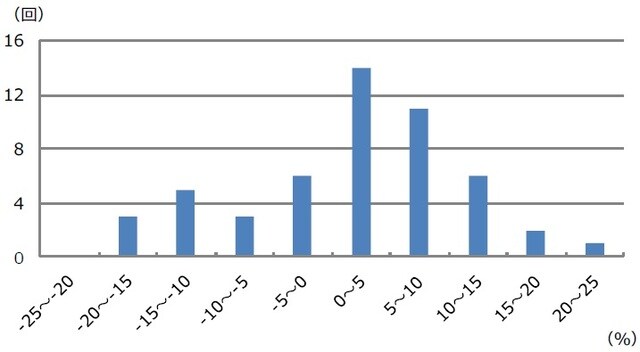

なお、4-6月期のリターンの分布は図表1の通りですが、これをみると、リターンのばらつきはかなり大きいことが分かります。実際、過去51年において、4-6月期の最大リターンは2009年の+22.8%でしたが、最小リターンは1992年の-17.5%となっており、かなりの幅がみられます。また、リターンの中央値は+2.4%、平均値は+1.9%と、あまり大きな数値ではありませんでした。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

4-6月期は上昇しやすい一方で平均リターンが控えめな理由は、各月のリターンに強さがないため

次に、月別の動きを確認してみると、4月の上昇確率は66.7%、下落確率は33.3%、5月の上昇確率は47.1%、下落確率は52.9%、6月の上昇確率は62.7%、下落確率は37.3%でした。つまり、5月は日経平均株価のパフォーマンスが低下する傾向がみられ、これが4-6月期全体に影響している可能性があると推測されます。そこで、次に各月の月間リターンを確認してみます。

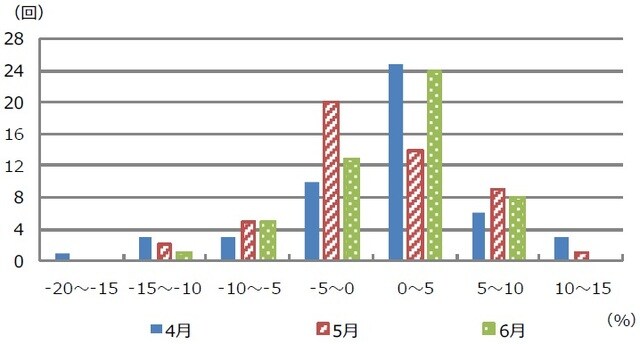

各月のリターンの分布は図表2の通りです。4月は中央値+1.6%、平均値+1.3%、5月は中央値-0.1%、平均値0.2%、6月は中央値+1.3%、平均値+0.5%でした。これを見る限り、5月のパフォーマンスは相対的に低調ですが、4月と6月もそれほど強くはありません。つまり、過去のデータから、日経平均株価は4-6月期に上昇しやすいものの、各月のパフォーマンスに強さがなく、通期の平均リターンも控えめになる傾向があるといえます。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『4-6月期の日経平均株価~過去の傾向を探る』を参照)。

(2021年3月30日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト