\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

インド労働法改革:インドの複雑な労働法の簡素化により企業活動の改善に期待も

インドのモディ政権は2021年4月に新労働法を施行する見込みです。インドの経済構造改革の中でも重要度が高い分野と見られます。

インド経済の非効率性を生み出した温床とも見られていた労働法の改革で、企業には事業拡大の促進が期待されます。ただ、既得権益からの反発などが想定されることもあり、改革の行方には不透明要因も山積です。

どこに注目すべきか:インド成長率、コロナ対応、ワクチン生産

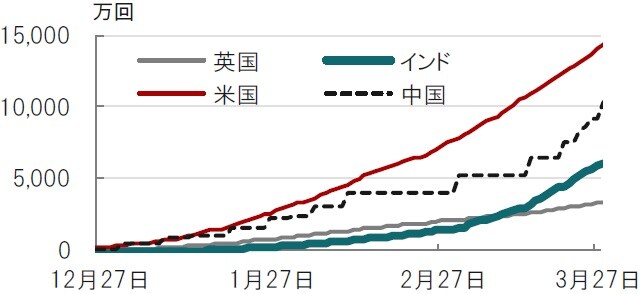

米国の長期金利上昇などを背景に大半の新興国通貨が年初から足元まで下落する中、インドのルピーは対ドルでプラスを確保しています。短期的には景気回復と新型コロナウイルスへの対応(図表1参照)などが要因と見ています。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

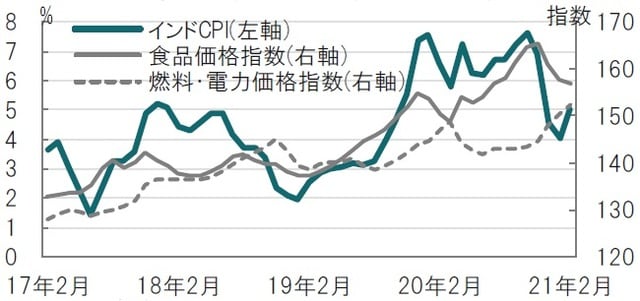

長期的にはインドの構造改革への期待も考えられます。もっとも、インドのインフレ率の動向がマイナス要因となる点などに注意も必要です(図表2参照)。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

インドの経済成長率は20年10-12月期に前年同期比0.4%とプラス転換したことはルピーにプラス要因と見られます。プラス転換と同時に、成長の質も市場に評価された可能性があります。例えば、財政政策の内容が評価された可能性もあります。インドのプラス成長には投資の回復が主な要因でした。さらに、来年度の予算でも、歳出の伸びは前年度を小幅上回る程度に抑えつつ、生産性の高い分野への投資に予算を(福祉に比べ)多く配分しているからです。

次に、インド政府のコロナ対応もルピーの下支え要因と見られます。例えばワクチン接種の回数は米国や英国など世界でもワクチン接種が進んでいる国と肩を並べる水準です。もっとも、人口対比では米英に引けをとっています。

また、インドが世界最大規模のワクチン生産能力を抱えていることはワクチン接種の拡大に貢献したと見られます。

なお、コロナ対応ではインドのデジタル化が効果があったと評価する声もあります。インド版のマイナンバーカードであるアドハーの普及率は9割程度で、感染状況の確認や、支援金の配布などに効果があった模様です。

もっとも、インドの消費者物価指数(CPI)は目先懸念材料です。これまでCPIの上昇は食料品価格の上昇が背景でした。しかし原油輸入国のインドでは、今後エネルギー価格がインフレ率上昇要因となる可能性に注意は必要です(図表2参照)。

最後に、インドの長期的な課題であった労働法の改革についてです。インドは憲法上、連邦政府と州政府が規定する労働法がありますが、今回は連邦政府の労働法が簡素化される見込みです。連邦政府が制定する労働関連法はなんと40程度もあるうえ、あいまいな定義や他の労働法との間で整合性が取れないなど非効率の温床となっていました。

インドでは就労人口の4割程度が農業に従事していますが、生産性の高い製造業などへシフトさせる方針です。労働力のシフトに向け労働法の整備は欠かせない要件の1つと見られます。

もっとも、インドの労働法には州政府が制定するものもあり、労働市場の改革は長期戦となる可能性もあります。このようなインドの非効率性は今後も不安の種となりそうですが、考えようによっては「のびしろ」があると見ることができるのかもしれません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『インドの短期と長期の視点』を参照)。

(2021年3月30日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~