\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

国際通貨基金:ワクチン接種拡大や財政政策で成長率見通しの上方修正を示唆

国際通貨基金(IMF)のゲオルギエワ専務理事は2021年3月30日の講演で、4月上旬に公表する世界経済見通しで、21年と22年の世界全体の実質GDP(国内総生産)成長率を上方修正すると表明しました。

上方修正の背景として米国の大規模な経済対策や新型コロナウイルスワクチンの普及などをあげています。なお、21年1月時点の世界全体の経済見通しは21年が5.5%で、22年については4.2%と予想しています。

どこに注目すべきか:世界経済見通し、ワクチン接種、財政政策

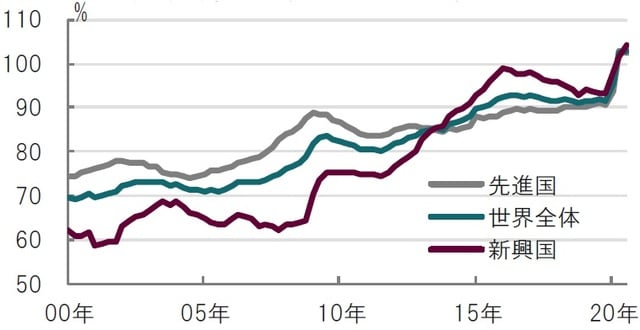

国際通貨基金(IMF)と世界銀行は4月5日~11日の日程で春季大会の開催を予定しています。注目の世界経済見通しは上方修正される公算です。医療関係者などの尽力、金融財政政策、ワクチン接種の拡大などが背景と指摘しています。ただ、最近のIMFの公表資料の中には、財政政策は今後も必要と指摘しつつ、債務増加を懸念し始めている面もあるようです(図表1、2参照)。

出所:国際通貨基金(IMF)のデータを使用してピクテ投信投資顧問作成

出所:国際通貨基金(IMF)のデータを使用してピクテ投信投資顧問作成

ゲオルギエワ専務理事は講演で、4月の春季大会では世界経済の回復と共に、ワクチン接種が遅れている新興国への対応がテーマになることを示唆しています。

また、講演では明確なテーマとなっていませんが、財政政策についてIMFの姿勢に微妙な変化も感じられます。コロナの感染拡大を受け、通常は財政の安定を重視するIMFが財政政策を積極的に支援する姿勢でした。しかし、講演では財政政策については本当に困っている家計や企業に的を絞った支援をすることが望ましいと指摘しています。

これは筆者の全くの個人的見解ですが、財政政策で受け取った現金給付の一部を株式投資に使うのは、グローバルな立場からは借金をして株式投資をしているように見えなくもありません。個人が給付金を何に使うかは人それぞれの自由ですが、何か釈然としない感じは残ります。

もちろん、IMFは財政政策など国の支援は今後も続ける必要がある立場です。幅広いワクチン接種を進めるには当然支援が必要だからです。また、アフターコロナを見据えて、気候変動やデジタル化投資を強く支持しています。

もっとも、最近のIMFの公表資料では債務拡大について懸念を示す内容も一部見られます。たとえば、最新の金融安定報告書で借入(報告書ではレバレッジ)の増加を債務残高対GDP(国内総生産)を指標として、先進国、新興国の企業と家計について増加の様子を示しています(図表1、2参照)。

同報告書ではレバレッジの増加が続いた後に成長が鈍化する傾向を指摘しています。ならば債務を減らして債務残高対GDP比率を改善すれば良いかというと、それほど単純ではなさそうです。

たとえば同報告書によると、コロナが拡大した時期に新興国の家計がレバレッジを増加した背景を調べたところ、ほとんどが成長率の低下の影響で借入を増やしていたわけではないようです。ゲオルギエワ専務理事は米国の金利上昇の新興国への影響を懸念していたことともつながりそうな話です。将来の課題ながら、財政政策の出口戦略は時期と方法を巡り、相当頭を悩ます問題となりそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『IMF春季大会のプレビュー』を参照)。

(2021年3月31日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~