\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

「信託財産」と「固有財産」の混同を防ぐポイント

1:信託財産と相続財産との混同

(1)事例

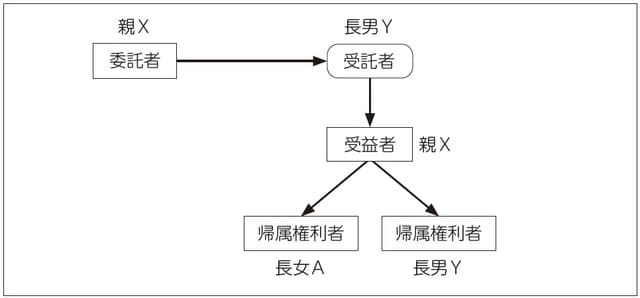

高齢の親Xには、長女Aと長男Yがいます。親Xは長女A及び長男Yと相談し、親Xを委託者兼当初受益者、長男Yを受託者、親Xが亡くなることによって信託は終了し、長女A及び長男Yが帰属権利者となる民事信託を設定しました。

その後、親Xが亡くなり、長女Aと長男Yとのあいだで、親Xの遺産分割の協議を行うことになりました。

(2)法律関係

親Xが亡くなったことにより、信託は終了し、帰属権利者である長女Aと長男Yに残余財産が給付されることになります(信託法182条1項2号)。

また、信託財産とされていなかった親Xの相続財産については、遺言があれば、その内容に従い、遺言が遺されていない場合には、長女Aと長男Yが遺産分割協議を行うことになります。このケースでは、親Xの遺言はありませんでした。

(3)実際の処理

長女Aと長男Yは、残余財産と信託されていなかったその他の相続財産とを区別せず、遺産分割協議の対象として、遺産分割を行いました。

(4)問題点

このようなケースでは、法的には、信託されていた残余財産と信託されていなかった相続財産とを区別することが重要です。

信託された財産は、既に委託者であった親Xの所有を離れ、受託者であった長男Yの所有に帰していました。そのため、親Xが亡くなったとしても、信託されていた残余財産は親Xの相続財産とはなりません。そして、この残余財産の帰属は、信託法の規定(信託法182条)及び信託契約の内容に基づき決まることになります。

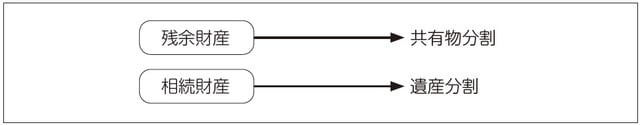

つまり、残余財産は、信託法又は信託契約に基づいて帰属先が決まるものであり、相続により帰属先が決まるものではないことを留意しておく必要があります。残余財産が複数人に帰属した場合には、その法的性質は物権共有となります。その分割手続は共有物分割となります(民法256条)。

他方、信託されていなかった財産は親Xの相続財産となり、相続人間で遺産共有となります(民法898条)。そして、その分割手続は遺産分割となります(民法906条以下)。

このケースでは、残余財産と相続財産を区別せず、いずれも遺産分割の対象と考えたところに問題がありました。実際には、共有物分割と遺産分割を同時に行うことも認められると考えられますが、残余財産は遺産分割の対象とならないこと、それぞれ分割手続の法的性質が異なっていることは意識しておかなければなりません。

2:信託財産と受益者の財産との混同

(1)事例

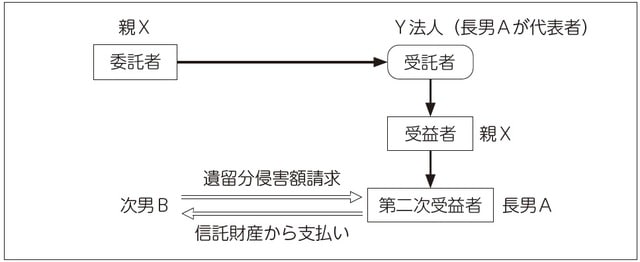

高齢の親Xには、長男Aと次男Bがいます。親Xは長男Aと相談し、親Xを委託者兼当初受益者、長男Aが代表を務めているY法人を受託者、その長男Aのみが第二次受益者となる民事信託を設定しました。親Xは主な財産を信託財産としていたため、親Xが亡くなった際に、次男Bの遺留分が侵害されていました。

そこで、次男Bは長男Aに対して遺留分侵害額請求を行いました。

(2)法律関係

長男Aは、親Xの主な財産が信託財産となっている民事信託から第二次受益者として給付を受ける地位にあります。親Xが亡くなった際に、長男Aだけが受益権を取得することになっていたため、次男Bの遺留分が侵害されていました。次男Bの遺留分侵害額請求に対し、長男Aは、次男Bの遺留分を侵害している額に相当する金銭を支払う必要があります(民法1046条1項)。

(3)実際に行われた処理

この場合、第二次受益者である長男Aは、自分の固有財産から次男Bに対し、遺留分侵害額相当の金銭を支払う必要がありました。しかし、長男Aは、固有財産と自らが代表者をしているY法人が受託者として管理している信託財産とを区別せずに、Y法人が管理する信託財産から、次男Bへ金銭を支払いました。

(4)問題点

この事例での問題点は、受託者Y法人の代表者である長男Aに、受託者としての自覚が足りなかったということに尽きます。

受託者は、信託行為の定めに従い、信託財産を管理又は処分及びその他の信託の目的の達成のために必要な行為をすべき義務を行う者であり(信託法2条5項)、信託財産と固有財産とを分別して管理する義務を負い(信託法34条)、受益者のため忠実に信託事務の処理を行う義務を負っています(信託法30条から32条)。

つまり、受託者は、信託財産と固有財産を区別したうえで、専ら受益者の利益のために信託財産の管理又は処分等をしなければなりません。受託者は、あくまで信託行為の定めに従って、信託財産の管理又は処分等をしなければならない立場にあります。受益者のためとはいえ、受託者が信託行為の定めを無視し、勝手に信託財産を処分することは禁止されています。

もし、長男Aが信託財産を原資に次男Bへ金銭を支払いたいと考えた場合には、信託行為の定めに従い、受託者であるY法人から第二次受益者として金銭の給付を受け、固有財産となった金銭から支払うという手続を踏まなければなりません。仮に、受益者が受託者法人の代表者であったとしても、自らの利益のために、信託財産を自由に処分はできないことは肝に銘じておく必要があります。

(5)信託財産説による処理の可能性

なお、民事信託と遺留分制度に関する論点(詳しくは、『障がいを持つ子の亡きあと「残った財産」を施設に寄贈するには』の〈1:信託と遺留分〉を参照してください)における信託財産説を採った場合には、次男Bの遺留分侵害額請求の相手方は受託者となり、上記処理もおかしくないのではないかとの指摘もあり得ます。しかし、本事案において、長男Aは、上記論点において信託財産説を採用することを意識し、信託財産から次男Bへ金銭を支払ったものではありませんでした。長男Aは、単に、次男Bへの支払いのために、安易に信託財産に手を付けた事案と理解すべきものでした。

伊庭 潔

下北沢法律事務所(東京弁護士会)

日弁連信託センター

\金融資産1億円以上の方向け!/

民事信託を正しく活用するためのセミナー

基礎編・事例編・実務編~多数開催!

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~