「M&A」で会社売却を検討したら準備しておくこと

A. 事前準備で必要な事項は会社の状況により異なります。事業承継への対応では後継者の有無によって手法は異なりますが、いずれも早めの検討と準備が求められます。M&Aを選択する場合にはより企業価値をブラッシュアップし、譲渡・売却しやすい会社に近づかせることにより、企業価値を向上させ売却金額を増大させる方向が望ましいと考えられます。

そのためには、

①会社の実態の見える化(実態把握、個人の資産と事業用資産の整理)

②M&Aのメリット・デメリットを理解した上で意思決定

③株式が分散していた場合には集約化と名義株の整理

④仲介・FA機関の選定とFA・仲介契約の締結

等が必要になります。

まずは経営者に改めて事業承継に向けたM&Aへの準備の必要性の認識を持っていただくことが最初の一歩です。

1.準備の必要性を認識しましょう

M&Aをする場合にも相応の時間が必要です。M&Aはある意味タイミングが重要です。適切なタイミングを逃してしまうと探してもそもそも候補先が見つからないということがあり得ます。また、候補先がいてもタイミングが適切でなければ不利な条件を許容せざるを得なくなってしまったり、交渉自体が流れてしまうこともあり得ます。

タイミングの一つは業績が挙げられます。一期赤字でM&Aを決断しても交渉成立時に2期連続赤字の状態であれば、期待していた売却価格にならないことはよくあることです。

また、いたずらに時間を費やしている間に譲渡側の経営者が健康上の問題を引き起こしてしまうこともあります。

経営者には「まだ先のことだから……」「日常業務で忙しいから……」とさまざまな理由はあります。しかし、準備が遅れるほど希望する条件に合った候補者を探すことが難しくなってきます。

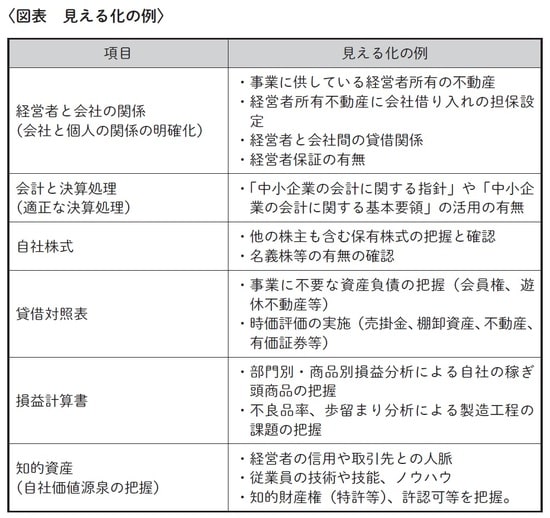

2.経営状況・経営課題の「見える化」をしてみましょう

M&Aを準備するためにはまず、自社の経営状況・経営課題、経営資源等を見える化し、正確に現状把握することから始まります。把握した自社の経営状況・経営課題等をベースに自社の強みの伸長と弱みを改善する方向性を見つけ、着手することが重要です。

その際に経営者の視点に加え顧問税理士、中小企業診断士などの専門家や金融機関に協力を求めることで客観的かつ効率的に把握することが可能になります。また「見える化」することの効能はM&Aに役立つのみならず、自社の経営改善につながる効果も見込まれます。

3.M&Aの意思決定、信頼できる仲介者等の選定及び仲介契約等の締結

上記過程を経てM&Aの意思決定がなされ、候補者を探索する必要があるときには仲介者・アドバイザリー(以下、「仲介者等」という)を選定して仲介契約若しくはアドバイザリー契約(以下、「仲介契約等」という)を締結します。

締結後は基本仲介者等の指導・助言に基づき実行していきますが、仲介者等も必ずしもすべての工程・分野に習熟してない場合もあり得ます。必要に応じて専門家や事業引継ぎ支援センター等のセカンドオピニオンを活用しましょう。

あわせて、見える化で把握した課題の改善を図り、企業価値の増大を目指していきます。