●FRBのブレイナード理事とパウエル議長は、米長期金利上昇に懸念を示すも対応策まで言及せず。

●市場ではツイスト・オペなどの予想も、ただこれらは景気回復が見込まれる現段階の施策ではない。

●FRBは長期金利の上昇と株価の調整を容認しバブル回避とテーパリングの織り込みを狙う考えか。

FRBのブレイナード理事とパウエル議長は、米長期金利上昇に懸念を示すも対応策まで言及せず

米連邦準備制度理事会(FRB)のブレイナード理事は3月2日、米長期金利の上昇速度は目を引くもので、無秩序な状態や金融環境のひっ迫が続き、FRBの目標達成を遅らせるような状況になれば懸念すると述べ、米長期金利の急上昇をけん制しました。これを受け、市場の一部に、FRBが金利上昇抑制のため、何らかの策を講じるのではないかとの見方が広がりました。

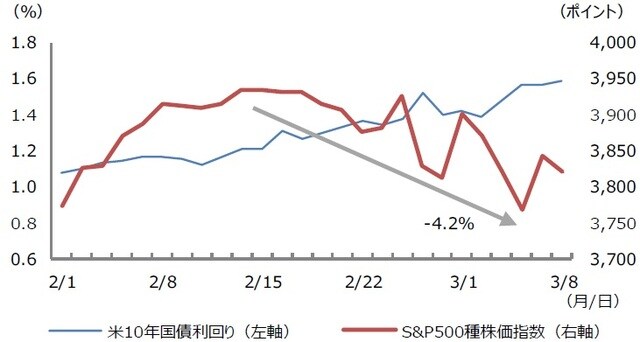

こうしたなか、パウエル議長は3月4日、米メディア主催の討論会に出席し、その発言が注目されました。しかしながら、パウエル議長の米長期金利上昇に関するコメントは、2日のブレイナード理事のものと、ほぼ同じ内容にとどまり、金利上昇抑制のための具体的な措置について言及はありませんでした。そのため、その後も米長期金利の上昇傾向と、株価の不安定な動きは続いています(図表1)。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

市場ではツイスト・オペなどの予想も、ただこれらは景気回復が見込まれる現段階の施策ではない

米長期金利上昇に対するFRBの姿勢について、市場の評価は総じて芳しくありません。市場参加者のなかには、FRBが金利上昇を抑制する措置として、一時的な「量的緩和の強化」や、国債全体の購入量は維持しつつ、短期債を減らし長期債を増やす「ツイスト・オペ」を予想する声も聞かれ、米金融当局が具体的な行動を起こすことを望む向きも多いように思われます。

ただ、長期金利の上昇が、景気回復期待を背景とするものであれば、本来、株価にとって悪いものではありません。そもそも、一時的な量的緩和の強化やツイスト・オペは、景気失速が見込まれるなかで検討される施策であり、景気回復が見込まれる現段階で検討されるものではありません。今回、ブレイナード理事やパウエル議長が、金利上昇を抑制する具体策を示さなかったのは、何か他の意図があるようにも考えられます。

FRBは長期金利の上昇と株価の調整を容認しバブル回避とテーパリングの織り込みを狙う考えか

つまり、FRBは長期金利の水準形成を市場に委ねることで、一定程度、株価の調整を容認していると推測されます。FRBが長期にわたって金融緩和を継続し、バイデン米政権が大型の追加経済対策を実施すれば、この先、米景気は相当力強い回復が予想されます。つまり、株価の自律的な調整を容認することには、早い段階でバブルの形成を回避し、テーパリング(量的緩和の段階的縮小)の織り込みを進める狙いがあるとみています。

2013年5月、当時FRB議長であったバーナンキ氏が量的緩和の縮小を示唆し、市場が大きく混乱しました(いわゆる「テーパータントラム」)。米国株はその後、短期的な調整を何度か経て、テーパリングを織り込み、長期的な上昇基調を形成しました(図表2)。今回も同様の展開が予想されますが、2013年と異なり、FRBが早期のテーパリングを明確に否定するアプローチを採用している分、調整は穏やかになると思われます。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米長期金利上昇に対するFRBの真意を探る』を参照)。

(2021年3月9日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト