●テーパータントラム発生の2013年5月から12月まで、米長期金利は上昇し、ドル高・円安が進行。

●2015年と2016年の米長期金利上昇時はいずれも日米実質金利差が拡大してドル高・円安に。

●過去のデータによると米長期金利上昇は日米実質金利差拡大を通じドル高・円安を促しやすい。

テーパータントラム発生の2013年5月から12月まで、米長期金利は上昇し、ドル高・円安が進行

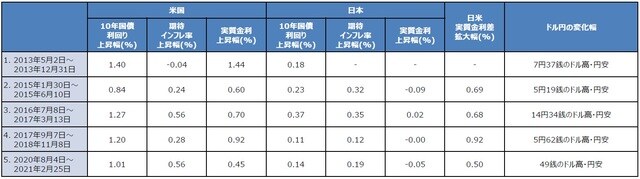

3月2日付レポート『過去のデータからみる長期金利と株価の関係』では、2013年から直近まで、米10年国債利回りが上昇した5回の局面における、S&P500種株価指数の動きを検証しました。その結果、米長期金利の上昇による株安は一時的で、より長い期間では株高の傾向がみられました。今回のレポートでは、同じ5回の局面におけるドル円相場の動きを確認します。

1回目の期間(2013年5月から12月)は、日本の期待インフレ率のデータが入手できなかったため、米長期金利の動きのみでの検証となります。2013年5月、当時の米連邦準備制度理事会(FRB)議長であったバーナンキ氏が、量的緩和の縮小を示唆したことをきっかけに、米10年国債利回りは1.4%上昇しました(いわゆる「テーパータントラム」)。これを受けてドル円は7円37銭、ドル高・円安が進みました(図表)。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

2015年と2016年の米長期金利上昇時はいずれも日米実質金利差が拡大してドル高・円安に

2回目の期間(2015年1月から6月)では、米利上げの織り込みが進み(実際の利上げは2015年12月に実施され、ゼロ金利政策が解除)、米10年国債利回りは0.8%上昇しました。日本の10年国債利回りも0.2%上昇しましたが、米実質金利の上昇幅が相対的に大きかったため、日米の実質金利差は拡大しました。その結果、ドル円は5円19銭、ドル高・円安が進みました。

3回目の期間(2016年7月から2017年3月)では、2016年11月の米大統領選挙でトランプ氏が勝利し、減税などによる景気押し上げ期待から、米10年国債利回りは1.3%上昇しました。日本の10年国債利回りも0.4%上昇しましたが、やはり米実質金利の上昇幅が相対的に大きかったため、日米の実質金利差は拡大し、ドル円は14円34銭、ドル高・円安が進みました。

過去のデータによると米長期金利上昇は日米実質金利差拡大を通じドル高・円安を促しやすい

4回目の期間(2017年9月から2018年11月)では、FRBによるバランスシート縮小(2017年10月に開始)などの影響により、米10年国債利回りは1.2%上昇しました。日本の10年国債利回りも0.1%上昇しましたが、この期間においても米実質金利の上昇幅が相対的に大きかったため、日米の実質金利差は拡大し、ドル円は5円62銭、ドル高・円安が進みました。

5回目の期間(2020年8月から2021年2月)でも、日米実質金利差が拡大し、この期間はわずかですが、ドル高・円安が進行しました。以上より、米長期金利が上昇する局面では、日本の長期金利も連れて上昇するものの、小幅にとどまり、実質金利は米国の方がより大きく上昇する傾向がうかがえます。つまり、今回の検証で、米長期金利の上昇は、日米実質金利差の拡大を通じ、ドル高・円安を促しやすいということが確認できました。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『改めて考える長期金利と為替の関係』を参照)。

(2021年3月5日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト