●米10年国債利回りの急騰を受け、ハイテク株比率の高いナスダック総合株価指数が大幅に下落。

●金利上昇で株安の理由は株式モデルで説明可能だがより簡単に投資行動の変化でも理解可能。

●景気回復期待で市場は早々に流動性相場終了を懸念、金融当局は慎重な政策運営が必要。

米10年国債利回りの急騰を受け、ハイテク株比率の高いナスダック総合株価指数が大幅に下落

2月25日の米債券市場では、10年国債利回りが急上昇し、一時1.6%台に達しました。米長期金利は2月に入り、景気回復期待を背景に、上昇ペースが加速しつつありましたが、米連邦準備制度理事会(FRB)のパウエル議長が、2月23日、24日の議会証言において、足元の長期金利動向に警戒感を示さなかったことから、上昇に弾みがついたものと推測されます。

長期金利の急騰を受け、2月25日の米主要株価指数はそろって大きく下落しました。ダウ工業株30種平均は前日比で559ドル85セント(1.8%)安、S&P500種株価指数は同96.09ポイント(2.4%)安となりました。また、長期金利の上昇によって、ハイテク株への売り圧力が強まり、ハイテク株を中心に構成されるナスダック総合株価指数は同478.54ポイント(3.5%)下落して取引を終えました。

金利上昇で株安の理由は株式モデルで説明可能だがより簡単に投資行動の変化でも理解可能

ここで、改めて、金利が上昇すると、なぜ株価が下がるのか、その理由を考えてみます。例えば、株式評価モデルの1つである配当割引モデルでは、将来支払われる配当を現在価値に割り引いたものを株価の理論値としています。そのため、金利が上昇すると、配当を割り引く割引率が上昇するため、配当など他の条件を一定とすれば、計算上、現在価値、すなわち株価の理論値は低下します。

投資行動の観点では、超低金利環境下では、債券投資からの受取利息(インカムゲイン)よりも、株式投資からの値上がり益(キャピタルゲイン)を選好する動きがよくみられます。しかしながら、長期金利の上昇で超低金利環境に変化が生じると、債券投資からの受取利息の増加を期待することができるようになるため、株式投資の値上がり益を選好する動きに変化が生じることがあります。

景気回復期待で市場は早々に流動性相場終了を懸念、金融当局は慎重な政策運営が必要

また、長期金利が上昇すると、ハイテクなどのグロース株が売られやすくなります。これは、グロース株は一般に、株価を1株あたり利益で割った株価収益率(PER)が高く、PERの逆数である益回りが低い傾向にあるため、長期金利の上昇局面では、相対的な益回りの低さが嫌気されるためです。実際、米長期金利の上昇ペースが加速した2月以降、グロース株と、一般にPERの低い(益回りの高い)バリュー株の動きは対照的です(図表1)。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

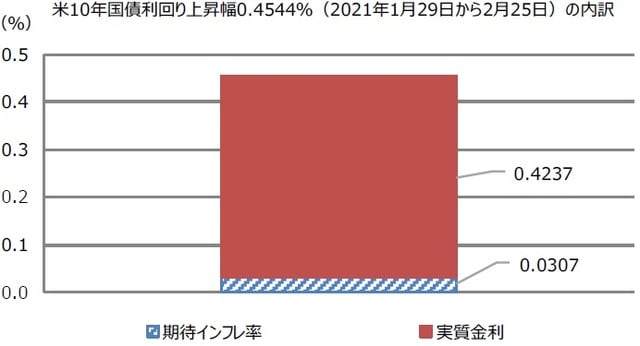

なお、足元の米長期金利の上昇は、景気回復期待を織り込んだ実質金利の上昇が牽引しており(図表2)、本来、株価にとって悪いものではありません。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

ただ、2月9日付レポート『景気の回復度合いと株価の関係』で説明した通り、市場は早々に流動性相場と金融相場の終わりを懸念している可能性が高いと思われます。金融当局が、ある程度の長期金利上昇と株価調整は容認することも考えられますが、金融政策の運営は引き続き慎重さが求められます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米長期金利上昇による株安の動きについて』を参照)。

(2021年2月26日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト