●今年の株式市場は強気の見方だが、この先を見通す上で、「景気の回復度合い」に注目している。

●弊社は世界的に緩やかな景気回復と株高継続を予想、足元の株価はこの実現を期待した動き。

●景気が力強く回復すると、緩和終了懸念で株安の恐れも、当局の慎重な政策の舵取りが重要に。

今年の株式市場は強気の見方だが、この先を見通す上で、「景気の回復度合い」に注目している

世界の主要株価指数は足元で堅調に推移しています。日本では2月8日、日経平均株価が約30年6ヵ月ぶりに29,000円台を回復し、米国では同日、ダウ工業株30種平均、S&P500種株価指数、ナスダック総合株価指数がそろって過去最高値を更新しました。2021年の株式市場については、総じて強気の見方をしていますが、この先、株価動向を見通す上では、「景気の回復度合い」に注目することが重要と考えています。

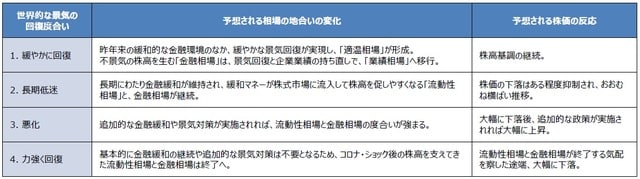

その理由は、今年は景気の回復度合いによって、株式市場の地合いが変化し、株価の反応が大きく異なってくると思われるためです。そこで以下、世界的な景気の動向について、①緩やかに回復した場合、②長期低迷した場合、③悪化した場合、④力強く回復した場合、という4つのケースに分け、それぞれ株式市場にどのような影響が及ぶのか、具体的にみていきます(図表)。

弊社は世界的に緩やかな景気回復と株高継続を予想、足元の株価はこの実現を期待した動き

弊社では、緩やかな景気回復、すなわち①のケースを想定しています。この場合、昨年来の緩和的な金融環境のなか、緩やかな景気回復が実現することで、相場は強気過ぎず、弱気過ぎず、ちょうどよい加減にある「適温相場」が形成されます。また、景気回復により、企業業績が持ち直すことで、不景気の株高を生む「金融相場」は「業績相場」へ移行し、株高基調の継続が見込まれます。足元の株高は、この実現を期待した動きと推測されます。

次に、長期にわたって景気が低迷した場合、すなわち②のケースは、株式市場にとって好ましいものではありません。ただ、その場合は、同じく長期にわたって世界的に金融緩和が継続されるため、緩和マネーが株式市場に流入して株高を促しやすくなる「流動性相場」と、前述の金融相場が続くことで、株価の下落はある程度、抑制され、おおむね横ばい推移となる可能性が高いと思われます。

景気が力強く回復すると、緩和終了懸念で株安の恐れも、当局の慎重な政策の舵取りが重要に

そして、景気が悪化した場合、すなわち③のケースでは、株価の大幅下落が予想されます。しかしながら、追加的な金融緩和や景気対策が実施されれば、流動性相場と金融相場の度合いが強まり、株価の急反発が見込まれます。なお、昨年のコロナ・ショック以降、多くの国や地域で金融緩和や財政出動が行われているため、コロナの感染状況がよほど悪化しない限り、景気に関する②と③のケースが実現する公算は小さいとみています。

リスクシナリオとして警戒すべきは、景気が力強く回復した場合、すなわち④のケースです。この場合、基本的に金融緩和の継続や追加的な景気対策は不要となるため、コロナ・ショック後の株高を支えてきた流動性相場と金融相場は終わりを迎えます。株式市場は、その気配を察した途端、株安で反応する恐れがあります。これを回避するため、特に金融当局には、回復の力強さがうかがえる比較的早い段階での慎重な政策の舵取りが求められます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『景気の回復度合いと株価の関係』を参照)。

(2021年2月9日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト