利益の源は「インカムゲイン」と「キャピタルゲイン」

私募ファンドに限らず不動産投資によって得られる利益の源は、「キャピタルゲイン」と「インカムゲイン」の2つになります。

キャピタルゲインとは、不動産の売買によってもたらされる売却益です。不動産を購入したときの価格よりも売却したときの価格が高い場合に獲得できる利益です。

一方、インカムゲインとは、投資したマンションやオフィスビルなどの不動産を賃貸等することによって得られる収益です。両者を合わせて「トータルゲイン」といいます。

リターンとリスクは表裏一体の関係にあります。トータルゲインをできるだけ多く得たいのであれば、つまりリターンを少しでも大きくしたいのであれば、それに応じたリスクを、すなわち通常よりも高いリスクをとる必要があります。一方、中程度のリターンでよいのならば、とるべきリスクも中程度になります。

2000年代初頭には、〝ハゲタカ〟などと呼ばれていた外資系の不動産ファンドは利回りで20%以上のハイリターンを追求していました。当然にリスクも極めて高く、元本がゼロになるおそれもありました。

このようにリスクとリターンはトレードオフの関係になっているので、AM会社が私募ファンド組成時にリターンの目標を設定するためには、投資家がどれだけのリスクをとれるのかを考慮することが必要となります。

私募ファンドでは「レバレッジ効果」の利用が重要

資産運用においてリターンを可能な限り大きくしたいのであれば、自己資金だけでなく、借り入れを活用することも有効な手段となります。

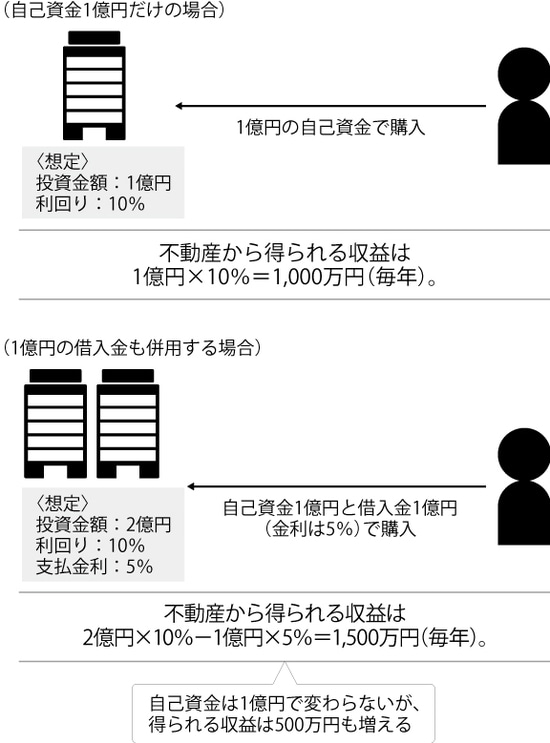

たとえば、手元にある1億円で利回りが10%の不動産を購入し賃貸すれば、毎年1000万円の収益を得ることができます。

では、手元にある1億円と銀行から5%の金利で借りた1億円の計2億円で同じく利回りが10%の不動産を購入・賃貸した場合には、どれだけの収益が得られるのかを考えてみましょう。

まず賃貸収入は、年間で2000万円になります。ここから、銀行から借りた1億円の金利として500万円が引かれます。すると、最終的な収益は1500万円になります。自己資金の1億円だけを運用した場合に比べ、リターンが500万円も増えたことになるわけです。

このように借入金の利用により利益が増大することをレバレッジ効果といいます。「レバレッジ」とは、日本語で「テコの作用」を意味します。テコを使うと実力の2倍、3倍もの力を発揮することが可能になります。

借入金はこのテコのような役割を果たして、リターンを2倍、3倍と増やしていくわけです。

私募ファンドでも、多くの場合、このようなレバレッジ効果を利用してリターンの最大化が図られています(ミドルリスク・ミドルリターンを追求する場合には、レバレッジをかける場合、債務の比率はおおむね50%から60%以下にとどまっているのが一般的です)。

[図表]レバレッジ効果のイメージ図