遺産分割の方法…遺産分割協議をする場合

遺産の分割は、遺言がある場合は、遺言の内容に従うこととなりますが、遺言がない場合や包括遺贈の場合は、相続人、包括受遺者で遺産分割協議を行うこととなります。

◆遺産分割協議

遺産分割協議は、相続開始によって各相続人で共有状態となっている遺産を各相続人が協議の上、分割して各相続人の単独財産とすることであり、その協議内容を記載したものが遺産分割協議書です。

配偶者や特定の者の遺産の取得が要件となる「配偶者に対する相続税額の軽減の特例」や「小規模宅地等についての課税価格の計算の特例」などを適用して相続税の申告をするためには、遺産分割協議書(写し)と相続人全員の印鑑証明書(遺産分割協議書に押印したもの)が必須となります(相法19条の2第3項、相規1条の6第3項)。

以下では、遺産分割協議の当事者である相続人把握に関する事例と遺産分割協議のやり直しに係る事例を取り上げます。

遺産分割協議&相続税申告後、新たな相続人が発覚!

【税務調査官の指摘事項】

相続人調査は、被相続人が生まれてから死亡するまで継続して戸籍を調査する必要がある。遺産分割協議が相続人全員でされていない場合、遺産は未分割であり、上記特例はいずれも適用できない。

【解説】

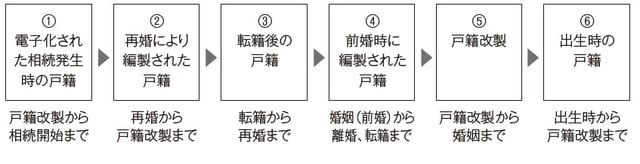

相続人の確定は、被相続人の出生から死亡まで、切れ目がなく戸籍を確認する必要があります。そのためには、現戸籍やその戸籍改製前の原戸籍だけでなく、それを手掛かりに出生まで遡って戸籍を収集しなければならず(下記の「戸籍確認の流れ」参照。この事例では6通の除籍分を含む戸籍(写し)が必要となります)、そうすることで、現配偶者と婚姻前に、離婚した前配偶者との間に子がいることや被相続人が認知した子がいるなど「相続人の存在」を把握することができます。

本事例の場合、遺産分割協議が成立しているとはいえませんので、税務調査により未分割事案として更正されますと、遺産分割協議の成立を前提とする特例の適用が否認されることとなります。

★実務のアドバイス★

1 「法定相続人情報証明制度」の活用

相続人は被相続人のことを全て知っているわけではありません。再婚していることや前夫、前妻との間に子がいることなどを知らされていない場合もあります。

相続人の確定作業は、相続税申告手続の入口で大変重要です。「法定相続人情報証明制度」なども活用して法務局と相談するなどして、相続人を早めにかつ正確に把握しましょう。

2 遺産分割協議には全ての養子の参加が必要

相続税法は、法定相続人数に制限を設けていますが(相法15条2項)、これは養子縁組を利用した租税負担の回避を防止する租税政策上のことで、民法上の養子縁組を否定するものではありません。

このため、被相続人の全ての養子が加わらなかった遺産分割協議は有効に成立していませんので、この点もご注意ください。

なお、判例(最高三小判平成29年1月31日民集71巻1号48頁(養子縁組無効確認請求事件))は、養子縁組が節税目的であっても「相続税の節税の動機と縁組をする意思は併存し得る」ことから、「当事者間に縁組をする意思がないとき」に当たらず、その養子縁組を有効としています。

国税OB・税理士 渡邉 定義

国税OB・税理士 黒坂 昭一

国税OB・税理士 村上 晴彦

国税OB・税理士 堀内 眞之

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】